疫情影响下,光伏行业需求面临一定的压力,因为面临项目推迟的情况,2020年新增光伏装机或有不增长的压力。但疫情缓解之后,同时叠加成本的降低,行业将重回增长通道。从疫情之后的行业发展趋势上来讲,我们认为四个方向值得关注:

1.组件环节的价值会凸显,一体化龙头之间的竞争会加剧。拥有渠道优势和成本优势的一体化企业最终会胜出。2.硅料环节落后产能退出,市场份额向龙头企业集中。硅料占整个系统的成本进一步下降,从而对价格上行的容忍度增加。3.双玻组件渗透率进一步提升。一方面玻璃降价推动成本下降,另一方面双玻是降低系统成本的有效方法。双玻渗透率的提升带动玻璃和POE胶膜销量提升。4.大硅片渗透率逐渐提升。我们预计在158.75mm硅片成为行业标配后,硅片尺寸逐渐向166mm尺寸转移。目前166mm硅片的单瓦报价已经低于158.75mm硅片。组件环节渠道价值凸显。长时间以来,组件价格处在持续下降且毛利率不高的情形,主要原因是组件需要不断适应需要持续降低的度电补贴,而随着平价上网的临近,组件环节的渠道价值凸显。同时随着多家龙头企业产能的持续扩张,未来产业链的竞争将从单晶替代多晶向龙头企业的竞争转移,拥有渠道和成本优势的龙头公司也将脱颖而出。

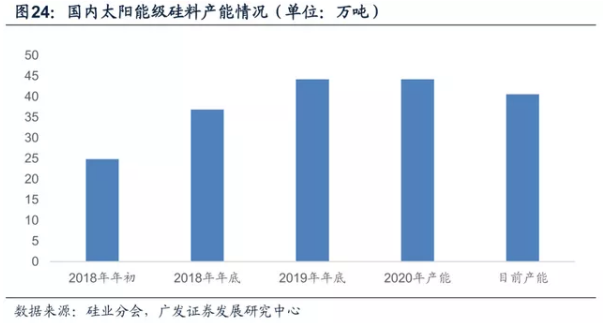

硅料环节落后产能退出,市场份额逐渐向龙头企业集中。硅料占整个系统的成本进一步下降,对价格上行的容忍度增加。从上文可以看到,单晶致密料的价格环比继续下行,进一步压缩成本较高硅料企业的生存空间。另外,硅料在终端系统中的成本进一步降低,当硅料价格在60元/公斤(税后),158.75mm硅片每公斤硅料出片率为65片,输出功率5.6W/片的情况下,硅料的成本为0.16元/W,占组件的成本为约为13%,占整个系统的成本不足7%,整个系统对硅料价格波动的容忍度会有所增加。

双玻组件渗透率进一步提升。近期玻璃的价格由前期的29元/平米下降到现在的26元/平米,另外在降低系统成本和LCOE的趋势下,双玻组件的渗透率也将出现快速的提升。根据CPIA等机构的统计数据,2019年双玻组件的渗透率不足20%,在降本增效趋势的推动下,我们预计2020年双玻组件的渗透率将会超过30%。而双玻组件渗透率的提升,将会带动玻璃和POE胶膜出货量的增长。大硅片渗透率逐渐提升。我们预计在158.75mm硅片成为行业标配后,硅片尺寸逐渐向166mm尺寸转移。目前166mm硅片的单瓦报价已经低于158.75mm硅片。根据隆基股份的报价,目前166mm硅片和158.75mm硅片的报价分别为2.92元/W和2.82元/W(含税),按照功率6.1W和5.6W进行计算,分别为0.478元/W和0.503元/W,从而推动166mm硅片经济性进一步凸显。而且158.75mm方单晶硅片和166mm单晶硅片(有倒角)的圆棒直径一致,均为228mm,只是每公斤方棒的出片数和切割工艺上略有差异,在成本基本持平的情况下,每公斤方棒出产的166mm。

索比光伏网 https://news.solarbe.com/202005/01/324491.html