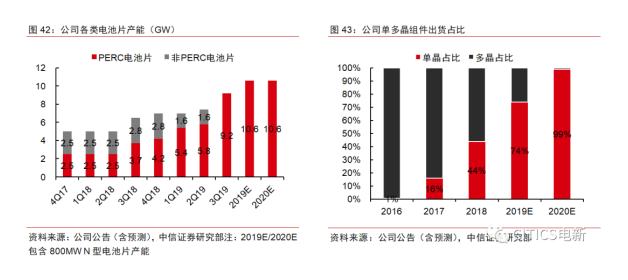

2. 电池片:公司电池片产能由2017年底的5GW(PERC 2.5GW、非PERC 2.5GW)提升至3Q19的9.2GW,且已全部转为单晶PERC产能,2019年底将进一步扩充至10.6GW。

3. 组件:公司单晶组件出货占比由2016年仅1%,预计2019年将大幅提升至约74%,且2020年18-20GW总出货量指引中将基本转为单晶组件,单晶组件占比提升进度明显反超行业渗透率增长速度。

产能成本及结构持续优化,旧产能拖累较小。得益于设备国产化及产线效率大幅提升,2015年来组件行业制造成本迎来加速下降,新产能制造成本较旧产能相比具备明显优势。根据公司规划,预计至2019年底其组件产能中,2016/2017/2018年以来新建产能占比73%/59%/50%,新产能占比在主流组件厂商中排名靠前,尤其近两年迎来低成本新产能集中投放期,同时不断推进已有产线技改优化,整体制造成本受老旧产能拖累较小,组件成本竞争力和盈利水平行业居前。

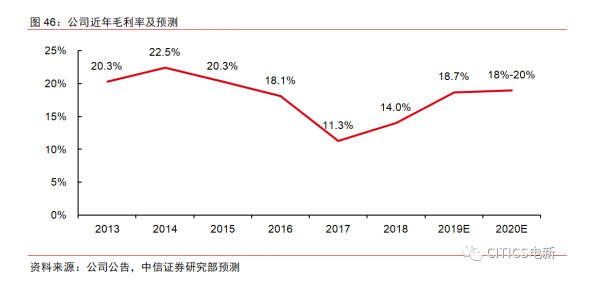

公司综合毛利率有望回稳至18%-20%。随着公司一体化产能转向单晶技术,并实现单晶硅片完全自给,业务盈利能力迎来稳步提升。目前公司一体化单晶PERC组件生产成本已降至0.2美元/W以下,预计组件现价对应平均毛利率在20%以上;同时根据公司产能及出货规划,仍有约45%的PERC电池片依靠OEM代工,按该部分产能约18%的毛利率测算,预计公司综合毛利率将达18%-20%。尽管2020年单晶硅片或由于供给过剩面临价格压力,但预计随着硅片产能爬坡和工艺优化,并凭借一体化产能整体管控优势,组件非硅成本仍有望保持约15%的降幅,毛利率或将维持稳定。

财务分析:盈利能力触底回升,现金流及负债结构有待优化

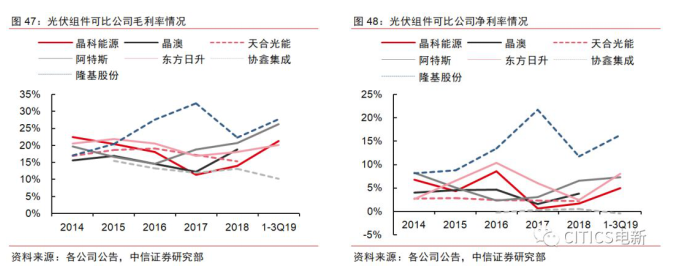

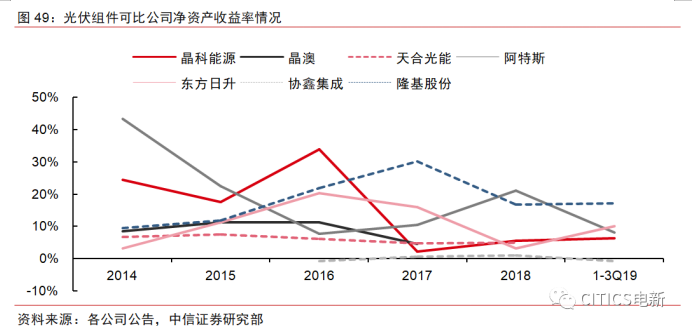

盈利能力触底回升,单晶一体化技术优势逐步显现。2015-2017年,由于硅料成本上行及组件价格下降,公司持续经营业务盈利能力持续下滑;同时公司基于拓展市场份额考虑,期间扩大OEM比例或部分订单采取低价竞争策略,因此毛利率一度降至主流组件厂商较低水平,2017年毛利率/净利率/ROE下探至11.3%/0.5%/2.2%。2018年以来,随着公司规模优势和品牌影响力不断提升、原材料价格下降,且公司加速推进产能结构优化和高效单晶技术转型,盈利能力迎来显著修复,1-3Q19公司毛利率/净利率/ROE增至18.3%/4.9%/6.3%,2019/2020年毛利率有望升至18.7%/20%左右。

现金流早期波动较大,有望逐步回稳。2016年公司加速扩张致应收账款大幅增加以及处置江西晶科工程确认投资损失等,拖累经营净现金流转负。同时,2016年起公司推动新产能集中投建,当年整体产能增长约60%,资本支出规模提升导致自由现金流进一步降至低位。随着公司持续拓展海外组件销售业务,并凭借海外组件客户更优厚的预付款和回款条件,公司于4Q17起经营净现金流开始回升,并于2018年实现回正,预计公司现金回款能力有望进一步增强。此外,公司2019年后基本度过资本开支高峰,自由现金流亦有望好转。

>

> >

>