此外,本次上网电价与销售电价不对称降价中,其中山西省一般工商业下降幅度与标杆电价下降幅度差达-0.0276元/千瓦时,为各省间价差最大。

因为各省标杆电价下调需综合各省经济结构发展、电源结构、煤炭产量等情况,因此下调幅度各有不同,综合起来看大约有以下几点原则:

1)结合各地电煤价格指数确定调价幅度,电煤价格指数降幅标杆电价下调幅度较大的陕西、山西、冀南地区电价下调幅度最大。山西等GDP增速下滑严重的省份,一般工商业电价降幅最大。

2)直接交易份额较大的省份(如与云南、贵州)销售电价调整幅度较小。

投资机会

电价下调后,除了煤电企业利润下降,电力需求侧获得红利,笔者认为电价下调后应注意关注以下方面的投资机会:

1、可再生能源发电应以现金为王

我国可再生能源电价由当地燃煤标杆机组上网电价与可再生能源补贴两部分构成,其中可再生补贴资金通过全国可再生能源电价附加分摊解决,其中燃煤标杆电价部分由地方电网结算,基本月结月清。

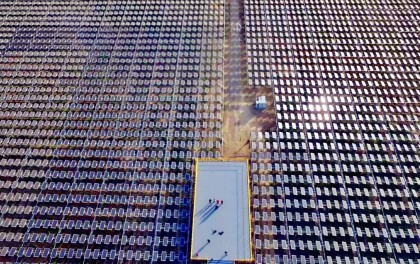

此次煤电标杆电价下调后,可再生能源发电电价中燃煤标杆上网电价收入也将随之降低,依据2014年风电光伏年发电量计算,此次调价的31个省市及地区可再生能源项目煤电标杆电价部分现金流将降低34.4亿元。

其中,河北、山东、贵州电价下调幅度较大,对煤电标杆部分现金流下降幅度最大,降幅分别为5.72、4.78、0.62亿元。蒙东、吉林、青海等地区煤电标杆电价下调幅度最小,现金流下降幅度相对较小。

在补贴迟发欠发、限电弃风问题短期内无法改变的背景下,发电企业尽快回收燃煤标杆电价部分现金才能获得更长。此外,可再生能源项目布局时应将燃煤标杆电价、当地标杆电价、限电情况综合考虑,让项目总体收益与即期燃煤电价部分电费收入现金流最大化。

2、售电公司可优先在购销价差大的省份布局

电改大幕开启之后,社会资本有机会成立售电公司参与输配电业务,优先布局于购销差价较大的省份将有助于强占先机。为简化计算暂不考虑交叉补贴,购销价差依据以下公式计算,购销价差=各省市及地区平均销售电价-当地煤电标杆电价-政府性基金及附加。

据笔者测算,北京、天津、浙江为购销价差最大的区域,分别为0.3706元/kWh、0.3074元/kWh、0.2837元/kWh。

电改初期,售电公司提供的增值附加服务较少、商业模式不清晰,市场培育也需要较长时间,先行在购销价差较大的区域布局或将有利于快速抢占市场积累运行经验。

电价下调对电力供给侧影响

电价下调后对发电企业和用户的利益影响是大家最为关心的话题,根据2014年全国火力发电数据(42049亿千瓦时)计算,以年为计算周期,则整个火电行业利润缩减规模约为1263亿元。

多数类型电源以煤电标杆电价为定价基准,因此煤电标杆电价调整对其他类型发电企业也造成不同程度影响。

对煤电企业影响

虽然电力需求增速放缓,但是由于电煤价格下跌幅度更大,五大发电集团2015年利润总额达历史最高水平。

>

> >

>