截至8月底,光伏企业陆续公布了上半年财报,组件出货规模随之披露。从出货数据来看,前三家企业的组件出货量占据前十企业总出货量的55%。随着光伏行业集中度提升,尽管组件企业排名有所变动但整体格局基本稳定。

晶科第一,隆基跃至第二

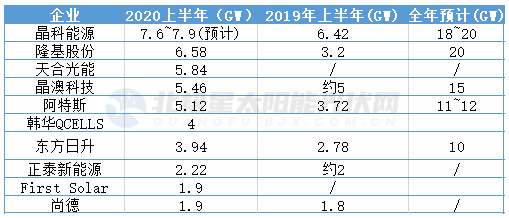

晶科能源再次守擂成功,在PV Infolink 2020上半年光伏组件出货榜单中,晶科排行第一。而从出货量来看,晶科能源一季度组件出货3.4GW,此前其曾预计第二季度组件出货量在4.2GW-4.5GW之间,则其上半年总出货量约为7.6-7.9GW。晶科能源第二季度财报将于9月23日正式公布,届时具体的出货数据将会揭晓。

去年年底隆基的组件出货量排全球第五,今年上半年隆基“坐二望一”,上半年组件出货量6.58GW,与去年同期相比大涨105.6%;天合光能以5.84GW排行第三;晶澳科技以5.46GW排行第四,其中海外出货为3.91GW,占比71.65%;阿特斯以5.12GW位列第五,较去年同期增长1.4GW。整体来看,前五企业出货量均超5GW。

韩华QCELLS排行第六,据调研其上半年组件出货量为4GW。官方信息显示,到2020年底韩华的组件生产规模达到11.3GW 。

东方日升组件出货量为3.94GW,排行第七,与去年同期相比出货量增长1.16GW。后三名企业组件出货量在2GW上下,分别为正泰新能源,First Solar 和尚德。其中First Solar二季度光伏组件出货0.8GW,一季度出货为1.1GW,共计出货1.9GW,与尚德持平。在全球前十榜单中,仅First Solar及韩华QCELLS两家国外企业。

从国内企业出货量来看,协鑫集成以1.66GW进入第九位,出货量较去年下降24.55%。亿晶光电以1.27GW进入第十名,其组件出货较去年同期同比增长97.79%,其中国内出货 914MW,同比增长156.02%, 海外出口356MW,同比增长24.91%。

全年出货方面,晶科能源此前预计今年组件出货量为18-20GW。隆基收购了越南光伏后新增电池产能约3GW,组件产能约7GW。根据隆基的规划,预计全年组件出货量将达到20GW。这意味着今年二者将角逐出货第一的王座。

晶澳科技此前曾表示其2020年计划组件出货量不低于15GW。

阿特斯更新全年出货指引,2020年组出货为11GW至12GW,并于2021年出货提升至18GW-20GW。

First Solar预计今年组件产能5.9GW,包括6系列的5.7GW和4系列的0.2GW。

扩产计划叠出

与七月才兴起的“涨价潮”相比,“扩产潮”或将成为贯穿2020光伏行业的关键词。今年年初以来光伏产业链多个环节企业扩产计划叠出,组件端包括晶科、隆基、天合光能、晶澳、阿特斯、日升、正泰、尚德等均公布了扩产计划。

整体而言,晶科和晶澳在硅棒/硅片、电池、组件环节均匀布局。具体来看,晶科共计划扩产10GW硅片,17.5GW电池片及27GW组件。晶澳硅棒及硅片计划扩产规模超20GW,电池13.6GW,组件13.2GW。

隆基持续加固其硅棒、硅片产能,将扩充单晶硅棒及切片项目25GW,硅片20GW;阿特斯扩产内容为3GW太阳能铸锭项目。

从目前的扩产项目来看,东方日升、天合光能、正泰新能源和尚德尚未触及到上游硅片环节。

天合光能的扩产项目主要在电池、组件端,其中电池规模10GW,组件规模10GW。天合光能在上半年财报中指出, 2020 年下半年以后建设的组件产能均为 210组件产能,公司在2020年底组件总产能预计能达到22GW左右,2021年底组件总产能预计能达到50GW左右。

东方日升电池扩产23GW,组件15GW。东方日升在6月底组件年产能为12.6GW,产能主要分布于浙江宁波、江苏金坛、浙江义乌、河南洛阳等生产基 地。其中,浙江义乌5GW高效太阳能组件生产项目二期3GW(部分1.5GW)高效组件项目已于2020年6月份顺利投产。

正泰新能源将扩产5GW电池和5GW组件项目;尚德扩产6.5GW高效组件项目;亿晶光电计划投资19.2亿元扩产3GW 硅棒硅片、1.5GW电池和2.5GW组件。

在上述企业中,前五企业均为一体化布局。7月以来硅料价格跳涨带来的卡脖子问题,让更多的企业意识到垂直一体化产业布局的重要性。其优势在于可降低成本,提高组件的毛利率,降低波动性。但整体产能的投资扩大,也会给企业带来资金压力,此外还要警惕技术迭代风险。

索比光伏网 https://news.solarbe.com/202009/14/330334.html