随着欧洲各主要市场FIT补贴力度下调,以及低价的中国市场启动、占比上升,企业组件ASP将快速下滑,料快于成本下降幅度,使得企业内部毛利率进一步受压。此外,欧盟对国内光伏产品双反一旦初审裁决通过,企业拨备成本增加,还将进一步拖累综合毛利率。企业大体上运营费用率要高于毛利率,再加之较高的财务费用,总体上2012年内难以实现扭亏。

在获利方面,阿特斯和天合受益于组件价格溢价,而成本又与同业接近,因而享受相对高的毛利率。且阿特斯高毛利率的电站业务业绩四季度将逐渐释放,同时其在费用率控制上也好于同业,不像天合应收、存货高企,因此我们预计阿特斯相较同业在获利面上有比较优势。此外预计四季度一线/准一线之间组件ASP差距减小,而成本始终接近,因此毛利率差距料将缩小。为把握光伏产业总体大局,OFweek太阳能光伏网针对目前已经公布二季报的美股上市中资光伏企业进行了整理,尽览海外光伏上市企业经营情况。

NO.1中电光伏

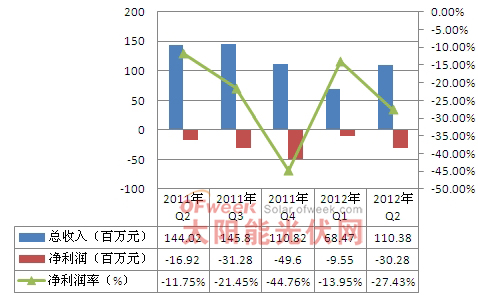

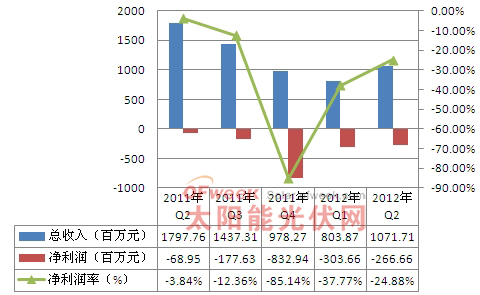

北京时间8月30日消息,中电光伏盘前公布其截至2012年6月30日的二季度财报,财报显示:中电光伏Q2营收1.104亿美元,相比2012年一季度增长61.2%;总计出货150.3MW,与公司先前预期区间145MW-155MW一致,相比2012年一季度增长88.1%,同比2011年二季度增长68.3%;光伏组件每瓦特平均销售单价0.75美元,相比2012年一季度下滑12.8%;毛损30万美元,毛损率0.3%;净亏损3030万美元,净亏损率27.43%;每ADS净亏损2.26美元,2012年一季度每ADS亏损0.71美元;运营现金流流出5590万美元,2012年一季度运营现金流流入8500万美元;截止2012年6月30日公司现金及等价物(包括限制性现金)总计4.165亿美元。

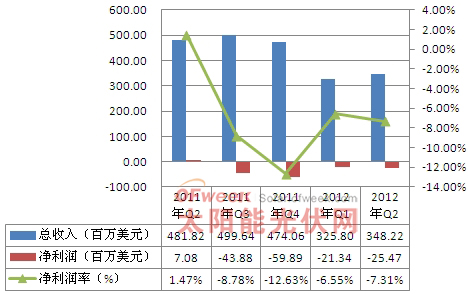

图1:2011年Q2-2012年Q2中电光伏营收情况

同时公司预计三季度出货量在80MW-85MW,毛利率盈亏平衡,并将出现净亏损,预计基于6月份欧元对美元汇率计算,公司修正全年出货量预期,总计出货约400MW-420MW。截至2012年9月12日,中电光伏市值为1871.01万美元。

NO.2天合光能

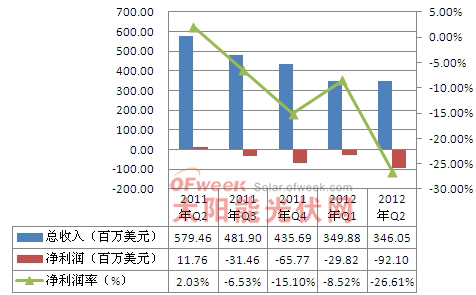

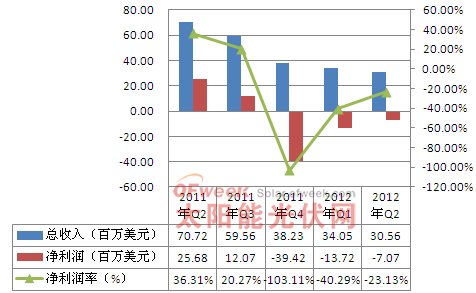

北京时间8月21日消息,天合光能公布了2012年Q2季报,财报显示:天合光能Q2出货量环比增长10.2%至419MW;净营收3.451亿美元,环比降低1.1%,同比降低40.3%;毛利润2900万美元,环比降低43.1%;毛利率8.4%,上一季度为5.8%;运营亏损为7860万美元,上一季度为亏损3990万美元;运营利润率为-22.7%,上一季度为-11.4%;净亏损为9210万美元,上一季度为亏损2980万美元,净亏损率26.61%;稀释后每股亏损-1.3美元,上一季度为-0.42美元,差于CapitalIQ预期的-0.83美元;此外,天合光能将2012年的出货量下调由此前预期的2.0-2.1GW下调至1.75-1.80GW。截至2012年9月12日,天合光能市值为3.44亿美元。

图2:2011年Q2-2012年Q2天合光能营收情况

NO.3晶澳太阳能

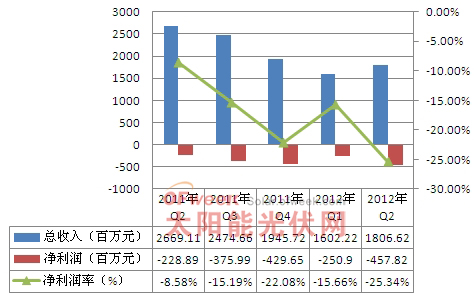

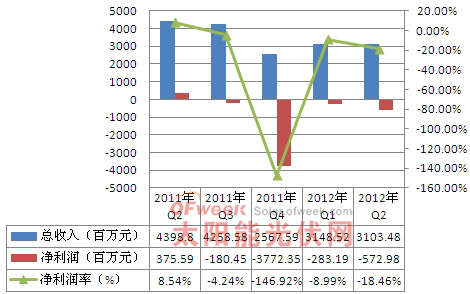

北京时间8月29日消息,晶澳太阳能盘前公布其截至2012年6月30日的二季度财报,财报显示:晶澳太阳能Q2光伏组件出货418MW,位于公司先前预期低端420MW,相比2012年一季度环比增长14.2%;净收入18亿元(约合2.844亿美元),相比2012年的2.522亿美元环比增长12.8%;毛利率4.8%,2012年一季度毛利率2.1%;运营亏损1.559亿元(约合2450万美元),2012年一季度运营亏损2500万美元;净亏损7210万美元,其中包括兑汇损失1100万美元,税收开支1890万美元,2012年一季度净亏损3950万美元;摊薄后每ADS亏损0.37美元,2012年一季度每ADS亏损0.20美元;截至2012年二季度末现金及等价物5.891亿美元,一季度末现金及等价物6.703亿美元。

公司预计2012年三季度光伏组件出货在350MW-370MW,2012年全年出货在1.5GW-1.8GW,低于先前全年指导1.8GW-2.0GW,公司称修正短期预期表明保持财务健康优先于扩大市场份额。截至2012年9月12日,晶澳太阳能市值为1.71亿美元。

图3:2011年Q2-2012年Q2晶澳太阳能营收情况

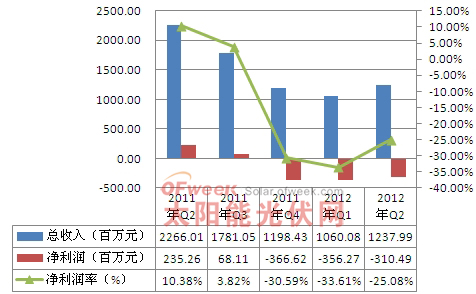

NO4.晶科能源

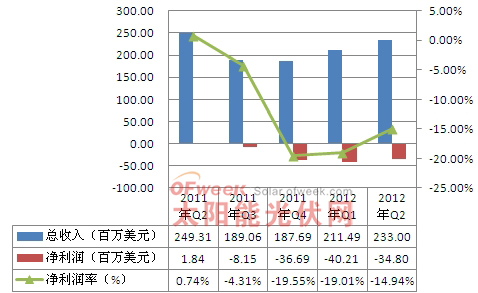

北京时间8月23日,晶科能源公布了2012年Q2季报,主要数据如下:晶科能源Q2总出货量为302.1MW,环比增长21.3%,同比增长18.9%;总营收为12亿元(1.949亿美元),环比增长16.8%,同比降低45.4%;毛利率为8.4%,上一季度为0.7%,去年同期为25.4%;运营亏损为8250万元,上一季度为运营亏损3.06亿元,去年同期为运营盈利4.099亿元;净亏损为3.105亿元,上一季度为净亏损3.563亿元,去年同期为净利润2.353亿元;稀释后每ADS亏损为14元(合2.2美元),上一个季度为-16.04元,去年同期为+8.91元。

由于产品价格下滑严重,晶科能源Q2营收和盈利均不如市场预期。在出货量方面,晶科能源实现了自己的出货指导目标,2012年第二季度光伏产品总出货量为302.1MW,其中组件产品占223MW,硅片占63.3MW,太阳能电池占15.8MW。这些数字显示较2012年第一季度(249MW)和2011年第二季度(254.1MW)均具有增长势头。2012年第三季度,预测公司组件产品的出货量介乎250MW至280MW。截至2012年9月12日,晶科能源市值为7937.36万美元。

图4:2011年Q2-2012年Q2晶科能源营收情况

NO.5韩华新能源

北京时间9月11日消息,韩华新能源盘前发布其截止2012年6月30日的2012财年二季度财务业绩,财报显示:韩华新能源Q2营收1.687亿美元(10.717亿元),环比增长33.3%%,同比下滑40.4%;光伏组件出货量230.7MW,环比增长43.6%,同比增长12.0%%;平均售价4.85元/W(合0.77美元/W),2012年一季度单价为5.30元/W;去年同期为10.09元/W;毛利润1060万美元(6750万元),2012年一季度毛损7520万元,去年同期毛利1.63亿元;运营亏损1300万美元(8280万元),2012年一季度运营亏损2.21亿元,去年同期运营亏损2570万元;净亏损4200万美元(2.67亿元),2012年一季度亏损3.04亿元,去年同期净亏损6900万元。截至2012年9月12日,晶科能源市值为9620.59万美元。

图5:2011年Q2-2012年Q2韩华新能源营收情况

NO.6大全新能源

北京时间8月17日消息,大全新能源盘前公布其截至2012年6月30日的二季度财报,财报显示:大全新能源Q2多晶硅出货1028MT,光伏组件出货3.6MW,晶片出货11.2MW;营收3060万美元,上季度营收3400万美元,去年同期7070万美元;毛损590万美元,上季度毛损1100万美元,去年同期毛利润3300万美元;运营亏损680万美元,上季度运营亏损1210万美元,去年同期运营利润3260万美元;净亏损710万美元,合摊薄后每ADS亏损0.20美元,上季度净亏损1370万美元,去年同期净利润2570万美元。

大全全新能源处于退市边缘。8月20日,还是公布了那条令自己尴尬的消息。大全新能源有限公司(下称大全)发布公告,公司已经收到纽约证券交易所(下称纽交所)通知,由于该公司股价在截至7月24日的连续30个交易日低于1美元,已不满足纽交所上市要求。截至2012年9月12日,大全新能源市值为2811.43万美元。

图6:2011年Q2-2012年Q2大全新能源营收情况

NO.7英利绿色能源

北京时间8月29日,英利绿色能源公布了2012年Q2季报,主要数据如下:英利绿色能源Q2总营收为31.03亿(4.885亿美元),环比降低1.4%,同比降低29.44%;光伏组件出货量环比增长13.7%;毛利润为1.415亿(2230万美元),上一季度为2.452亿,去年同期为9.7亿;毛利率为4.6%,上一季度为7.8%,去年同期为22.1%;运营亏损3.267亿(5140万美元),上一季度为运营亏损1.347亿,去年同期为运营盈利5.264亿;运营利润率为-10.5%,上一季度和去年同期分别为-4.3%和+12%;净亏损为5.73亿(9020万美元),上一季度和去年同期分别为-2.83亿和+3.756亿。每ADS亏损为0.58美元,高于市场每股亏损0.35美元的市场预期。

截至2012年6月30日,英利有现金和限制性现金共56亿(8.82亿美元),应收账款32.13亿元;应付账款43.62亿元。此外,英利将2012年组件出货量下调至2100MW-2200MW。截至2012年9月12日,英利绿色能源市值为2.78亿美元。

图7:2011年Q2-2012年Q2英利绿色能源营收情况

NO.8昱辉阳光

北京时间8月24日,昱辉阳光公布了2012年Q2季报,主要数据如下:昱辉阳光Q2总出货量为503.1MW,环比增长8.1%,同比增长70.5%;总营收为2.33亿美元,高于市场预期的2.2亿美元,环比增长10.2%,同比降低6.5%,主要由于硅片和组件ASP降低至0.31和0.75美元;毛利润为130万美元,上一季度为毛亏损800万,同比降低97.2%;毛利率为0.6%,上一季度为-3.8%,去年同期为18.4%;运营亏损为3460万美元,上一季度为运营亏损3780万美元,去年同期为运营盈利2300万美元;运营利润率为-14.9%,上一季度为-17.9%,去年同期为9.2%;净亏损为3480万美元,上一季度为亏损4020万美元,去年同期为盈利180万美元;稀释后每ADS亏损为0.4美元,上一季度为亏损0.47美元,去年同期为盈利0.02美元,比此前市场预期的每ADS亏损0.34美元差;公司调低Q3营收预期至2-2.2亿美元,低于市场预期的2.38亿美元。截至2012年9月12日,昱辉阳光市值为1.30亿美元。

图8:2011年Q2-2012年Q2昱辉阳光营收情况

NO.9阿特斯太阳能

北京时间8月15日消息,阿特斯太阳能公布了2012年Q2季报,以下为主要数据:阿特斯太阳能出货量为412MW,上一季度为343MW;净营收为3.482亿美元,环比增6.9%,同比降27.7%;毛利润为4320万美元,上一季度为2510万美元,去年同期为6370万美元;毛利率为12.4%,上一季度为7.7%,去年同期为13.2%;运营利润为-307.5万美元,上一季度为-1345.8万美元,去年同期为2501万美元;运营利润率-0.9%,上一季度为-4.1%,去年同期为5.2%;归属股东净亏损为2550万美元或EPS为0.59美元,上一季度分别为-2130万和-0.49美元,去年同期为盈利710万和0.16美元。预计下一季度出货量为390MW-420MW,毛利率为2%-5%。截至2012年8月27日,阿特斯太阳能市值为1.26亿美元。

图9:2011年Q2-2012年Q2阿特斯太阳能营收情况

索比光伏网 https://news.solarbe.com/201209/13/247818.html