通过建立光伏供应链多目标优化模型,量化评估了欧洲政策干预对全球光伏供应链(2021-2030年)的结构性影响。模型涵盖12个区域、5大生产环节(多晶硅、硅锭、硅片、电池、组件),在成本最小化与就业最大化双目标下,分析了自由贸易、贸易壁垒、生产补贴等政策情景。核心结论表明:中国仍将维持主导地位(尤其在低附加值环节),但区域性政策可提升本地化率与就业;高度孤立政策将显著增加成本,开放贸易仍是平衡环境与经济目标的关键策略。

科学问题

主导地位与多元化矛盾

中国当前供应全球81%光伏产品(硅锭/硅片达98%),其成本优势达欧洲的35%

2030年全球产能需提升1.5倍(3.4TW)以满足可再生能源三倍增长目标

矛盾点:区域自主化诉求(如欧盟2030年40%自产目标)与中国持续主导的必然性如何协调?

政策工具的效率边界

贸易壁垒(如美国50%对华电池关税)导致成本上升5%,排放增加1.6%

欧洲组件补贴(20%)可提升本地化率,但上游依赖仍存

核心问题:何种政策组合能以最低代价实现就业、减排与供应链韧性目标?

环境与就业的跨区域权衡

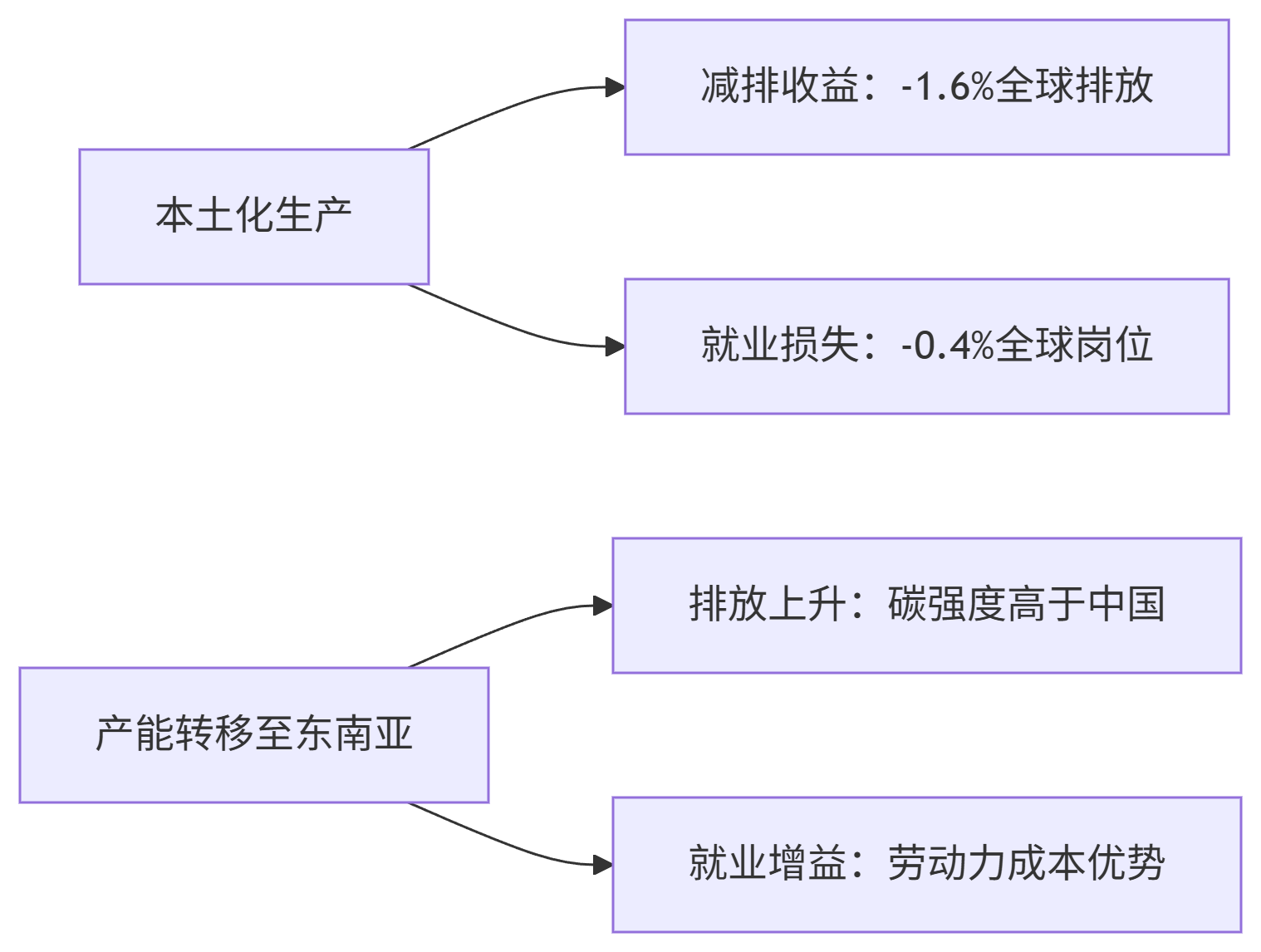

欧洲生产因低碳电力减排1.6%,但全球就业减少0.4%

产能转移至东南亚可能增加碳排放(碳强度高于中国)

冲突点:本土化减排收益与全球就业机会损失如何量化?

研究方案

模型框架

成本最小化:产能投资+生产成本+贸易成本+库存成本

就业最大化:单位产能就业系数×区域产量

结构:12区域×5产品层级×10年动态优化(2021-2030)

目标函数:

约束条件:供需平衡、产能爬坡限制(年扩张≤历史95%)、自给率线性目标

政策情景设计

数据来源

产能/需求:BloombergNEF数据库(2023)

成本参数:NREL(美国)、The European House(欧盟)

碳排放因子:IEA光伏供应链特别报告(2022)

就业系数:IEA(2020-2021年单位产能岗位数)

结论

中国主导地位不可替代

2030年所有情景下中国仍为最大供应商(产能是第二名的10倍),尤其主导多晶硅(需扩产1.3倍)、硅锭、硅片等上游环节。全球产能扩张投资超1万亿美元,其中中国占9000亿。

欧洲本土化的代价与收益

收益:MEJ情景下欧洲组件产能提升6.5倍(较2022年),创造87万岗位(较基线+45%),自给率达40%。

代价:累计工业成本增加32.2%,每新增1000岗位需耗资17.6亿美元(贸易壁垒情景下成本溢价30%)。

政策工具效率排序

仅转移依赖(从中国转向马来西亚/越南)

推高全球排放(+5%)且未能提升自给率

成本效率比贸易壁垒高23.6%,就业创造效率高27.5%

对上游影响有限(因欧洲组件自给率基线已达高位)

最优:生产补贴(组件环节)

最劣:全面贸易壁垒

关键权衡关系

不足与展望

模型局限性

未涵盖企业微观决策(如供应链政治风险规避)

年度数据粒度未能捕捉短期贸易波动

劳动力技能供给约束未内生化(欧洲需年增120%劳动力)

未来方向

数据层:建立光伏贸易专用统计标准(当前依赖二手数据整合)

方法层:纳入地缘政治风险因子与高频供应链中断模拟

政策层:量化碳边境调节机制(CBAM)对成本优势的重分配效应

索比光伏网 https://news.solarbe.com/202507/24/50004626.html