彼时,业内人士分析称,国内规模最大的两家光伏切割刃料生产企业联合重组,在产品结构、产业链延伸等方面实现优势互补,实现了公司产业转型,有利于提升公司盈利能力、增强抵御风险能力。

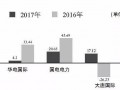

不过,重组之后,公司的经营业绩仍无明显起色。2014年,公司实现的营业收入和净利润分别为22.59亿元、0.46亿元,同比分别增长45.96%、-39.42%,营业收入大幅增长,盈利能力大幅下滑。

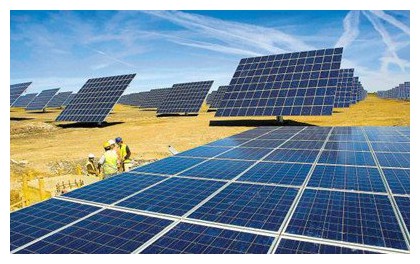

2015年,公司更名为易成新能,同时表示,公司由光伏刃料供应商向光伏新能源产业链延伸,未来易成新能将加快“新材料、新能源、节能环保”新兴产业战略布局。

更名之后,易成新能谋求二次产业升级转型。

2015年底,公司投建年产600万千米电镀金刚线项目,并逐步减少碳化硅、树脂金刚线产能。

2016年,公司还筹划重组下游客户江西赛维,试图打通硅片产业链。彼时,不少券商发布研报称,重组完成,易成新能将实现“弯道超车”,形成以光伏产业链为主业,实现光伏产业链各业务之间的协同与联动发展。

遗憾的是,停牌半年重组,到去年2月,公司最后宣布重组终止,并解释称,政策变动对公司重组交易方案构成影响。

此外,公司还加快锂电产业链布局,7000万元收购河南平煤国能锂电70%股权,而在2015年,公司曾公告收购中平瀚博40%股权,后者从事锂电负极材料的制售业务。

现金流9个月净流出15亿

频频进行转型布局的易成新能持续投入,存在一定的流动性压力。

目前,易成新能主要业务为光伏切割刃料生产、研发、销售和晶硅片切割废砂浆的回收再利用、石墨、电池片等。为此,公司频频投入。

据长江商报记者不完全统计,仅在光伏产业领域的投入,就超过21亿元,包括平煤隆基新能源二期拟投资17.14亿元、超3亿元收购平襄公司50.20%股权等。而在金刚线项目上,公司也是频频投入。去年12月11日晚,公司公告称,全资子公司易成新材拟新建年产200万千米超精细金刚线项目、年产100吨超细银粉生产项目,投资金额合计为2.65亿元。

上述投入,大部分始于易成新能去年四季度的公告。而从公司去年三季报看,公司的经营活动产生的现金流量净额为超-15亿元,而2016年全年为0.22亿元,9个月净流出15亿元。

为了支撑公司产业转型布局,易成新能融资不断。

2013年以来,易成新能曾筹划4次定增,2013年的一次成功实施,另外3次终止。2015年,公司成功发债募资6亿元。

去年11月26日,易成新能再次公告,拟发行规模为12亿元的公司债,用于补充公司营运资金、偿还有息负债等。

巨大的投入和频频融资,使得易成新能的资产负债率不断上升。

去年三季报显示,截至去年9月底,公司资产负债率为53.15%,较年初的44.90%上升了8.25个百分点。而2015年,公司的资产负债率为40.30%。当期,公司的货币资金余额为6.50亿元,未分配利润为0.40亿元,应收账款和存货合计为25.93亿元,占流动资产总额的64.07%。

由此可见,去年净利亏损超10亿元,新项目需要持续巨额投入,应收账款和存货减值,诸多因素叠加,易成新能流动性压力大幅上升无疑。

>

> >

>