从来没有哪个行业像光伏产业这样永远交织着希望与绝望。这里曾经在十年内诞生过3位中国首富,光速崛起,然后又迅速破产抑或深陷造假漩涡。

即便是号称成熟市场的美股,也经历了SunEdison从百亿市值到退市的残酷事实,而曾是欧洲最大的光伏企业德国的SolarWorld也刚在今年5月宣布破产。

一时间,风声鹤唳,大家都在问:这个行业怎么了?是不是18年还会有更加寒冷的冬天到来?这是不是宿命的诅咒?

要回答这些问题,让我们先从行业特性谈起。

光伏产业简单讲,上游是多晶硅等硅料,中游是电池和组件,下游是光伏电站。其中电池又主要分为薄膜电池和晶硅电池,晶硅电池是目前主流。

从产业特性的角度来讲,上游更类似于资源型,中游生产的电池和组件直面电站,加上寿命是20-25年之间,因此会逐渐形成品牌和产品壁垒,是利润和空间最大的一块,所以我们可以看到目前光伏产业中的营收量级和造富最多的就是来自于中游。

而下游的电站生意,更类似于一个固定收益的公用性质产业,且在光伏发电无法平价上网前,主要是吃政府补贴的钱。

2005-2007年光伏产业最疯狂时,上游的硅料厂商大发横财,尚德的起伏也成了这一阶段硅料价格波动的注脚。

尚德于2006年7月与全球大型硅料供应商MEMC签署了50-60亿美元的多晶硅合同,合同期为十年。

签单半年后,多晶硅黑市价每公斤上涨100美元,翻至300美元,2007年底,黑市最疯狂时价格涨至400美元。"拥硅者为王",尚德凭借稳定的硅料供应成就霸主地位。

但很快硅料价格一路走低,2016年最低跌至13美元一公斤。而尚德早就被多晶硅的长单合同拖垮,于2013年宣布破产。

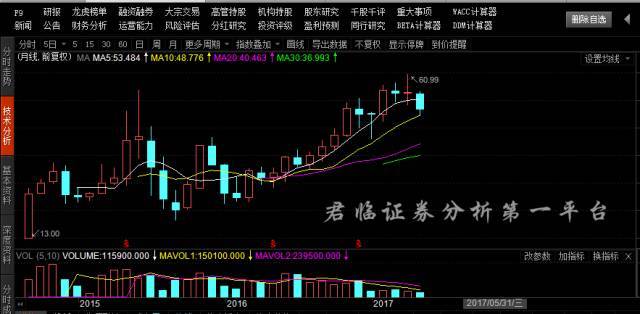

硅料毕竟是资源属性,产品门槛低,押注其上走向破败也是产业属性所致。自2016年起,硅料价格就一直处于相对低位,未来或将保持这一趋势。下图为近一年来国内多晶硅一级料出厂价:

毫无疑问,平稳、低迷的硅料价格将长期利于中游电池及组件厂商的发展。其实很多电池及组件厂商就是没有逃过这一轮惨烈的硅料价格下行导致的电池组件价格过度下滑,导致营收锐减、资金链断裂,最终折戟沉沙。

虽然在早期的发展过程中,行业白骨累累,但我们并不能因此否定行业存在的巨大前景。根据IHS发布的数据预测,2016年至2020年全球每年新增装机容量分别为77GW、79GW、82GW、91GW和97GW,未来几年全球光伏需求稳步增长。

再从我国的"十三五"规划的基本任务是产业升级、降低成本、扩大应用可以看出,未来高效晶硅技术将赢得更多的市场份额。

政策上重点支持PERC技术、N型单晶等高效晶体硅电池,到2020年光伏发电电价水平在2015年基础上下降50%以上,在用电侧实现平价上网目标。

所以我们可以看到"领跑者"计划的推出,其目的就是为了让有技术实力、规模实力的企业率先走出来,摆脱恶性竞争的格局,这是产业开始逐步走向寡头竞争格局的开始。

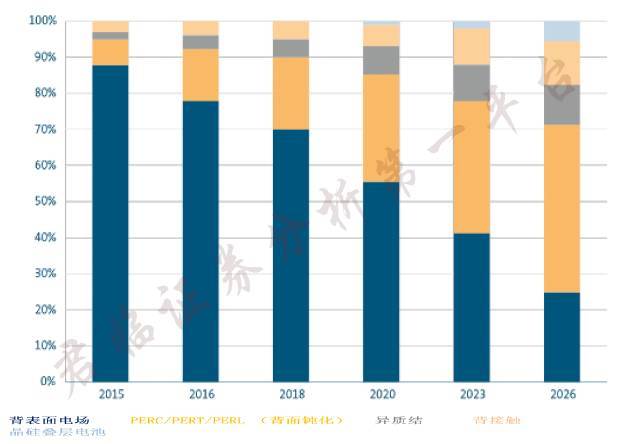

根据国际光伏技术路线图(ITRPV)光伏技术研究预测(如下图),到2020年PERC/PERT/PERL市场份额将提升至30% ,N型单晶电池市场份额将提升至21%。

虽然2020年实现光伏发电的平价上网看起来会带来行业的拐点发展。但我们也要注意到,光伏发电由于其太阳本身的日夜交替性,存在不稳定性。因此大规模取代煤电必须有赖于储能技术的发展。

>

> >

>