光伏电站行业当下可以说是整个光伏产业链中最热门的环节。几乎所有企业都参与到光伏电站开发这一领域。在政策利好和市场热潮期双重因素的驱动下,光伏电站行业将在2016年迎来产业春风。但在种种优势之下,光伏电站市场隐患因素依然值得我们注意,那么我们来看看2016年的光伏电站行业大趋势如何...

一、光伏电站行业概述

1.1、产品分类及用途

1.1.1、分布式光伏电站

分布式光伏电站是指位于用户附近,所发电能就地利用,以低于35千伏或更低电压等级接入电网,且单个并网点总装机容量不超过6MW的光伏发电项目。

居民区使用的分布式屋顶发电

1.1.2、集中式光伏电站

集中式光伏电站主要利用大规模太阳能电池阵列把太阳能直接转换成直流电,通过防雷汇流箱和直流配电柜,把多路直流汇入到光伏逆变器,光伏逆变器把多路直流电变换成交流电,再通过交流配电柜、升压变压器和高压开关装置接入电网,向电网输送光伏电量,由电网统一调配向用户供电。集中式光伏电站不能直接接入电网,需要通过110KV升压站接入电网。

光伏电站" width="600" height="340" src="https://img.solarbe.com/201602/01/09165366123179.jpg" />

集中式光伏电站

1.2、经营模式分析

目前,光伏电站领域的业务方向主要包括EPC、BT/BOT以及运营等模式:

1.2.1、EPC

即光伏电站的工程总包方,即按照合同约定,承担工程项目的“设计、采购、施工、试运行服务”等,并且对承包工程的质量、安全、工期、造价全面负责,而相应的工程承包商必须具有EPC资质。EPC类似于工程服务的模式,合同金额扣除总包成本为公司利润,利润率7~8%左右,会受益组件等产品价格下跌。从利润增长来看,由于利润一次性确认,因此盈利增长依赖每年公司在手新增装机增速。

1.2.2、BT/BOT方式

是指公司作为电站的开发商,通过招标确定项目建设方(EPC),建设方组建项目公司展开工程的施工等。开发商负责整个项目的融资、投资和建设等。项目建设完成后,建设方将项目转交给电站开发商,经过其验收合格后,开发商负责电站的顺利并网及拿到补贴,再以合理的利润将电站转手卖给电站运营商。BT模式的利润来源为电站成本与出售价格的差,目前电站交易一般以保证收购方全自有资金收益率为标准,同时受到市场环境、谈判能力等多方面影响。从盈利增长动力来看,BT业务利润增长来自于每年确认的电站销售规模增长。BT/BOT类似于地产开发商模式。

1.2.3、运营

即在项目建成后不以出售为目标,主要是通过自持获得发电利润和补贴。运营业务盈利增长与累计装机规模增速相关,其盈利增长趋势更为确定和稳定,运营类似于商业地产运营商模式。

二、光伏行业产业链分析

2.1、光伏产业链介绍

光伏产业链如下图:

2.1.1、上游部分

从晶硅开始,历经硅棒、硅片,到最终制成电池片,晶硅的价格变动一步步传导至中游的电池片环节。在光伏电池种类方面,晶硅电池占据90%左右的份额,其中多晶硅是主流。随着晶硅材料的不断走低,其下游产品硅棒和硅片的价格也同步下跌。薄膜电池虽然有各种优势,但受限于产能和价格因素,至今仍处于初步发展期,还无法形成大规模商业化。

2014年我国产出的电池中,多晶与单晶电池占比在87:13左右,而全球平均比例约为2:1。其原因在于,我国光伏电站以地面集中式为主,多晶硅成本相对较低而占据了主导地位;而国外以分布式的屋顶电站为主,所以大多数采用能量转换效率更高的单晶电池。

2.1.2、中游部分

这部分组件中成本占比较大的为电池片、EVA胶膜、背板/背膜、玻璃、接线盒等,再加上逆变器、变压器、电缆等配套设施即构成下游的光伏应用系统,通常为大型集中式地面电站和小型分布式电站。参与企业主要分为EPC公司及运营商。总体来说,晶硅电池组件的生产成本中,约70~80%来自电池片,约3~7%来自EVA胶膜和背板。

2.1.3、下游光伏电站运营

根据前述,电池片、背板/背膜和EVA胶膜等重要组件的价格近年来持续下跌(但跌势趋缓),使得目前国内大型地面集中式电站的总装机成本已降至8元/W以下。而目前的标杆电价是在装机成本为10元/W的基础上制定的(补贴分为三类地区,分别实行0.9、0.95和1元/度的标杆电价,分布式电站统一补贴0.42元/度),因此目前电站运营的收益率较高。

在现有的上网电价加上补贴后,在III类资源区建设一个50MW以上的中型地面光伏电站,其自有资金内部收益率在12%左右。而贷款比例的提升、造价成本的降低以及贷款利率的降低都将提升项目的盈利性。

三、光伏电站行业盈利分析

3.1、中国光伏发电增长速度

中国太阳能资源丰富,十分适合发展光伏发电。2002年“送电到乡工程”揭开了我国分布式光伏发电的序幕。2009年我国开始实施太阳能光电建筑应用示范项目和金太阳能示范工程,明确为光伏发电系统提供补助,我国光伏发电市场进入规模化发展阶段。

3.2、集中式电站投资回报分析 (注:此处不考虑限电和上网损耗)

3.2.1、Ⅰ类地区光伏集中式电站投资回报

由于集中式光伏电站一般规模比较大,因此造价可以有所降低,可按照8元/w进行计算。假设项目规模为20MW,位于宁夏地区,年机组运行小时数为1600小时。由于宁夏属于Ⅰ类地区,宁夏电价执行0.9元/kwh。本例依旧假设项目运行20年,则:

项目建设成本为:20,000,000W×8元/w=16000万元

项目年发电量为:20,000kw×1600h=3200万kwh

项目年电费为:32,000,000kwh×0.9元/kwh=2880万元

项目IRR为:17.25%

3.2.2、Ⅱ类地区集中式光伏电站投资回报

假设集中式电站规模为20MW,建设成本为8元/W,位于Ⅱ类地区青海。Ⅱ类地区机组运行小时数劣于Ⅰ类地区,假设该项目年机组运行小时数为1500小时。Ⅱ类地区光伏上网电价为0.95元/kwh。本例依旧假设项目运行20年,则:

项目建设成本为:20,000,000W×8元/w=16000万元

项目年发电量为:20,000kw×1500h=3000万kwh

项目年电费为:30,000,000kwh×0.95元/kwh=2850万元

项目IRR为:17.05%

3.2.3、Ⅲ类地区集中式光伏电站投资回报

假设集中式电站规模为20MW,建设成本为8元/W,位于Ⅲ类地区浙江。Ⅲ类地区机组运行小时数劣于Ⅱ类地区,假设该项目年机组运行小时数为1200小时。Ⅲ类地区光伏上网电价为1元/kwh。本例依旧假设项目运行20年,为保守起见,暂时不将地方政府补贴纳入计算范围。则:

项目建设成本为:20,000,000w×8元/w=16000万元

项目年发电量为:20,000kw×1200h=2400万kwh

项目年电费为:24,000,000kwh×1元/kwh=2400万元

项目IRR为:13.89%

在建造成本相同的情况下,集中式光伏发电项目的IRR由电费与年机组运行小时数决定,电费越高,项目IRR也越高。机组运行小时数越长,项目IRR越高。

3.3、分布式投资回报情况

分布式光伏发电是指位于用户附近,所发电能就地利用,以低于35千伏或更低电压等级接入电网,且单个并网点总装机容量不超过6MW的光伏发电项目。

由于运营维护成本比较低,以下项目投资回报计算中均假设项目运行期间运营维护成本为0。

3.3.1、应用端主体为自然人主体即一般居民

依据2013年统计数据,北京市人均住宅面积31平方米,在考虑公摊面积的基础上,按照最保守的6层普通住宅进行测算,1000平方米约可容纳60户(三口之家),户年均可用光伏发电量约为1600kwh,此电量低于北京市居民住宅阶梯电价最低档电量要求(240kwh/月),考虑到居民电价上涨因素居民用电电价,按照0.6元/kwh进行计算,此测算中假定光伏发电全部自发自用,则电价为0.6元/kwh加度电补贴0.42元/kwh进行计算。假设项目运行20年:

项目建设成本为:9元/w×80kw=72万元

全年满发电量约为:80kw×1200h=9.6万kwh

每年电费与补贴收益为:96000kwh×0.6元/kwh+96000kwh×0.42元/kwh=9.79万元

使用7%的折现率计算出来的NPV为29.66万元

3.3.2、应用端主体为一般工商业法人

以一般工商业屋顶面积2000平方米计算,约可安装光伏系统160kw,单位安装成本约为9元/w,初投资约为144万元。由于一般工商业营业时间较长,同时对照明、温控等有较高的需求,因此自发自用比例按照100%计算。其他边际条件:项目运行20年、一般工商业销售电价0.517~1.0584元/kwh、分布式发电度电收入0.937~1.4784元、年发电小时数1200小时,则:

项目建设成本为:160kw×9元/w=144万元

项目年发电量为:160kw×1200h=19.2万kwh

年电费收入为:17.99~28.39万元

按0.517元工商业电价计算的IRR为10.92%

按1.0584元工商业电价计算的IRR为19.12%

3.3.3、应用端为大型工业户

由于大工业用户一般用电需求大,同时从目前城市规划看,大工业一般相对集中,具备拥有较大面积的厂房的条件。因此基于分析的保守性考虑,按照分布式光伏发电单个项目容量上限6MW进行计算。由于大工业用户具有规模优势,因此单位造价可以有所降低,可按照8元/W进行计算。其他边际条件如下:项目运行20年、大工业电量电价0.453~0.7097元/kwh、分布式发电度电收入:0.873(0.453+0.42)到1.1297(0.7097+0.42)元、年发电小时数:1200小时,则:

项目建设成本为:6000kw×8元/w=4800万元

项目年发电量:6000kw×1200h=720万kwh

按0.453元/kWh计算的项目年电费收入:0.873元/kwh×7200000kwh=628.56万元

按0.7097元/kWh计算的项目年电费收入为:1.1297元/kwh×7200000kwh=813.38万元

按0.453元/kwh度电电费计算的IRR为11.65%

按0.7097元/kwh电费计算的IRR为16.09%

此处分布式项目投资回报计算中均未将地方政府补贴纳入计算范围内,加上地方政府补贴后项目IRR更高。经观察,项目建设成本与电费是决定分布式项目IRR的重要因素。建设成本越高,项目IRR越低。电费越高,项目IRR也越高。

四、行业风险提示

4.1、补贴拖欠问题

按照2015年上半年的数据,15家运营商的补贴拖欠额度已超过100亿。主要原因是可再生能源补贴无法应收尽收以及补贴发放程序过于复杂,企业拿到补贴的时间可能超过一年半。

4.2、电网通道建设落后

4.3、土地税问题

各地政府对于土地税征收标准差异过大,乱征现象造成严重不公平,将造成开发运营企业的收益率难以保障。

4.4、部分地区限电问题严重

根据能源局数据,2015年上半年国内光伏发电190亿千瓦时,弃光电量18亿千瓦时,弃光率约10%。对于以上问题,政府部门可能会从以下环节入手解决:

一是对于补贴无法及时发放的问题,可再生能源电价附加可能会提高(目前为1.5分/度电),以解决可再生能源基金相对匮乏的问题,同时补贴发放程序将会简化。另外,上网电价在”十三五”期间可能会下调,但幅度不会太大,预计在10%~20%之间,以匹配装机成本的下降。

二是统筹大规模光伏基地与电网通道建设的规划,减少行政阻碍以保障顺利并网。加大对可再生能源的优先调度力度,出台可再生能源配额制。

三是从国家层面出台光伏企业土地使用税政策,避免各地征收不均。

四是从2015年上半年来看,限电具有明显的区域性和季节性,并非是普遍性问题。上半年国内光伏弃光18亿度,主要集中在甘肃、新疆地区,其中,甘肃省弃光电量11.4亿千瓦。甘肃地区由于当地电网建设滞后和内部消纳比例低等原因,一直以来,光伏、风电等可再生能源一直存在相对严重的限电限风问题。从木联能i光伏平台发布的甘肃地区光伏电站平均发电小时数来看,2014年以来一直维持在100小时左右,预计弃光率在20%附近。另一块,国内正在建设和已经获批待建的特高压项目,也会降低部分地区的消纳和电力输送问题。

五、未来行业预期

随着光伏电站累计装机规模的扩大,电站后服务市场也将迎来高速发展阶段。智能化运维、质量评级服务、保险服务、再融资服务等市场将成为后光伏电站市场的新生服务内容。

5.1、智能化运维

光伏电站的长期发电稳定和组件质量以及后续的维护有重大关系。从后续维护部分来说,通过智能化运维,运营企业可用软件实时监控设备故障和安全风险等问题,最大化实现电站的发电效益。

5.2、质量评级服务

目前的运维市场已经开始预热,华为与木联能两家企业走在了最前端,通过与多家运营商合作抢占了目前的存量市场。

通过对光伏电站的选址、运维质量、系统性能、设备质量和安装质量等多个维度的考核对单个光伏电站进行质量分级。有效且真实的评级能够增强投资者对光伏电站的投资热情和信心。

5.3、电站保险服务

主要包括为企业转嫁因自然风险、意外事故、人为事故导致的物理损失以及因太阳辐射量不足导致的发电量减少所造成的电费收入损失等。

5.4、再融资服务

因光伏电站有长期稳定的上网电价和补贴,其获得长期现金流的能力具备抵押再融资的基础。

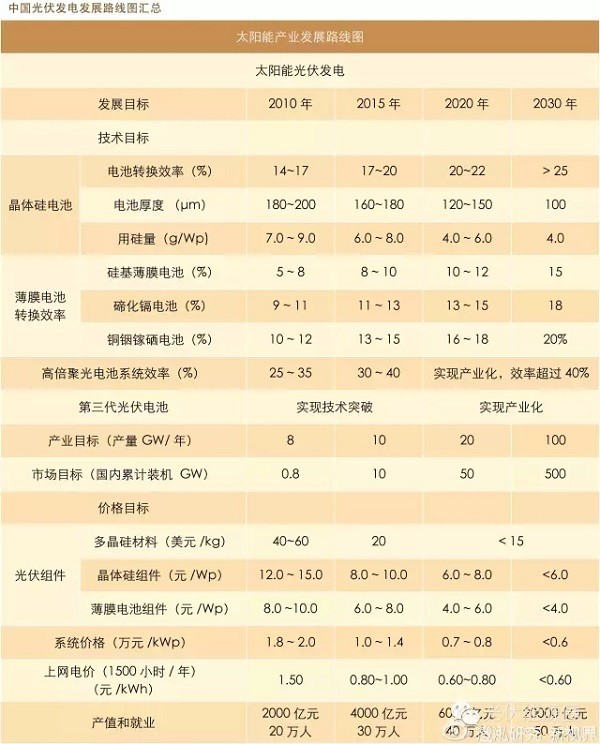

附图:中国光伏发电发展路线图汇总

索比光伏网 https://news.solarbe.com/201602/01/95800.html