光伏组件制造商兼光伏项目开发商昱辉阳光(NYSE:SOL)报告2015年第三季度出货量和销售额反弹,但是出货量水平不太可能匹配额定产量水平。

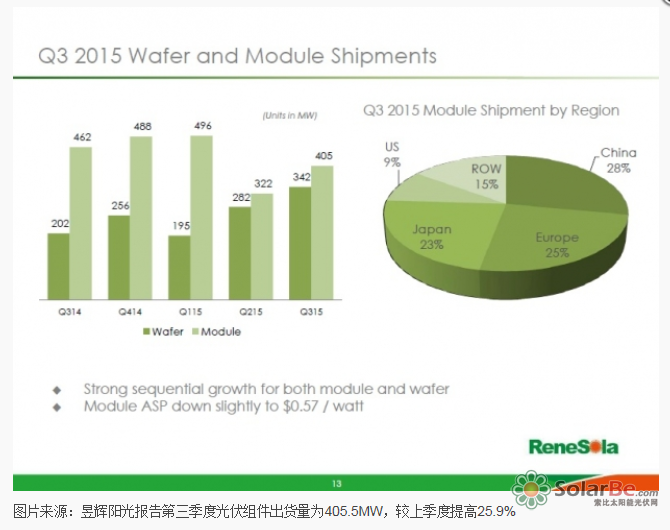

昱辉阳光报告,第三季度光伏组件出货量为405.5MW,较上季度提高25.9%,而据说由于利用硅片市场平均销售价格不断提高及供应紧张的条件,太阳能硅片出货量也提高21.3%至341.6MW。

应该注意的是,该公司尚未提供2015年全年光伏组件出货量目标。然而,基于昱辉阳光的额定产量,如果该公司满负荷运转,2015年光伏组件出货量将为2GW至2.2GW。

图片来源:昱辉阳光报告第三季度光伏组件出货量为405.5MW,较上季度提高25.9%

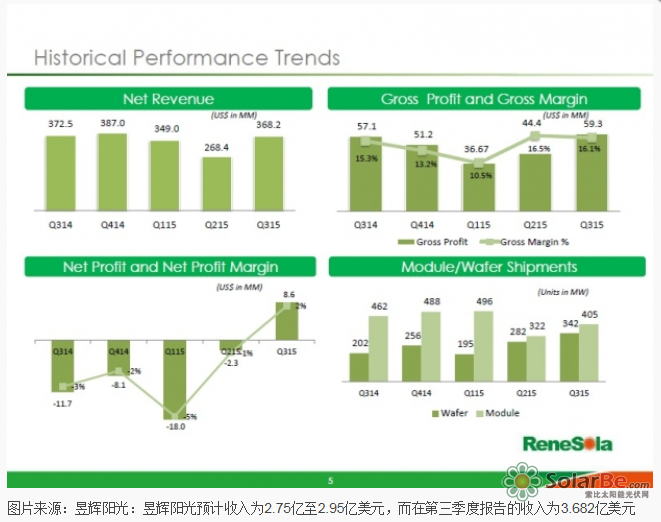

图片来源:昱辉阳光:昱辉阳光预计收入为2.75亿至2.95亿美元,而在第三季度报告的收入为3.682亿美元

图片来源:昱辉阳光:2015年第三季度末项目储备量

昱辉阳光2015年前九个月已出货1,223.9MW光伏组件,当考虑季度运转率和库存水平,该公司全年可能出货1.7GW至1.85GW。

为了加强该公司下降的全年出货量潜力,管理层在其收入电话会议中指出,第四季度其将保留更高水平的组件生产用于以后在2016年规划的光伏发电站项目。

连锁反应将是2015年第四季度收入低于预期。昱辉阳光预计,收入为2.75亿至2.95亿美元,而在第三季度报告的收入为3.682亿美元。

昱辉阳光首席执行官李仙寿表示:“我们大约在两年前发起向项目开发进行战略转移,其已经开始显示出结果。由于我们套现在英国和日本的项目,收入季度同比飙升,使毛利润、运营收入以及每股ADS收入提高。”

李仙寿继续道:“我们正在具有吸引力的地方努力打造一个高品质项目的投资组合。我们在英国的早期成功表明,我们可以世界各地取得成功。我们专注于开发项目,特别是欧洲、北美和日本的分布式发电项目,其应该在未来一年产生具有吸引力的回报。”

财务业绩

昱辉阳光几个光伏发电站项目的出售有助于该公司恢复季度盈利。

第三季度毛利润为五千九百三十万美元,较上季度提高33.6%,而毛利率较2014年第三季度扩大至16.1%,但季度同比略有下降。

运营收入为一千一百四十万美元,较上季度提高8.9%,而该公司公布净利润为八百六十万美元,而上季度净亏损为两百三十万美元。

焦点项目

昱辉阳光持有并运营四个小型太阳能发电项目,其中包括两个在保加利亚,两个在罗马尼亚,总计约为27.4MW。

该公司表示,其在美国、英国、日本、法国、泰国、波兰和加拿大拥有515MW项目,处于不同开发阶段。

其他业务

昱辉阳光的LED销售和分销业务的收入达到三百六十万美元,据说第三季度提供超过30%的毛利率,是该公司首次宣布该业务的销售额。

该公司还指出,其已投标位于波兰的一个小型风能项目,总计约32MW。

基于2015年的出货量,昱辉阳光可能不会跌出行业排名前十,但是其多元化转变正在影响其光伏组件出货量水平。

该公司在2014年组件出货量为1.97GW,但是最初预计该年出货量为2.3GW至2.5GW。

索比光伏网 https://news.solarbe.com/201511/19/92180.html