行业观点

我们对目前已经公布二季报的美股上市中资光伏企业进行了整理,并从获利能力和偿债能力两方面进行了比较研究;我们认为短期看基本面仍然无法改善,行业仍处于底部洗牌阶段,更多二三线甚至一线企业将会退出市场。

2H12E 企业内部毛利率和综合毛利率料大体下滑:随着欧洲各主要市场FIT 补贴力度下调,以及低价的中国市场启动、占比上升,企业组件 ASP将快速下滑,料快于成本下降幅度,使得企业内部毛利率进一步受压。此外,欧盟对国内光伏产品双反一旦初审裁决通过,企业拨备成本增加,还将进一步拖累综合毛利率。

短期难以实现扭亏:企业大体上运营费用率要高于毛利率,再加之较高的财务费用,总体上今年内难以实现扭亏。

横向比较看,$阿特斯太阳能(CSIQ)$盈利能力优于同业;此外一线/准一线毛利率差距料缩小。阿特斯组件有溢价,而成本又与同业相似,加之高毛利率的电站业务逐渐释放业绩,并且在费用率控制上也好于同业,因此盈利能力要优于同业。此外预计四季度一线/准一线之间组件 ASP 差距减小,而成本始终接近,因此毛利率差距料将缩小。

重点关注现金流和偿债能力:行业目前处于低谷和洗牌阶段,能否最终存活下来是目前最关键的问题。从现金周转天数来看,$昱辉阳光(SOL)$和阿特斯具有比较优势,同时阿特斯 Q2 周转天数大幅改善;从资产负债情况看,$晶澳太阳能(JASO)$和$天合光能(TSL)$较为稳健,昱辉和阿特斯尚可,而$尚德电力(STP)$和$赛维LDK(LDK)$面临较大压力,期债券价格也大幅低于面值,有破产风险。

投资建议

短期来看,行业暂时处于底部,公司大体没有出现扭亏迹象,因此我们目 前不建议投资者采取进攻性的配置。

中长期来看,我们认为一线企业中的阿特斯在盈利能力和现金流方面皆具比较优势,考虑到其电站运营业务,资产负债情况也属尚可,总体上我们认为阿特斯在长期来看较有潜力。同时,我们认为准一线企业中的昱辉也较有潜力。公司是二季度亏损缩小的两家企业之一,净亏损率仅逊于阿特斯,现金周转较快,中期无较大债务偿还压力。

盈利能力分析

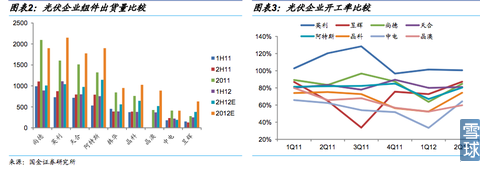

1. 大多数企业下调了全年组件出货量指引

Q3 出货量指引普遍环比下跌,但 2H12E 出货量指引普遍仍高于 1H12。英利出货量自今年一季度超越尚德后继续名列首位。整体上,各厂出货量排名变化不大,季环比也有所增长。但除了少数维持指引外,大多数厂都下调了今年光伏出货量指引,尤其是三季度的指引。

市场集中度并未有太显著改善:美股上市的国内一线和准一线企业 2011年出货量占全球比例为 34.7%,若 2012 年全球装机量达 30GW,则美股上市组件企业占比或提升到 38.8%,改善幅度不大。而对比“四大”(尚德、英利、天合和阿特斯)和准一线企业的的总出货量比,料还会有所下降,从 2011 年的 2.4 降到 2012 年的 2.0。

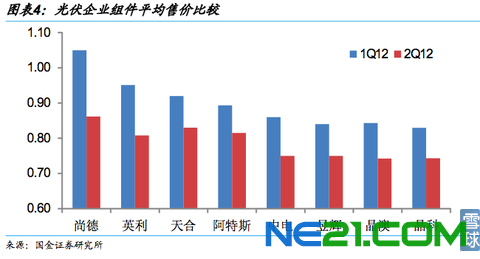

2. 组件ASP料继续迅速下跌,一线/准一线差距料缩小

Q2“四大”的ASP大都在$0.82/w,准一线在~$0.75/w:组件售价平均季环比降幅在¢9-11/w,尚德、英利降幅则高达¢19 和 14/w。一线企业的价格趋于一致,尚德的价格溢价缩小。准一线企业与一线企业价格差距差不多仍在¢7-8/w 的水平。

2H12E一线/准一线企业组件ASP差距料将缩小:一方面品牌效应大的欧洲市场规模将相对缩小,另一方面,准一线甚至二线企业也在逐渐打开美国、日本等高价格的新兴市场,同时价格竞争较严重而品牌效应退居次位的中国市场下半年开始逐渐启动,综合以上,我们判断品牌溢价效应会受到一定影响,一线和准一线企业之间的 ASP 差距或会有一定程度减小。

2H12E 组件 ASP 料将继续下滑:随着欧洲各市场继续下调 FIT 补贴额度,以及较低价格的中国市场启动,下半年各企业的 ASP 仍将会下探。我们预计到 2012 年底,一线企业 ASP 或会跌破$0.65/w,准一线企业极可能跌破$0.6/w 的水平。

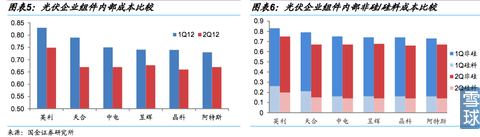

3. 一线/准一线企业组件内部成本大体相近,并将继续下降

Q2 内部成本大体季环比下降¢7-8/w 至$0.67/w。从目前公布内部成本(去除库存减记或质保拨回)的 6 家来看,除了英利较高位$0.75/w 外,其余 5 家基本在$0.67/w 左右,差别不大。

Q2 内部非硅成本大体季环比下跌¢5/w 至$0.53/w。除垂直一体化的英利非硅成本只下跌了¢2/w 至$0.55/w,其余 5 家跌幅均接近。而同为垂直一体化企业的晶科,非硅成本跌至$0.52/w。

Q2 硅料成本大体季环比下跌¢2/w 至$0.14/w。值得一提的是英利成本仍然高达$0.2/w,这与其自产多晶硅成本仍较高有关。而天合由于 Q1 消化了高价库存多晶硅,Q2 成本大幅下降¢6/w 至$0.15/w。

2H12E 内部生产成本将进一步下跌,年底或达$0.6/w 以下。在非硅成本方面,我们预计随着原材料的进一步下跌和组件效率的提升,单位非硅成本有望继续下跌,年底甚至可达到$0.48/w 的水平。硅料成本方面,我们预计普遍企业三季度可达到略高于$20/kg 的水平,四季度降幅或有限,按5.5g/w 折算比例,预计年底硅料成本普遍达到$0.11/w 的水平。总体上,年底成本有希望达到$0.6/w 以下的水平。

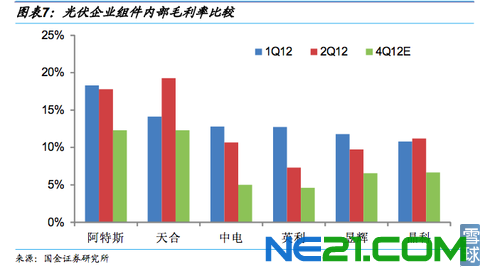

4. 二季度组件内部毛利率大多稳中有降,下半年料进一步下滑

Q2 组件内部毛利率除天合、晶科外大多有所下降。扣去库存减记或质保拨回情况,除了天合的内部毛利率提高 5 个百分点、晶科略有增长外,其他企业下降 1-2 个百分点不等,英利更是下降了 5 个多百分点。

2H12E内部毛利率料进一步下降。由于我们预计下半年组件的内部成本下降幅度要逊于平均售价,因此 2H12E 的内部毛利率或会进一步下降。到年底,除了阿特斯和天合,其他企业料仅处在个位数的毛利率水平。

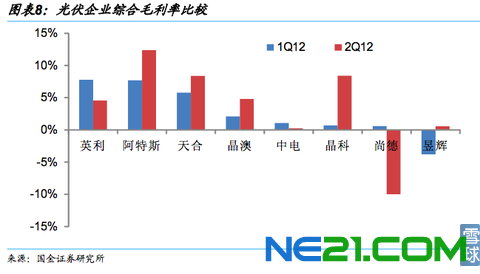

5. 二季度综合毛利率有升有降,但下半年或大多下降

二季度不少企业综合毛利率有所改善:晶科、阿特斯、昱辉、晶澳和天合毛利率有所改善,这部分与他们没有再进行库存减记、美国双反拨备或者进行了质保拨备拨回有关。

下半年大多数企业综合毛利率或下降:考虑到之后库存减记或质保拨回的影响因素会减弱,综合毛利率水平将更多跟随内部毛利率走势而下降。此外如欧盟双反一旦立案,并追溯调整的话,组件企业还会有笔额外的双反税收拨备计入销售成本中。

6. Q2运营费用率各有差异,但预计2H12E仍会显著高于毛利率

Q2晶科和中电的运营费用率有较大下跌,而天合却大幅上升:Q2晶科和中电运营费用率分别环比下跌 14.5 和 12 个百分点,主要是预付款或坏账拨备下降所致。天合却环比上升 14 个百分点,主要是应收坏账拨备增加所致。

预计下半年各家企业大体上运营费用率仍会在 10%以上,远高于毛利率水平,使得最终企业仍无法实现盈利。

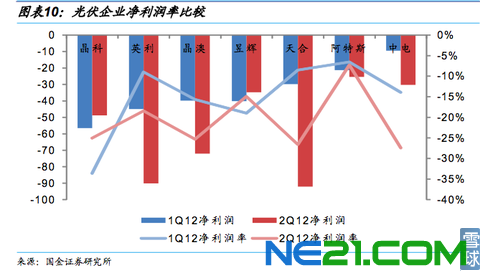

7. Q2仍俱亏损,中期来看难以扭亏

Q2所有企业仍然亏损,唯晶科和昱辉亏损减小。

8. 获利面,纵向看趋势皆向下,横向看阿特斯领先同业

我们预计中期看企业获利面依然受压。一方面预计毛利率或继续下跌,而运营利润率继续保持高位,多数企业净利润率水平或进一步恶化。

横向比较看,阿特斯具有优势。阿特斯和天合受益于组件价格溢价,而成本又与同业接近,因而享受相对高的毛利率。且阿特斯高毛利率的电站业务业绩四季度将逐渐释放,同时其在费用率控制上也好于同业,不像天合应收、存货高企,因此我们预计阿特斯相较同业在获利面上有比较优势。

偿债能力分析

在行业低谷时期,就算无法盈利,能留到最后就意味着胜利。

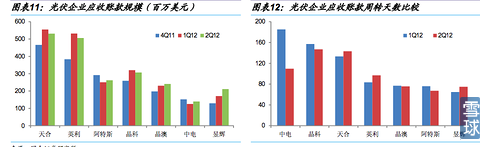

1. 应收账款分析

纵向来看,除昱辉外,企业应收规模大致维持。除昱辉应收规模呈现一定向上趋势外,其余大多维持在原有水平附近。昱辉应收增加或与其组件业务拓展有关。中电应收账款周转天数大幅下降。

横向来看,阿特斯、晶澳和昱辉应收账款周转天数控制相对较好。

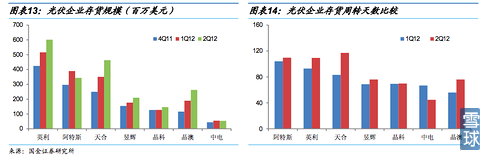

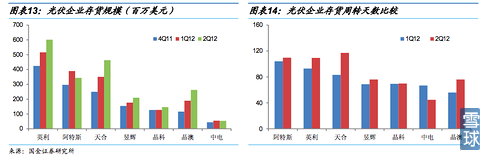

2. 存货分析

存货水平大体有一定上升,使得三季度进行去库存。尤其一线阿特斯、天合和$英利绿色能源(YGE)$的存货周转天数提高,并拉开了与其他同业的差距。

横向来看,中电不仅在存货数额上有较大下滑,而且周转天数控制也好于同业。

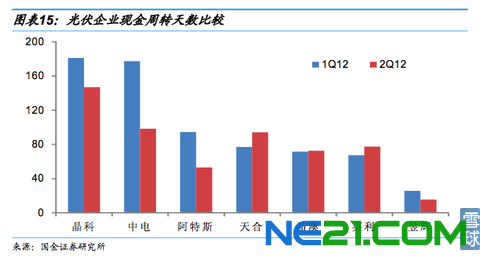

3. 现金周转天数分析

纵向来看中电和阿特斯在现金周转天数上有较明显改善。

横向来看,昱辉和阿特斯具有比较优势。

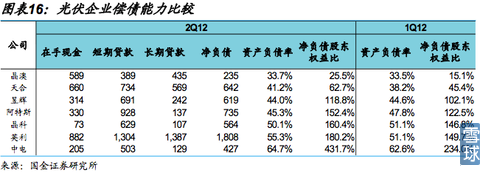

4. 债务分析

偿债能力进一步恶化。从下表中可以看到,几家公司的资产负债率虽然变化不大,但净负债与股东权益比均有所上升。横向来看,晶澳和天合相对较为稳健。

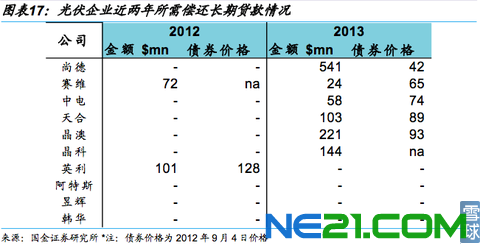

5. 今明两年偿债情况

尚德、$赛维LDK(LDK)$和$中电光伏(CSUN)$的债券交易价格较低,也确实反映了这三家公司的偿债能力让人担忧。

6. 偿债能力进一步恶化,洗牌进行时

从二季报情况来看,一线/准一线企业的资产负债表继续恶化,相信二三线企业同样面临类似的问题。随着长期贷款开始到期,相信会有越来越多企业因为资不抵债而退出市场,行业洗牌将愈演愈烈。

横向比较看,晶澳和天合相对较为稳健,昱辉和阿特斯尚可。

长期竞争力评级的说明:长期竞争力评级着重于企业基本面,评判未来两年后公司综合竞争力与所属行业上市公司均值比较结果。

索比光伏网 https://news.solarbe.com/201209/14/247750.html