当下,已经到了国内“抢年底并网、保电价”的关键时刻。然而,关键时刻,组件供应掉链子了!

“组件企业实在太难了,两头受夹板气!”A组件企业负责人感慨,“每天都有央企领导找我催发货!但我们也没办法,我们买不到玻璃,就生产不出组件呀!”

“全乱套了!从供应到生产,全乱了!”B组件企业负责人说,”玻璃企业现在都不接受大单,都是按周供货,甚至有的按天供货。我们的生产和供应计划完全乱了,都是看玻璃企业脸色。”

“我们老板已经亲自去玻璃厂催货了” C组件企业负责人说。

……

一、四季度组件需求规模预期超18GW

四季度,国内市场对光伏组件的需求到底有多大?

根据之前对EPC招标的跟踪,不完全统计,近期至少有13.67GW的大型地面电站开标、计划年底前并网,组件需求基本产生在4季度。具体分布情况如表1所示。

表:跟踪到部分计划年底并网的地面电站项目

1GW的工商业项目需求(平均一个月30万kW也不多)

综上所述,4季度的组件需求应该在18GW以上。

二、四季度组件供应能力预期仅14GW左右

1、玻璃短缺导致二三线停产

目前,硅片、电池片、组件环节的产能都很大,超过200GW;甚至前一段时间十分紧缺的硅料,供需也趋于平衡,价格出现了缓慢的下行趋势。

目前,组件供应的“卡脖子”环节,就是——玻璃。

在之前的一系列文章《玻璃成光伏行业产能“堰塞湖”》、《抢完硅料抢玻璃,玻璃或成2021年最大赢家!》、《深度剖析:辅材对光伏市场格局的影响》中也阐述了玻璃紧缺的情况。

除了上述文章中介绍的,玻璃产能原本就不足的原因,还有其他一些原因造成的短缺:

1)2020年组件尺寸五花八门,导致对玻璃尺寸需求五花八门。为了满足大硅片、大尺寸组件的需求一些玻璃企业在逐步进行技改,升级产线,造成短期产能下降;

2)上半年海外对双面组件需求比例大幅提高,很多玻璃产能都由3.2mm的单面切换到2mm的双面;然而,下半年国内市场订单以单面为主,导致单面玻璃格外短缺的结构性失衡;

3)冬季大气污染防治工作造成京津冀及周边地区很多企业停工,这也影响了玻璃供应。天津信义产线(500吨/日),彩虹新能源的延安项目(850吨/日),南玻A迁西二期(700吨/日),唐山金信迁西产线 (2150吨/日),安彩高科安阳项目(900吨/日),山西日盛达(700吨/日),拓日新能源(800吨/日)等产能都受到影响。这些玻璃产能可以支持6GW以上的产能。

根据PVInfolink的调研,目前市场上3.2mm镀膜玻璃价格已经高达41-45元/平米!

然而,由于十月玻璃订单在上旬已纷纷锁定,二三线企业即使出高价也买不到货;由于买不到玻璃,许多二三线企业已经停产;或者给能买到玻璃的大企业做代工。

2、国内四季度组件供应预期14GW左右

根据之前的调研情况,目前市场上玻璃的供应能力大约能保证14GW左右组件的需求,四季度为42GW左右。这就决定了四季度市场上组件的供应能力被现在在42GW左右。

众所周知,对于大多数一线组件企业,80%以上的产品销往海外,国内销量不足20%。而且,对于组件企业来说,海外市场的价格高、利润好;另外,海外订单往往是三个月前、甚至半年前定下来的,执行的弹性比较少;而且,一旦海外市场发生违约,需要打国际官司,成本十分高昂。

四季度的主要项目投资企业是央企,之前央企组件的集采价格,高效组件最低甚至低至1.323元/W;虽然后期价格上涨之后也进行了重新议价,提升到1.58~1.6元/W,但在现在的辅材价格下,利润也是极低的。据了解,目前市场上临时性的小订单,价格已经高达1.7元人民币以上。

组件为了利润极低的订单,惹上国际官司,是极其不划算的。

“我们四季度其实已经非常倾斜国内市场了”某组件企业负责人介绍,“国际订单能缓供货的我们都往后推了,尽量首先保证国内市场的大客户”

根据调研,在各企业的努力下,四季度全国组件供应量约42GW,国内的供应量可以达到14GW左右。

三、投资企业要合理分配投产计划

1、国内四季度组件供需有较大缺口

如前文所述,四季度国内市场:

组件的需求量在18GW以上,而供应量仅仅有14GW左右,产生了较大的缺口。于是,就产生了投资企业采购,到组件企业驻场催货的情形。

投资企业的采购也一肚子苦水:“我们天天在一线,知道供应紧张,但上级领导不知道这个情况。我们央企的计划性很强,年初定的目标没有特殊情况都是要完成的,都是要考核的。我们完不成计划,领导本来就有意见,如果再不表现积极点,就更没法跟领导交代了。整天在厂子里盯着,一方面肯定有用,另一方面也是一个姿态。”

无论怎么催,供需仍然会有缺口,必然有一些项目的组件供不上货,无法在年底并网!那怎么办?

2、认清形势,对项目分级分类管理,保优质项目。

组件涨价之后,在之前的文章曾经做过涨价对收益的影响分析(详见:两张图看清:竞价项目要不要抢1231?)

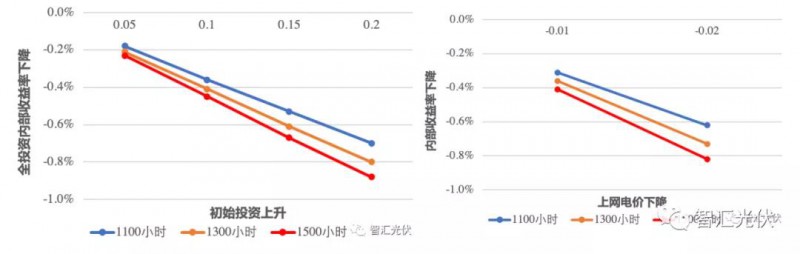

投资每增加0.05元/W,全投资内部收益率大概会下降0.2%左右;增加0.2元/W,全投资内部收益率大概会下降0.8%左右;上网电价每下降0.01元/kWh,全投资内部收益率大概会下降0.35%左右;下降0.02元/kWh,全投资内部收益率大概会下降0.6%~0.8%。

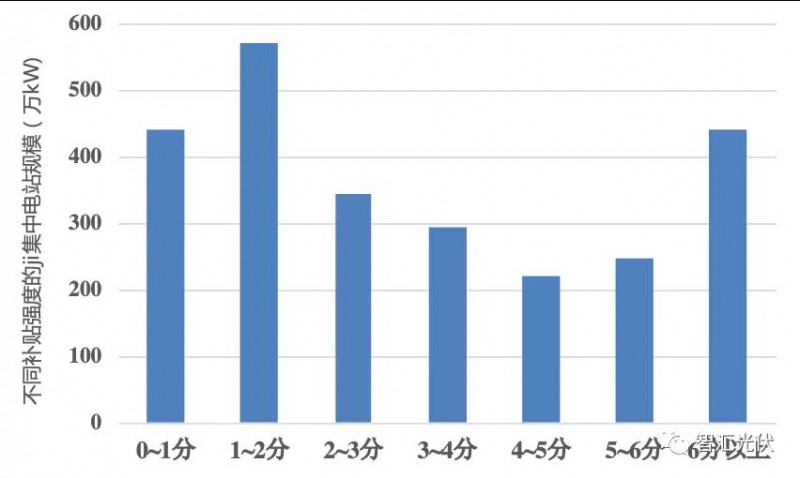

而我们的竞价项目中,很多项目的度电补贴不足0.02元/kWh,如下图所示。这类低补贴项目,抢年底并网是极其不划算的。

图:2020年竞价项目度电补贴强度的分布

因此,在目前供货紧张的情况下,建议投资对公司内部计划年底并网的项目进行分级分类评估。

1)手续不全的项目,可以暂缓;2)平价上网项目,可以暂缓;3)补贴太低的项目,可以暂缓;4)项目收益率低的项目,可以暂缓。

优先保障手续齐全、补贴高、收益高的优质项目并网。

据了解,部分央企已经接受组件供应不上、必须要舍弃部分项目的事实,已经对公司内部的全部项目进行了梳理,确定了优先级。

建议所有的投资企业都开展一下上述工作,缓解一下市场的压力和紧张气氛。明年上半年组件价格肯定会缓慢下行。

索比光伏网 https://news.solarbe.com/202010/23/331562.html