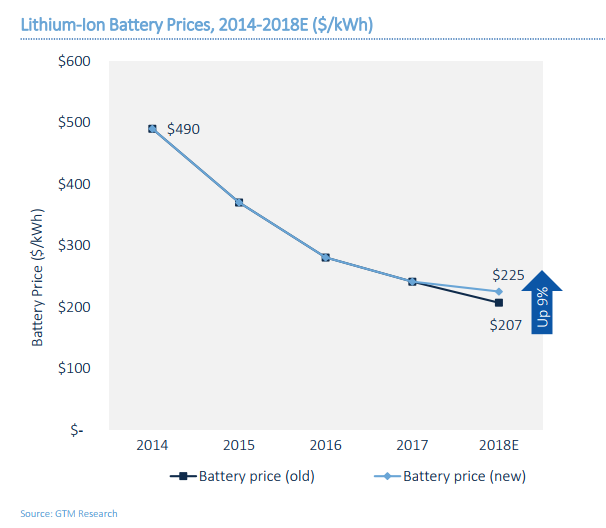

二、2018年锂离子电池价格下降速度已经慢下来

(GTM最新的电池价格下降预测较之前放缓)

2015年和2016年锂离子电池架价格同比下降超过20%,2017年价格下降近15%。电动汽车行业和固定式能源储能市场不断增长的需求以及能源密度的提高是推动了这些历史价格下跌的主要原因。

GTM Research预测2018年电池价格将再下跌14%,但价格下跌速度在上一季度显著放缓。价格下跌速度的这种挫折并非仅仅是由于原材料价格上涨所致;相反,它来自市场上的电池短缺,特别是在用于电动汽车和固定储能的镍锰钴氧化物电池(NMC)的情况下。对这些NMC电池的需求超过供应,因为目前没有足够的电池制造工厂可以满足不断增长的需求。然而,随着未来两年更大的生产能力上线,价格预计将进一步下降。

磷酸铁锂电池(LFP)的故事有所不同。LFP电池容量大多位于中国。由于LFP电池的能量密度不如NMC电池那么高,它们主要用于电动巴士/电动卡车,一些电表后应用和一些电表前电源应用。然而,随着LFP的制造能力的增长,这些电池的价格将继续下降,与此同时,NMC电池供应的交付周期可能会延长至六至九个月。在这些变量的共同作用下,人们对LFP电池的兴趣将增加,用于电表前储能项目的能源应用。

三、聚焦纽约:美国第二大储能区域市场正在形成

过去12个月对纽约的能源储能非常有利,这个市场长期以来被视为该行业潜在的突破区域,现在正在兑现这一承诺。ISO(独立系统运营商)、公用事业和立法机构层面正在开展各项举措,并承诺投入数百万美元的投资。纽约目前的工作重点是放宽对储能部署的限制,同时激励系统测试水域并确定最容易捕获的价值。目前正在开展的举措包括:

确保储能参与电力批发市场资格,并对其进行监管;

锂离子系统的许可和安全规范,但需要进一步明确户外系统;

通过推进能源远景改革计划,NYISO行动和公用事业试点,确定并量化储能在客户至电网传输层面的价值;

直接投资。

GTM Research预计,纽约将在未来三年内大举进入舞台,继续实施其目标和提案。这种乐观情绪的一个主要原因是纽约作为单一州市场的地位。单一州市场具有巨大的优势——正如在加利福尼亚州,纽约的ISO(独立系统运营商),公用事业委员会,公用事业,立法机构和州长都对能源储能的需求达成一致。虽然方法可能有所不同,但ISO不需要处理多个州的需求和优先事项,如ISO-NE,MISO,SPP和PJM地区的情况,这将使目标快速集中,我们已经在NYSERDA的路线图和NYISO提出的市场改革中看到了这种衔接。观察这个空间—— 每周都会引入利益相关者倡议和评论,预计2018年底之前将进一步制定规则、目标和改革。纽约已成为第二个最重要的储能市场,仅次于加利福尼亚州,有许多松散的线索尚未结合在一起,亚利桑那州和马萨诸塞州都在制造强有力的案例,因为经济和法规将新州推向了最前沿。

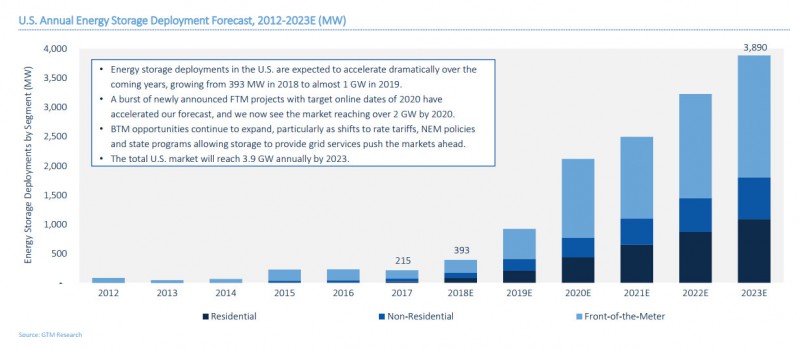

四、美国储能年度部署到2023年将达到3.9吉瓦,储能市场规模将达到46亿美元

预计美国的储能部署未来几年将大幅加速,将从2018年393兆瓦增长到2019年的近1吉瓦。

一系列新公布的电表前储能项目的目标上线日期为2020年加快了我们的预测,我们现在看到市场到2020年将超过2吉瓦。

电表后储能市场机会继续扩大,特别是当费率改革、NEM政策以及州计划允许储能提供电网服务共同推进作用下。

到2023年,美国当年市场总量将达到每年3.9吉瓦。

(2018~2023年储能市场部署预测,按功率计)

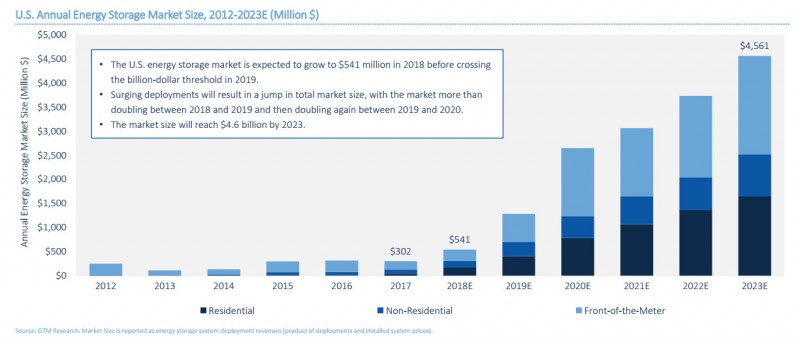

预计2018年美国储能市场将增长至5.41亿美元,然后2019年突破十亿美元。

激增的部署将导致总体市场规模的扩大,市场规模将在2018年和2019年之间翻一番,然后在2019年到2020年之间再次翻番。

到2023年,市场规模将达到46亿美元。

(2018~2023年储能市场规模预测)

>

> >

>