光伏新政调研录(四):

龙头公司破产将引发系统性危机,

高品质硅料供给结构性不足

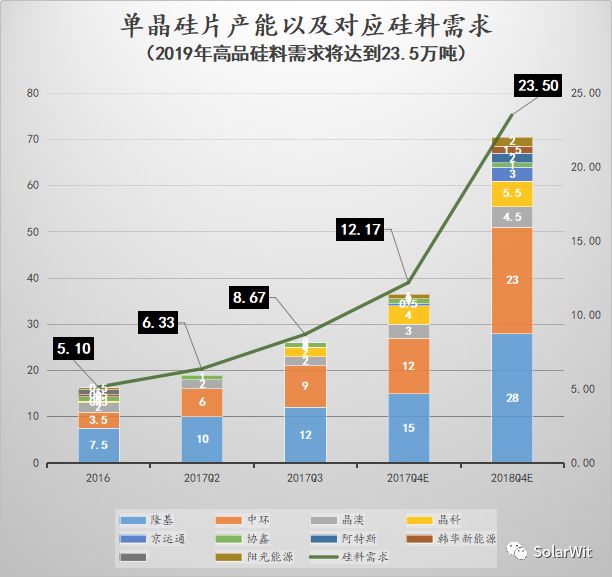

7.高品质硅料供应不足,硅料供给结构性矛盾突出

伴随着隆基、中环单晶硅片势力的崛起,单晶硅片的占比提升,硅料品质的问题近期变得愈加突出。高品质单晶硅料价格维持在95元一线的位置很难再降低;而低品质的硅料价格已经低至75元/kg,两者的价格差拉大到了20元的水平。之所以出现这样的现象是因为:

1、海外一直以来是供应高品质硅料的主力军,韩国OCI和德国瓦克每年要向国内供应10万吨的高品质硅料。国内可以供应高品质硅料的企业只有4家,合计供应能力仅为7万吨。考虑了关税、双反税和增值税以后,95元就是韩国OCI的现金成本的位置,所以对于高品质硅料95元就是底部,因为一旦低于此价格,就会有高达10万吨的高品质的产能退出。

2、年底国内单晶硅片产能会达到75GW,按照3GW硅片产能需要1万吨的硅料计算,年底国内对高品质硅料的产能需求量高达25万吨,未来一段时间两者的供求矛盾依旧会非常突出。即便考虑到国内即将释放的高达15万吨的硅料产能(高品质的占比可以做到70%,所以对应高品质的产量为15*0.7=10.5万吨),也仅是刚够替代海外硅料产能。要想妄求高品质硅料价格跌倒95元以下,有效产能还是不足。

所以结论就是:

由于大量的海外高成本硅料产能存在,未来一段时间高品质硅料价格很难低于95元。不同品质的硅料价格差拉大将会在未来很长一段时间内对隆基、中环等单晶硅片企业带来不小的、持续的挑战。在95元硅料成本、3.3元硅片售价的假设下,隆基股份的毛利率已经低至11.7%,再扣除三项费用等支出,可以说隆基股份当前的硅片业务也处在了不赚钱甚至略有亏损的境地。

8.龙头公司的破产将会引发行业的系统性危机

最近有一个现象值得注意,部分光伏龙头企业的摘取收益率飙升,部分公司债券收益率来到了20%+的高水平,说明投资人在光伏板块公司债务违约的问题。而且投资人的担忧不无道理,调研录第三篇我们就有以A公司为例分析当前部分光伏公司所面临的困境以及困境背后的原因。

一边是即将到期的巨额债务,另一边是不断失血的主营业务,还有一边是被淘汰的设备和产能。前文提到过,光伏行业周期中,总会有一些曾经的龙头公司倒下,而行业龙头公司的倒下会把风险扩散出来引发光伏业的系统性危机,危机扩散的路径大致为:

1)那些大量债务到期,没有现金流入能力的公司率先爆发债务危机,出现给付困难的现象。

2)作为行业大型公司的债务危机会迅速把风险向与自己有合作关系的上下游企业扩散(类似于当年无锡尚德破产,给供应链相关企业留下了一屁股的坏账)

3)龙头公司对银行贷款出现违约并且抬高银行业对光伏业贷款的整体坏账率,致使银行对光伏制造业不分青红皂白地全面收紧贷款额度。就是说:部分公司的债务危机会导致其他企业也会出现融资困难的现象。由于银行贷款计划是年初制定的,一旦收紧贷款额度,信心恢复需要较长时间。

4)光伏制造业企业抛售电站自产;遭遇债务危机时,债权人会想到抛售电站获得现金流以偿还债务,当被迫出售电站时,又恰逢行业情绪的低谷,所以电站出售价格势必不理想,电站自产多属于高负债自产(电站自产负债率动辄80%)同时国内约三分之二的光伏电站补贴并没有到位(现金流不理想),在抛售电站时只要打八折,净资产就会被归零。行业内持有大量光伏电站的制造业企业不在少数。电站资产打折出售会使得电站拥有方严重受伤。

新政调研录(五):

2018中国装机量会接近40GW,

全球光伏装机历史上首次下滑

9.光伏玻璃跌至22元,背板EVA价格维持不变

由于从3月份开始,光伏玻璃的重要原材料纯碱的价格和重油的价格一直在上涨(从3月的1698元上涨到2046元),而光伏玻璃的价格则从2月份的高点的31元/㎡下滑到了现在的22元/㎡,两端挤压的过程中,光伏玻璃的行业毛利率大幅下滑。这个过程中以信义光能为代表的一线厂商的毛利润受到了挑战,信义光能的毛利率从三月份的38.5%下滑到了现在的12.1%(依据成本模型的推算数据,不保证准确)。

与此同时,光伏背板的价格从年初到现在基本维持不变,这并非因为这一产业环节供给格局好,定价能力强,而是因为原油价格上涨,产品价格受到了成本端的支撑。而就相关公司而言,利润则同样也是受损不少。

在光伏玻璃价格大幅下滑的同时光伏背板价格基本维持不变,先前掣肘双面/双玻组件大规模普及的成本端因素发生了较大变化,如果这样的价格持续下去,会加速双玻、双面组件的普及。而高效电池的普及也会加速双面电池技术的普及(Perc电池的激光开槽技术使得其更适合于双面发电)。对于光伏玻璃行业而言,由于供给格局清晰(这一轮周期结束后两家龙头公司的市场占有率会进一步提升到60%+),进入壁垒高,且得益于双玻和双面的普及,未来行业需求增速有快于行业平均增速的可能性。仍然是一个值得重点关注研究的光伏子领域。站在周期视角:光伏玻璃这个产业环节,2019~2020年间存在价量同升的行业机会。

10.2018年中国光伏装机量会接近40GW,全球光伏装机量历史上首次下滑

前五个月中国光伏装机量15.18GW,比去年同期多安装3.49GW,同比增加29.9%,这也应证了前五个月强劲的EVA数据,由于6月份还有集中式电站的630抢装项目,以及一时难以停下来的分布式项目装机惯性,预计6月的装机量介于8~10GW之间,这样一来,中国市场上半年的光伏装机量会来到23GW+ 的水平,将会再度超出管理层的预期,考虑到目前光伏补贴强度过高,超预期的装机量会再次挑战管理层容忍的极限。

上述表格是对2018年全国光伏装机量的预测,接下来我们逐条分析。

序号1:既成事实,根据国家能源局统计,2018年前五个月装机量达到15.18GW,比去年同期多投产3.49GW,当然这其中有一部分原因是1~2月统计信息滞后引起的。

序号2:由于去年有指标的地面电站继续执行先前的630政策而不受531影响,这部分预估未并网容量6吉瓦左右,再加上很多已经接近完工的工商业屋顶分布式项目陆续并网,预计6月的安装量还会处于较高的水平,毛估估会达到8GW。

序号3:领跑者上半年几无并网,并网时间点主要会集中在下半年。领跑者指标管理清晰,数量明确,下半年会新增5GW的光伏装机。

序号4:国家在2018年4月份才下发4.2GW的扶贫项目指标。考虑到扶贫项目补贴不下调,所以我预判大部分扶贫项目不会着急抢在上半年安装,而会等待下半年更便宜的组件价格,结论就是扶贫项目大部分并未并网,下半年至少会有3.8GW的扶贫装机。

序号5:全国有上海、北京、重庆等七个地区不限项目指标,而且还有一些特高压电网配套项目,这些项目总量预估接近2GW。

序号6:国家在考虑给户用分布式下发额外1GW的指标,主要目的是让国内千百万的分布式经销商有活干、有饭吃。让好不容易才建立起来的分布式渠道能存活下去。但我认为对于几十万的从业人员,这点指标杯水车薪。

序号7:统计下来,目前全国有超过20GW已经备案但是并未并网装机的分布式项目。而这其中有相当的部分已经开工建设,甚至部分项目工程进度已经接近完工的水平。我了解下来,部分企业会选择继续把手中的项目干完,以等待明年的分布式指标。此部分保守估计会多达5GW,不排除更多的可能性。(此处要特意提示产业风险:由于今年已经备案的部分分布式电站会继续完成安装,很大程度上意味着明年下发的分布式指标会在今年被用掉,结论是:中国市场下半年还有很多需求,而到2019年上半年看不到需求在何方,了解到很多企业对未来需求抱有乐观态度,对库存有较高容忍度,我认为此时乐观是危险的,真正的需求真空期还没有到来)

把上面的项目加总,今年国内的装机量会达到39.98GW的水平,超出大家预期。

本节的最后我发一个小牢骚:今天看到海外某知名机构预测中国今年装机量28GW,这是一个明显缺乏合理依据的不走心的判断。从年初各家高呼的50GW+,到现在各家惊恐的30GW-,随意修改预判的背后是缺乏对行业沉下心的思考。

总结

1. 由于我国5.31新政策极其严厉,且中国在5.31之前的需求占比高达60%,致使光伏行业出现了一轮类似于2012年德国补贴退出所引发的产业周期。复盘德国的当时周期演化的过程,这一轮周期将要持续的时间将会比那些乐观派要长,从行业整体角度看,并未出现介入的信号点。

2. 在需求持续低迷的同时新产能的扩张步伐却并未停止,这也符合产能周期演化的特点,背后的核心原因在于很多产能在周期到来之前已经有较大投入,许多产能工程建设进度已经过半,且新产能为成本最左侧的优质产能,相关公司从追求利润变为追求市场份额,新产能无法停止扩张会使得这一轮产业周期真正的低点出现在2019年上半年。

3. 海外需求虽然增速迅猛,但还不足以弥补国内需求真空。从前五个月的出口数据来看同比增长30%,而且分析出口结构,我们发现第三世界的非传统主流市场增长迅猛,光伏组件的全球需求分布更加均衡,伴随着光伏产品价格大幅度下滑我们在可见的一段时间内出口量还继续有望保持高速增长。但国内需求占比过高,要想短期内通过海外市场弥补国内需求真空,需要出口保持100%以上的增速,短期内看这很显然是不现实的。

4. 如果我们把眼光放长远看,这一轮产业周期后全球需求分布更加均衡,光伏行业不再会因为单一市场补贴退出而再出现剧烈波动;产业上游的集中度也会进一步提升,国内大部分硅料厂均会破产,通威股份、新特能源、大全新能源三家硅料厂将会占据全世界70%的市场份额;硅片环节也将会出现隆基股份、中环股份双寡头垄断的格局。竞争对手数量大幅减少,剩下的公司体格更加健硕。光伏产品也已经便宜到了足够平价的水平,全世界大部分市场都将脱离补贴,不在依靠补贴的光伏产业的发展将会更加稳定。去年我就写文章说2018年将会是光伏行业最后一次的成人礼,现在看这样的核心逻辑变得更加清晰明了。

5. 行业周期底部依旧有供给的结构性矛盾,国内的高品质硅料产能同时受益于海外高成本产能的退出和国内低品质产能的退出。即便硅料环节扩产迅猛,高品质硅料依旧是供不应求的,而且硅料生产的学习曲线特别长,东方希望的案例说明行业进入壁垒极高,是要重点关注的投资机会。

6. 成人礼后将会崛起真正的行业巨头,包括硅料环节的三巨头(新特、大全、通威),硅片环节的两巨头(隆基、中环),光伏玻璃的两巨头(信义、福莱特)。在周期底部的时候,要特别注意上述企业的投资机遇。

>

> >

>