索比光伏网讯:美国的税务投资人参与大型能源项目的投资,获得税收抵免投资回报,这样的法律框架催生了SolarCity这样的代表型企业。反观国内,由于缺少投资税收抵免和加速折旧税盾等政策环境,暂时无法复制其商业模式,但其中不乏一些融资思路可为国内光伏企业所借鉴。本文将介绍美国的税务投资结构,以期对国内同行带来一些启发。

一、美国的税务投资人(TaxEquityInvestor)

美国2009年颁布的《美国恢复与再投资法案》,引入了税务投资人概念。税务投资人在投资可再生能源项目时,在一定期限内可以获得政府30%的税收返还。这种返还又分为ITC(投资税收抵免)和PTC(生产税收抵免)两种形式。前者指由税务投资人投资并且在2016年底前投入运行的太阳能、燃料电池和风能项目,建成后政府将提供30%的税收抵免。而后者则是针对2013年前投入使用的风能、地热能等新能源项目,运行发电后每度电可获得2.2美分的税收抵免,可持续十年时间。

一般说来,在美国缴纳一定数额税金的企业,都可以作为税务投资人。但由于大型电站项目投资金额较大,税务投资人往往是具有非常庞大纳税基数并且熟悉美国税务规则的大型金融机构,例如美国银行、摩根大通、花旗银行和通用集团金融公司等是目前市场上较为活跃的税务投资人。税务投资人通过设计的投资结构投资进入能源项目,并利用其庞大纳税基数使得能源项目产生的税收减免可以充分利用。

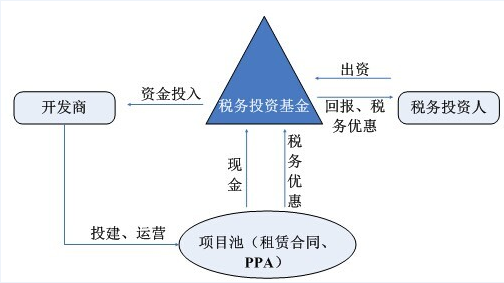

自2008年到2013年中,SolarCity共募集了15.7亿美元的税务投资基金用于屋顶光伏项目建设,其中包括Google在2011年6月投资的2.8亿美元。税务投资结构如下图所示:

此外,SolarCity的以租代售模式也与美国的税收激励政策相关。根据《美国恢复与再投资法案》的ITC政策,拥有一套3万美元的屋顶光伏系统的家庭可以获得约1万美元的税收抵扣。此外,根据美国税务局(InternalRevenueServices)发布的纳税指引规定,2005年12月31日以后的光伏系统可以采用成本加速折旧法MACRS,即固定资产折旧额按照设备年限逐步递减。对于家庭而言,前述税务优惠政策难以应用,而资产以光伏系统为主的开发商则可充分利用ITC和MACRS带来的税收抵扣和税项资产,为了充分利用上述两项政策,以SolarCity为代表的光伏系统以租代售模式便应运而生。

二、对国内光伏市场融资的启示

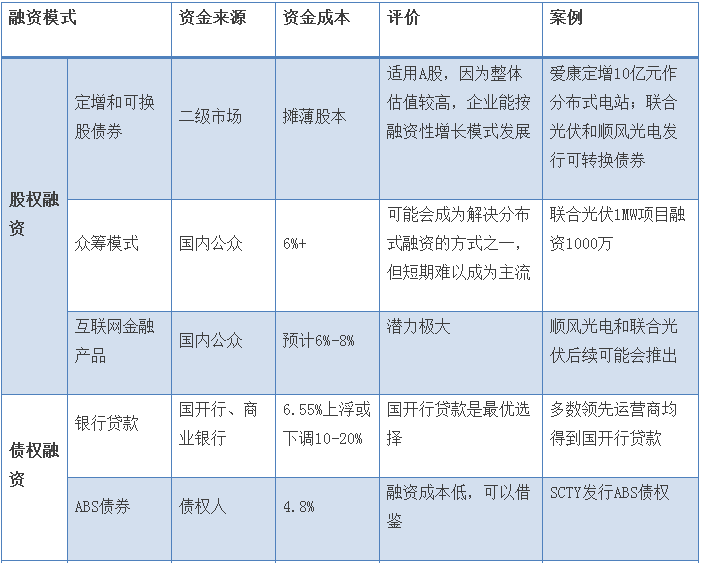

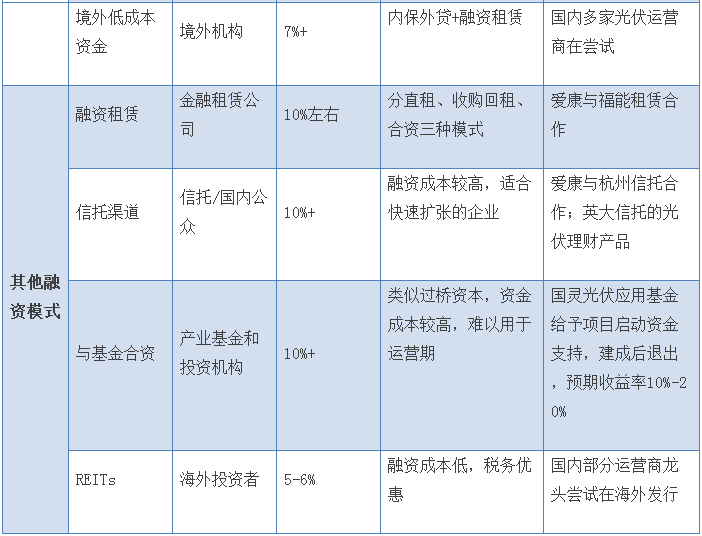

反观国内市场,由于缺少ITC和加速折旧税盾等政策环境,国内目前难以完全复制SolarCity的融资方式。但可以借鉴其思路,将光伏电站视为金融产品,期初可借助融资租赁、与信托/产业基金合资、定增等方式快速做大规模,形成有一定规模的资金池,在蓄势阶段奠定行业地位;随着产业对电站金融属性认识的加深、行业配套政策的完善,通过资产证券化实现更加快速扩张。因此,从光伏运营商的成长路径来看,对金融工具的灵活运用是企业把握行业快速发展机遇的关键。下表列示并比较了光伏电站的各种融资模式:

(资料来源:国泰君安行业专题研究《分布式和电站金融化趋势开启光伏新纪元》,2014.07.01)

原标题:他山之石:为什么美国的光伏企业无融资之忧

索比光伏网 https://news.solarbe.com/201408/28/211114.html