索比光伏网讯: 一个不合格的领导者,一位精明的管家,一群各怀心事的权益人,一次“最后时刻”的拯救。

11月初,江苏无锡,新华路9号,在落日的余晖之中,尚德总部的标志性建筑——全球最大的“光伏建筑一体化”生态办公大楼,依然格外引人注目。这栋2007年底动工、2009年初落成的大楼,当时的造价约为2亿元人民币。

“我至今印象深刻的,就是这栋很漂亮的总部大楼,造价非常之高。”2009年加入尚德的朱云迪,对本刊记者回忆说,“我以前经常去那里开会,每次都挺兴奋的。但它真的很不经济,如果换成一个比较节约的民营企业老板,可以用这个钱造三栋大楼。”当然,按照光伏电板目前的市价,这座大楼的价值,早已跌去了80%。

2011年10月,朱云迪已经辞职离开尚德,不过,“2009年12月,在做入职培训时,我真的觉得,尚德是一家我可以做到退休的公司。但待了一年后,我觉得,在这个公司呆到退休不太可能了,呆10年问题不大。到2011年上半年,我就把时间调整为5年。为什么最终决定离开?因为我把时间从5年调整为3年了”。

“为什么,我只在尚德做了不到2年?”朱云迪说,“一个方面是因为,我看到的东西越来越多,对公司越来越了解。另一方面,也是考虑到外部市场环境的变化。2011年上半年,市场已经开始有变化了,所以,当时整个公司的高管团队也变动很剧烈,我相信,这些高管对公司未来的敏感度比我更高,他们的离职,以及日常工作态度的变化,很能说明公司的问题。”

如果说,当年豪掷2亿元建造总部大楼的尚德,正如其创始人、董事会主席施正荣所期,是一个“高大、强壮,思维敏捷,有活力,35至36岁”的“中年男子”,那么今天,这个“中年男子”貌似已经病入膏肓,奄奄一息。2007年底,大楼动工之时,尚德股价曾创下了88.65美元的最高纪录,但2012年底,它却创下了0.71美元的历史最低股价,并不得不为“重返1美元上方”而艰苦努力。

对于中国光伏企业来说,2011年至今,是一个前所未有的艰难时期。2012年,尽管全球光伏安装量仍在增长,但供需严重失衡,却让中国光伏企业成为了最大的受害者。“全球光伏组件的产能是一年60GW,中国占据了其中的60%,但全球的需求,大概只有27GW。并且,这27GW里面,大概有10至12GW,已经被美国的First Solar等吃掉了。这意味着,中国接近40GW的产能,要去抢剩下15GW的市场,产能利用率只有不到40%。”一位长期关注光伏市场的银行人士对本刊记者称。

而在“供过于求”的市况下,整个光伏产业链,包括多晶硅、硅片、电池、组件在内的全系列产品,均面临巨大的跌价压力。2012年9月,产业研究机构Solarbuzz警示称,光伏组件的出厂价格已较去年同期下降了33%,第四季度还将继续下降18%。雪上加霜的是,2012年,美国、欧盟和印度,又先后加入对中国光伏产品“双反”的阵营。

“在这种情况下,谁的产能高,谁就有可能破产。所以,目前彭小峰(赛维LDK董事长)最惨,然后就是施正荣。”上述银行人士直言。

大势如此,中国光伏业一片哀号。2011年,作为全球最大的光伏组件厂商,尚德在出货量增长33.3%,但产品售价大幅下滑的情况下,实现销售收入31.47亿美元,仅比2010年的29.02亿美元增长了10.8%,而其毛利率,则由2010年的18.7%下跌至12.3%。当年,尚德惊人地净亏损10.18亿美元,远远超过了其2005年上市以来的盈利之和(6.33亿美元)。

2012年,尚德的困境进一步加剧。一季度,尚德仅实现销售收入4.1亿美元,较2011年同期大幅下滑53%,当期,尚德再度净亏损1.33亿美元,而2011年同期,其则实现了0.32亿美元的盈利。

在销售大幅下滑、持续巨额亏损的双重打击下,尚德的资金链,已经处于断裂的边缘。

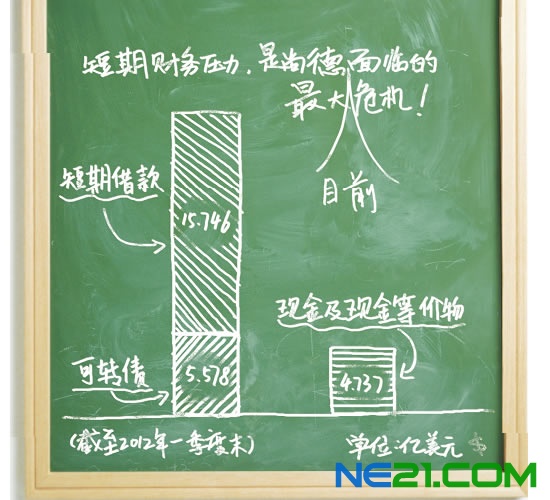

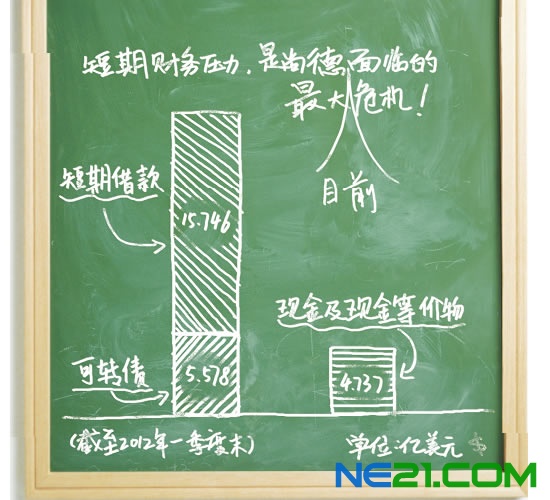

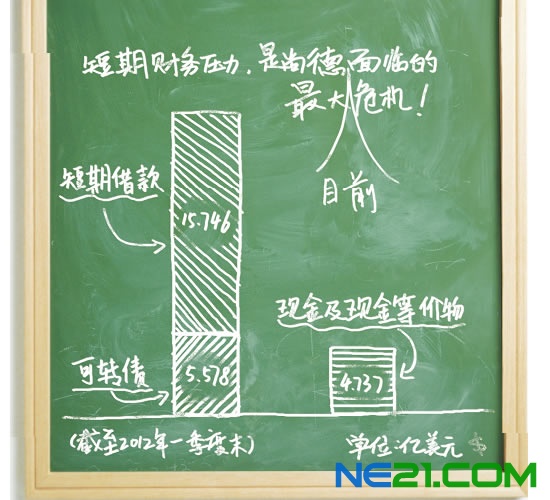

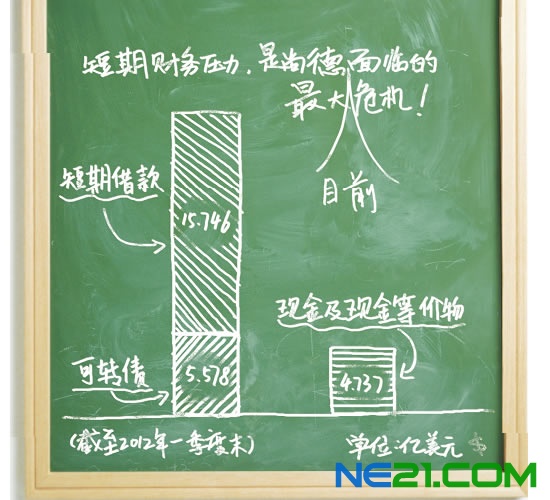

截至2012年一季度末,尚德总资产为43.786亿美元,总负债高达35.75亿美元(其中,短期借款15.746亿美元),负债率攀升至81.7%,而尚德手持的“现金及现金等价物”仅为4.737亿美元。更致命的威胁是,距今仅4个月后,2013年3月,尚德就必须支付5.578亿美元,以赎回其于2008年发行的可转换债券(可转债)。

尚德,已命悬一线。但截至目前,在地方政府、债权银行、董事会、高管团队等各种力量的激烈博弈之中,对尚德的拯救方案,却迟迟未能出台。而此前的10月下旬,同样面临破产危机的赛维LDK,已宣布“国有化”。

“尚德的情况,要比LDK要好很多,但它的情况,要比LDK复杂。”11月初,尚德一家主要债权银行的业务负责人张明对本刊记者称。之前的三个多月间,这家如今身陷经营危机的昔日明星企业,始终被“与政府交恶、董事会内斗”等各种传闻包围,而创始人施正荣,亦面临“战略失误、管理混乱”,以及“掏空上市公司、为一己私利置尚德于不顾”等诸多指责。

在一位当地政府官员看来,“对于尚德的拯救,不到紧急关头,各方是不会愿意妥协和让步的”。那么,在最危险的时刻到来之前,谁,将会以何种方式,重新玩转尚德?

创始人隐退

彼时,几乎所有的人都认为,施正荣将会以“垂帘听政”的方式,继续掌控尚德。

2012年8月之前,尽管经营危机早已显现,但彼时,在整体低迷的中国光伏行业,尚德依然被视为最为优秀的企业之一。但7月的最后一天,尚德的一纸公告,最终击破了这个神话。

7月31日,尚德公告称,其外聘的顾问在对其持股80%的“环球太阳能基金”(GSF,主要从事太阳能光伏电站开发、建设和运营的投资)进行尽职调查时发现,GSF为尚德提供的约5.6亿欧元的“反担保”,可能并不存在,并将对此展开调查。

此前,GSF一直是尚德和施正荣的“得意之作”。2009至2011年,尚德通过向GSF出售电池组件,分别获得1.158亿美元、1.974亿美元和3360万美元的营收,而其所持GSF股权的“增值”,也为其财报加分不少。2010年,尚德实现了2.62亿美元净利,其中,GSF股权“公允价值变动”带来的“非现金收益”就高达2.5亿美元。

2010年5月,GSF从中国国家开发银行获得5.542亿欧元的贷款,用于投资欧洲光伏电站,尚德为此提供了担保,与此同时,GSF以其“拥有”的5.6亿欧元的德国政府债券,为尚德提供了“反担保”。但若GSF用于“反担保”的债券并不存在,而它未来又不能如期偿还国开行贷款,则尚德必须代其承担偿债义务。

“GSF危机”的爆发,震惊了资本市场。尚德羸弱的财务管控能力,遭到了投资人和监管机构的激烈抨击,而尚德董事会主席施正荣更是首当其冲,因为,他不仅是GSF管理委员会成员,亦个人持有其10%的股权。

3个月后的11月初,一位接近尚德的人士对本刊记者称,对“GSF危机”的第一轮清查显示,“情况还可以”,“没有报出很恐怖的消息”,5.6亿欧元德国政府债券存在与否“现在已经不重要了”,“我们只关心GSF的资产有没有问题”,“目前看来,情况应该还不错”。

但此次事件对尚德的伤害,远远不止“资产风险”这么简单。事实上,早在2011年年报中,尚德就明确表示,其将从GSF套现,以应对“财务压力”。但2012年7月,尽职调查暴露的问题,让尚德的“套现计划”无限期延迟。

正因为如此,尚德的“财务压力”,最终演变为了“财务危机”。因为,它原计划通过出售GSF股权收回现金,以赎回一笔即将于2013年3月到期的可转换债券。

2008年3月,在尚德股价尚在40美元上方之时,其通过发行“可转换债券”募集资金5.75亿美元,根据协议,这些债券可以在2010年3月之后,以41.13美元/股的价格转换为尚德股票,而若债权人不实施“转股”,则尚德必须在2013年3月将这些债券赎回。2008年以来,尚德股价持续下跌,2010年时已下跌至20美元下方,2011年时更是进一步下跌至5美元下方,远远低于“41.13美元”的转股价。赎回,已成定局,可转债,变成了现实的债务。截至2012年一季度末,尚德需要赎回的可转债,余额为5.578亿美元。

考虑到,彼时尚德持有的现金仅为4.737亿美元,而短期借款却高达15.746亿美元,现金流本已“压力山大”,这个新增的、巨大的资金缺口,最终让它走到了“资金链断裂”的边缘。

施正荣曾经说过:“市场不好,可能不会让一家企业很快垮掉,但如果你的资金链断了,第二天就死了。”而在把尚德带入这样的险境之后,他自己也须为此付出代价。

在“GSF危机”爆发15天之后,8月15日,尚德宣布,施正荣将不再担任CEO一职,改由公司原CFO金纬接任,施正荣改任公司执行董事长兼首席战略官。但彼时,几乎所有的人都认为,施正荣将会以“垂帘听政”的方式,继续掌控尚德。

CEO“新政”

在尚德引入的众多空降兵之中,金纬曾被视为“施正荣这么多年找到的最得力的人”。

多位尚德内部人士对本刊记者表示,在尚德引入的众多空降兵之中,“金纬是施正荣这么多年找到的最得力的人”。

从履历看,现年56岁的金纬,拥有丰富的危机应对经历:1999年,他在美国Tetra Tech公司担任CFO时,曾遭遇东南亚金融危机;更早之前,他还曾以CFO的身份,在迪士尼一家下属公司经历了“9.11事件”的冲击。2011年5月,金纬加入尚德出任CFO。一位曾与金纬有过多次接触的前尚德中层称,“一看就知道,他是CFO的第一人选”。

而临危受命的金纬不负众望,上任之后立即进行了大刀阔斧的改革。他的第一项举措便是,精简管理层,降低运营成本,目标是“在2012年度同比减少20%的运营性开支”。

9月7日,尚德COO Andrew Beebe辞职,几乎同时,尚德欧洲区总裁Jerry Stokes、美国分公司总裁John Lefebvre也相继离职。不久,在中国总部,尚德副总裁解晓楠,刚升任CFO两个月的丁怀安,亦相继离职。而尚德创业元老、副总裁张光春,也将在11月离开。

生产成本过高,是尚德一直以来的顽疾,正因为如此,拥有品牌优势的尚德,虽然产品售价相比国内同行更高,但毛利却不及同行。金纬宣布,至2012年底,尚德组件产品的“非硅成本”(除了“硅消耗成本”以外的成本)将压缩至约55美分/瓦,较2011年底下降30%以上,“达成具备高度竞争力的成本结构”。

金纬的“第三把火”是缩减产能,提高产能利用率。虽然,尚德的出货量,一直让施正荣引以为傲,他坚持认为“出货量可以弥补尚德毛利率低的短板”,但9月17日,尚德还是关停了位于无锡的P2工厂,将电池片产能从原来的2.4GW,下调至1.8GW,1.6GW的硅片产能和2.4GW的组件产能,则保持不变。

金纬解释称,此次调低电池片产能,目的是“专注于公司最擅长的业务领域,以巩固我们领先的市场地位”。据一位内部人士透露,在降低自有电池片产能后,尚德选择了从台湾地区外购:一方面,外购电池片成本更低;另一方面,这也是中国光伏企业应对欧美“双反”的一种普遍做法。

而对于最棘手、最紧迫的“可转债赎回”,金纬的解决方案则是,聘请瑞银对其进行评估,并寻求解决方案。

表面看来,当金纬在前台大刀阔斧地改革之时,退居幕后的施正荣“为自己赢得了更多主动权”。

以“精简管理层”为例,在无锡当地一家光伏企业的一位高管看来,“我们认为这些主意是施正荣出的,但是由金纬来实施”,因为,“一方面他下不了手裁撤高管,因为都是一起打拼过来的;另一方面,一旦有什么问题,他还可以再站出来吼一声。如果他一直在前台,就没有回旋余地了”。

不过,前述尚德债权银行业务负责人张明对本刊记者坦言:“这场人事地震,导致尚德内部吵得很厉害,因为,这毕竟涉及到很多人的职业生涯。”或许,金纬一系列强势举措,已经触动了施正荣敏感的神经。

角逐董事会

“现在,施正荣再想全面控盘(尚德),已经不现实了,这是他自己的一厢情愿”。

10月初,《南方周末》报道称,一位无锡市政府人士表示,(施、金)二人的矛盾已经让尚德的事态更加复杂,“搞不清两个人的情况,谁说了算数”。据说这则新闻,让施正荣一度暴怒。

之后,施正荣通过身边人对外表达了自己的“委屈”:外界把责任都推到了他一个人身上,觉得他不愿意牺牲个人利益拯救尚德,并激化了尚德与政府的矛盾,而他自己目前已经被架空,等等。

“这些话,他(施正荣)也跟我们也聊过。”张明说,“董事会以前对他非常信任,现在出了这个(GSF)事情,董事会对他的信任,肯定会打折扣”。在施正荣和金纬之间,张明表示了对后者的明确支持,并直言:“金纬比较清醒,而施正荣头脑不清醒。”

他特别指出,虽然施正荣公开持有的尚德股权仅为30.2%(其中29.4%透过其家族信托基金持有),但施正荣家族目前实际上已“绝对控股尚德”,“有一部分股权是隐性的,你看不出来”。

但即便如此,张明依然表示,“现在,施正荣再想全面控盘,已经不现实了,是他自己的一厢情愿”,“这是由公司治理机制决定的”。“美国上市公司,不是股权最大就怎么都可以的,它们的独董(独立董事)是很厉害的,是管事的”,“尚德我不方便谈,拿天合光能来说,董事会里有七个董事,五个独董,大股东只能控制两票。那五个独董要干的事,肯定能干成”。

与天合光能类似的是,在尚德董事会,独董亦超过半数。五名董事之中,除了施正荣和金纬两名“执行董事”,另外三人均为“独立董事”。其中,邱致中,为巴克莱资本亚太区副主席兼大中华区主席;Julian Ralph Worley,曾在普华永道担任审计合伙人超过25年;王珊,则曾在电子制造服务企业旭电科技任职18年,出任执行副总裁兼CFO。

在张明看来,现在的尚德并不是“金纬说了算”,他之所以“抢了施正荣的风头”,只是因为“他代表了公司的利益”。

“其实金纬心里怎么想,我是知道的。”张明称,“他跟我讲,他要是不来这边(尚德),生活水平也不比施大爷(施正荣)差,他不缺钱,又不缺名,但既然来了,那他还是要做点事情的。怎么会像外界讲的那么简单,只是(跟施正荣)搞来搞去的”。

科学家的短板

金纬正在解决的麻烦,恰恰是科学家出身的施正荣此前担任CEO时埋下的隐患。

在过去的三个月中,在尚德董事会的支持下,新任CEO金纬推行的一系列大刀阔斧的改革,似乎都让施正荣不那么舒服,因为,金纬正在解决的这些麻烦,恰恰是科学家出身的施正荣,此前担任CEO时埋下的隐患。

2012年4月,在尚德工作了6年,位居中层管理职位的李响辞职了。“主要是因为对公司没有信心了。”他说,市场环境的改变是一方面,尚德内部的管理混乱,同样是一个重要原因。

李响举例说,他所在的部门在完成一个项目后,对供应商的付款流程,常常会卡在采购那里,因为,采购人员会向供应商索要回扣。有一次,一个供应商甚至甩下狠话,“下次直接带律师过来交涉”。多位尚德员工均对本刊记者表示,曾经亲眼看到采购人员因为“出了问题”被保安带走,但后来却不了了之。

2011年,尚德的“诈捐门”事件,一度在媒体上闹得沸沸扬扬。但最终,参与此事的副总裁解晓楠和经理王飞鹏,也仅仅被调职或解除职务处理。

“这是常人很难理解的,因为公司是他(施正荣)一手创建的,就是他的一个小baby,倾注了很多心血,怎么能容忍别人胡来?”在前述离职员工朱云迪看来,“施正荣是一位有人情味的老板”,但这却在很大程度上鼓励了其他员工的效尤,“因为他们不需要为此承担后果”。

不过,对于高管,施正荣却似乎不那么耐心。2005年以来,尚德已经更换了3任CFO,3任COO。朱云迪称,过去6年里,他所在的IT部门也已经换了3任CIO。

“这可能是迫于资本市场的压力,但公司走马观花地换高管,每一任新高管又都有自己的一套方法和风格,结果,下面的中层、基层管理人员,始终都处于茫然状态。”朱云迪称,在尚德任职期间,“我30%的精力用于把工作做好,另外70%的精力,都被用来应付各种沟通和扯皮,苦恼不堪”,而这也是他离开尚德的最重要的原因。

2008年至2009年,全球金融危机爆发之后,尚德在之前快速成长中累积的管理问题,曾经集中爆发:高管离职、员工流失、企业向心力遭受质疑。那时的施正荣,已经意识到内部管理、企业文化的重要性,并下决心要进行管理变革,并将这视为自己创业路上的“大考”。但2010年,光伏市场重现牛市,追求规模,又被施正荣放在尚德的首位。

内部管理混乱,最终导致尚德运营成本高企,其也因此备受投资者诟病。2009年至2011年,尚德运营成本在营收中的比重,分别为11.1%、11.9%和32.8%,同期,韩华新能源的数据分别为9.2%、6.5%和13.7%。而这,在很大程度上拉低了尚德的毛利率。

在一位尚德内部人士看来,“尚德在快速成长期犯了一些民营企业的通病,就是它不知道怎么去控制,怎么去节约成本,怎么去做合理的运营上的结构性的调整。它一切的一切都是为了产量,因为订单过来,它就要想各种办法去满足,这样的话它的业务在全球才有竞争性,但它也就忽略了内部管理,内部管理一直是发现了问题才去补,所以,始终是拆东墙补西墙”。

“从2008年开始,我们就在私底下讨论,施正荣适不适合做CEO。”这位人士称,“他应该是行业的带头人,而不是企业的管理者。在他开拓完了以后,应该找一个诸葛亮式的人物来管理企业,但是,尚德这么多年一直没有找到。”

虽然,在尚德内部,施正荣也曾多次公开表示“需要一个CEO”,但直到“GSF危机”爆发之后,他才匆忙退位。“如果及早更换CEO,我想尚德的情况,肯定会比现在好。”上述尚德内部人士说,“尚德是出得起价钱请一个更好的CEO的,如果施正荣真的愿意让位的话。”

而对于金纬,这位人士评价称:“他是一个精明的管家,但他还没有让我们感受到一种领袖气质。尚德现在最需要的是,有一个人站起来给大家信心。”

最后的拯救

就拯救尚德而言,参与其中的各方,缺少的可能不是方案,而是妥协的时机。

对于尚德内外的种种分歧,张明并不否认,但他依然对拯救尚德充满了信心,“现在不是有政府介入了嘛,可以统一认识”。

虽然,此前媒体报道称,无锡政府曾给尚德提供了两个选择,一是由政府出面购买尚德明年3月到期的可转债,然后由国开行注资救助,前提是,需要施正荣以全部个人资产作无限责任担保;二是,尚德退市,实施国有化。但施正荣已经拒绝了这两个方案,并因此与当地政府交恶。而“GSF危机”爆发之后,当地政府亦已对尚德心存忌惮。

不过,张明坚称,“在无锡政府和尚德之间,目前,包括未来可预计的相当长一段时间内,它们的核心利益肯定是一致的,不存在什么根本矛盾”,“尚德现在已经是无锡的一个城市名片”,“无锡肯定还是在全力以赴地做一些工作,地方政府肯定希望这个公司能够持续下去,而且能够运营得比较好”。

一位地方政府官员也对本刊记者表示,在拯救尚德的问题上,政府的态度一定是救,但问题是,如何救?

本刊记者从知情人士处获悉,由无锡市属国企国联集团和江苏省属国企国信集团联合重组尚德,是可能的方案之一。2001年尚德成立时,无锡国联就曾联合小天鹅等国企入股,并在2005年尚德赴美上市前退出。而国信集团则将“能源”作为支柱产业之一,早在2009年,其就曾与尚德合作,联手打造江苏首个兆瓦级太阳能光伏发电项目。

不过,两家国有企业如何重组一家境外上市公司,依然面临诸多技术性难题。而政府开出的重组条件,能否被各利益相关方接受,亦存在不小的疑问。

但在全面拯救方案出台之前,尚德必须优先考虑迫在眉睫的短期资金压力——赎回2013年3月到期的5.578亿美元的可转债。8月31日,在尚德发布的公告中,金纬称,“我们还在寻求不同的再融资方案,此事有望在近期得以落实”,但之后再无进展。

“从现在开始到兑付,还有4个多月,4个月可以发生很多事情。”11月初,张明颇为轻松地对本刊记者说。的确,就拯救尚德而言,参与其中的各方,缺少的可能不是方案,而是时机——一个让各方最终愿意走向妥协的“紧急关头”。(应采访对象要求,文中张明、朱云迪、李响等为化名)

索比光伏网 https://news.solarbe.com/201211/21/243323.html

11月初,江苏无锡,新华路9号,在落日的余晖之中,尚德总部的标志性建筑——全球最大的“光伏建筑一体化”生态办公大楼,依然格外引人注目。这栋2007年底动工、2009年初落成的大楼,当时的造价约为2亿元人民币。

“我至今印象深刻的,就是这栋很漂亮的总部大楼,造价非常之高。”2009年加入尚德的朱云迪,对本刊记者回忆说,“我以前经常去那里开会,每次都挺兴奋的。但它真的很不经济,如果换成一个比较节约的民营企业老板,可以用这个钱造三栋大楼。”当然,按照光伏电板目前的市价,这座大楼的价值,早已跌去了80%。

2011年10月,朱云迪已经辞职离开尚德,不过,“2009年12月,在做入职培训时,我真的觉得,尚德是一家我可以做到退休的公司。但待了一年后,我觉得,在这个公司呆到退休不太可能了,呆10年问题不大。到2011年上半年,我就把时间调整为5年。为什么最终决定离开?因为我把时间从5年调整为3年了”。

“为什么,我只在尚德做了不到2年?”朱云迪说,“一个方面是因为,我看到的东西越来越多,对公司越来越了解。另一方面,也是考虑到外部市场环境的变化。2011年上半年,市场已经开始有变化了,所以,当时整个公司的高管团队也变动很剧烈,我相信,这些高管对公司未来的敏感度比我更高,他们的离职,以及日常工作态度的变化,很能说明公司的问题。”

如果说,当年豪掷2亿元建造总部大楼的尚德,正如其创始人、董事会主席施正荣所期,是一个“高大、强壮,思维敏捷,有活力,35至36岁”的“中年男子”,那么今天,这个“中年男子”貌似已经病入膏肓,奄奄一息。2007年底,大楼动工之时,尚德股价曾创下了88.65美元的最高纪录,但2012年底,它却创下了0.71美元的历史最低股价,并不得不为“重返1美元上方”而艰苦努力。

对于中国光伏企业来说,2011年至今,是一个前所未有的艰难时期。2012年,尽管全球光伏安装量仍在增长,但供需严重失衡,却让中国光伏企业成为了最大的受害者。“全球光伏组件的产能是一年60GW,中国占据了其中的60%,但全球的需求,大概只有27GW。并且,这27GW里面,大概有10至12GW,已经被美国的First Solar等吃掉了。这意味着,中国接近40GW的产能,要去抢剩下15GW的市场,产能利用率只有不到40%。”一位长期关注光伏市场的银行人士对本刊记者称。

而在“供过于求”的市况下,整个光伏产业链,包括多晶硅、硅片、电池、组件在内的全系列产品,均面临巨大的跌价压力。2012年9月,产业研究机构Solarbuzz警示称,光伏组件的出厂价格已较去年同期下降了33%,第四季度还将继续下降18%。雪上加霜的是,2012年,美国、欧盟和印度,又先后加入对中国光伏产品“双反”的阵营。

“在这种情况下,谁的产能高,谁就有可能破产。所以,目前彭小峰(赛维LDK董事长)最惨,然后就是施正荣。”上述银行人士直言。

大势如此,中国光伏业一片哀号。2011年,作为全球最大的光伏组件厂商,尚德在出货量增长33.3%,但产品售价大幅下滑的情况下,实现销售收入31.47亿美元,仅比2010年的29.02亿美元增长了10.8%,而其毛利率,则由2010年的18.7%下跌至12.3%。当年,尚德惊人地净亏损10.18亿美元,远远超过了其2005年上市以来的盈利之和(6.33亿美元)。

2012年,尚德的困境进一步加剧。一季度,尚德仅实现销售收入4.1亿美元,较2011年同期大幅下滑53%,当期,尚德再度净亏损1.33亿美元,而2011年同期,其则实现了0.32亿美元的盈利。

在销售大幅下滑、持续巨额亏损的双重打击下,尚德的资金链,已经处于断裂的边缘。

截至2012年一季度末,尚德总资产为43.786亿美元,总负债高达35.75亿美元(其中,短期借款15.746亿美元),负债率攀升至81.7%,而尚德手持的“现金及现金等价物”仅为4.737亿美元。更致命的威胁是,距今仅4个月后,2013年3月,尚德就必须支付5.578亿美元,以赎回其于2008年发行的可转换债券(可转债)。

尚德,已命悬一线。但截至目前,在地方政府、债权银行、董事会、高管团队等各种力量的激烈博弈之中,对尚德的拯救方案,却迟迟未能出台。而此前的10月下旬,同样面临破产危机的赛维LDK,已宣布“国有化”。

“尚德的情况,要比LDK要好很多,但它的情况,要比LDK复杂。”11月初,尚德一家主要债权银行的业务负责人张明对本刊记者称。之前的三个多月间,这家如今身陷经营危机的昔日明星企业,始终被“与政府交恶、董事会内斗”等各种传闻包围,而创始人施正荣,亦面临“战略失误、管理混乱”,以及“掏空上市公司、为一己私利置尚德于不顾”等诸多指责。

在一位当地政府官员看来,“对于尚德的拯救,不到紧急关头,各方是不会愿意妥协和让步的”。那么,在最危险的时刻到来之前,谁,将会以何种方式,重新玩转尚德?

创始人隐退

彼时,几乎所有的人都认为,施正荣将会以“垂帘听政”的方式,继续掌控尚德。

2012年8月之前,尽管经营危机早已显现,但彼时,在整体低迷的中国光伏行业,尚德依然被视为最为优秀的企业之一。但7月的最后一天,尚德的一纸公告,最终击破了这个神话。

7月31日,尚德公告称,其外聘的顾问在对其持股80%的“环球太阳能基金”(GSF,主要从事太阳能光伏电站开发、建设和运营的投资)进行尽职调查时发现,GSF为尚德提供的约5.6亿欧元的“反担保”,可能并不存在,并将对此展开调查。

此前,GSF一直是尚德和施正荣的“得意之作”。2009至2011年,尚德通过向GSF出售电池组件,分别获得1.158亿美元、1.974亿美元和3360万美元的营收,而其所持GSF股权的“增值”,也为其财报加分不少。2010年,尚德实现了2.62亿美元净利,其中,GSF股权“公允价值变动”带来的“非现金收益”就高达2.5亿美元。

2010年5月,GSF从中国国家开发银行获得5.542亿欧元的贷款,用于投资欧洲光伏电站,尚德为此提供了担保,与此同时,GSF以其“拥有”的5.6亿欧元的德国政府债券,为尚德提供了“反担保”。但若GSF用于“反担保”的债券并不存在,而它未来又不能如期偿还国开行贷款,则尚德必须代其承担偿债义务。

“GSF危机”的爆发,震惊了资本市场。尚德羸弱的财务管控能力,遭到了投资人和监管机构的激烈抨击,而尚德董事会主席施正荣更是首当其冲,因为,他不仅是GSF管理委员会成员,亦个人持有其10%的股权。

3个月后的11月初,一位接近尚德的人士对本刊记者称,对“GSF危机”的第一轮清查显示,“情况还可以”,“没有报出很恐怖的消息”,5.6亿欧元德国政府债券存在与否“现在已经不重要了”,“我们只关心GSF的资产有没有问题”,“目前看来,情况应该还不错”。

但此次事件对尚德的伤害,远远不止“资产风险”这么简单。事实上,早在2011年年报中,尚德就明确表示,其将从GSF套现,以应对“财务压力”。但2012年7月,尽职调查暴露的问题,让尚德的“套现计划”无限期延迟。

正因为如此,尚德的“财务压力”,最终演变为了“财务危机”。因为,它原计划通过出售GSF股权收回现金,以赎回一笔即将于2013年3月到期的可转换债券。

2008年3月,在尚德股价尚在40美元上方之时,其通过发行“可转换债券”募集资金5.75亿美元,根据协议,这些债券可以在2010年3月之后,以41.13美元/股的价格转换为尚德股票,而若债权人不实施“转股”,则尚德必须在2013年3月将这些债券赎回。2008年以来,尚德股价持续下跌,2010年时已下跌至20美元下方,2011年时更是进一步下跌至5美元下方,远远低于“41.13美元”的转股价。赎回,已成定局,可转债,变成了现实的债务。截至2012年一季度末,尚德需要赎回的可转债,余额为5.578亿美元。

考虑到,彼时尚德持有的现金仅为4.737亿美元,而短期借款却高达15.746亿美元,现金流本已“压力山大”,这个新增的、巨大的资金缺口,最终让它走到了“资金链断裂”的边缘。

施正荣曾经说过:“市场不好,可能不会让一家企业很快垮掉,但如果你的资金链断了,第二天就死了。”而在把尚德带入这样的险境之后,他自己也须为此付出代价。

在“GSF危机”爆发15天之后,8月15日,尚德宣布,施正荣将不再担任CEO一职,改由公司原CFO金纬接任,施正荣改任公司执行董事长兼首席战略官。但彼时,几乎所有的人都认为,施正荣将会以“垂帘听政”的方式,继续掌控尚德。

CEO“新政”

在尚德引入的众多空降兵之中,金纬曾被视为“施正荣这么多年找到的最得力的人”。

多位尚德内部人士对本刊记者表示,在尚德引入的众多空降兵之中,“金纬是施正荣这么多年找到的最得力的人”。

从履历看,现年56岁的金纬,拥有丰富的危机应对经历:1999年,他在美国Tetra Tech公司担任CFO时,曾遭遇东南亚金融危机;更早之前,他还曾以CFO的身份,在迪士尼一家下属公司经历了“9.11事件”的冲击。2011年5月,金纬加入尚德出任CFO。一位曾与金纬有过多次接触的前尚德中层称,“一看就知道,他是CFO的第一人选”。

而临危受命的金纬不负众望,上任之后立即进行了大刀阔斧的改革。他的第一项举措便是,精简管理层,降低运营成本,目标是“在2012年度同比减少20%的运营性开支”。

9月7日,尚德COO Andrew Beebe辞职,几乎同时,尚德欧洲区总裁Jerry Stokes、美国分公司总裁John Lefebvre也相继离职。不久,在中国总部,尚德副总裁解晓楠,刚升任CFO两个月的丁怀安,亦相继离职。而尚德创业元老、副总裁张光春,也将在11月离开。

生产成本过高,是尚德一直以来的顽疾,正因为如此,拥有品牌优势的尚德,虽然产品售价相比国内同行更高,但毛利却不及同行。金纬宣布,至2012年底,尚德组件产品的“非硅成本”(除了“硅消耗成本”以外的成本)将压缩至约55美分/瓦,较2011年底下降30%以上,“达成具备高度竞争力的成本结构”。

金纬的“第三把火”是缩减产能,提高产能利用率。虽然,尚德的出货量,一直让施正荣引以为傲,他坚持认为“出货量可以弥补尚德毛利率低的短板”,但9月17日,尚德还是关停了位于无锡的P2工厂,将电池片产能从原来的2.4GW,下调至1.8GW,1.6GW的硅片产能和2.4GW的组件产能,则保持不变。

金纬解释称,此次调低电池片产能,目的是“专注于公司最擅长的业务领域,以巩固我们领先的市场地位”。据一位内部人士透露,在降低自有电池片产能后,尚德选择了从台湾地区外购:一方面,外购电池片成本更低;另一方面,这也是中国光伏企业应对欧美“双反”的一种普遍做法。

而对于最棘手、最紧迫的“可转债赎回”,金纬的解决方案则是,聘请瑞银对其进行评估,并寻求解决方案。

表面看来,当金纬在前台大刀阔斧地改革之时,退居幕后的施正荣“为自己赢得了更多主动权”。

以“精简管理层”为例,在无锡当地一家光伏企业的一位高管看来,“我们认为这些主意是施正荣出的,但是由金纬来实施”,因为,“一方面他下不了手裁撤高管,因为都是一起打拼过来的;另一方面,一旦有什么问题,他还可以再站出来吼一声。如果他一直在前台,就没有回旋余地了”。

不过,前述尚德债权银行业务负责人张明对本刊记者坦言:“这场人事地震,导致尚德内部吵得很厉害,因为,这毕竟涉及到很多人的职业生涯。”或许,金纬一系列强势举措,已经触动了施正荣敏感的神经。

角逐董事会

“现在,施正荣再想全面控盘(尚德),已经不现实了,这是他自己的一厢情愿”。

10月初,《南方周末》报道称,一位无锡市政府人士表示,(施、金)二人的矛盾已经让尚德的事态更加复杂,“搞不清两个人的情况,谁说了算数”。据说这则新闻,让施正荣一度暴怒。

之后,施正荣通过身边人对外表达了自己的“委屈”:外界把责任都推到了他一个人身上,觉得他不愿意牺牲个人利益拯救尚德,并激化了尚德与政府的矛盾,而他自己目前已经被架空,等等。

“这些话,他(施正荣)也跟我们也聊过。”张明说,“董事会以前对他非常信任,现在出了这个(GSF)事情,董事会对他的信任,肯定会打折扣”。在施正荣和金纬之间,张明表示了对后者的明确支持,并直言:“金纬比较清醒,而施正荣头脑不清醒。”

他特别指出,虽然施正荣公开持有的尚德股权仅为30.2%(其中29.4%透过其家族信托基金持有),但施正荣家族目前实际上已“绝对控股尚德”,“有一部分股权是隐性的,你看不出来”。

但即便如此,张明依然表示,“现在,施正荣再想全面控盘,已经不现实了,是他自己的一厢情愿”,“这是由公司治理机制决定的”。“美国上市公司,不是股权最大就怎么都可以的,它们的独董(独立董事)是很厉害的,是管事的”,“尚德我不方便谈,拿天合光能来说,董事会里有七个董事,五个独董,大股东只能控制两票。那五个独董要干的事,肯定能干成”。

与天合光能类似的是,在尚德董事会,独董亦超过半数。五名董事之中,除了施正荣和金纬两名“执行董事”,另外三人均为“独立董事”。其中,邱致中,为巴克莱资本亚太区副主席兼大中华区主席;Julian Ralph Worley,曾在普华永道担任审计合伙人超过25年;王珊,则曾在电子制造服务企业旭电科技任职18年,出任执行副总裁兼CFO。

在张明看来,现在的尚德并不是“金纬说了算”,他之所以“抢了施正荣的风头”,只是因为“他代表了公司的利益”。

“其实金纬心里怎么想,我是知道的。”张明称,“他跟我讲,他要是不来这边(尚德),生活水平也不比施大爷(施正荣)差,他不缺钱,又不缺名,但既然来了,那他还是要做点事情的。怎么会像外界讲的那么简单,只是(跟施正荣)搞来搞去的”。

科学家的短板

金纬正在解决的麻烦,恰恰是科学家出身的施正荣此前担任CEO时埋下的隐患。

在过去的三个月中,在尚德董事会的支持下,新任CEO金纬推行的一系列大刀阔斧的改革,似乎都让施正荣不那么舒服,因为,金纬正在解决的这些麻烦,恰恰是科学家出身的施正荣,此前担任CEO时埋下的隐患。

2012年4月,在尚德工作了6年,位居中层管理职位的李响辞职了。“主要是因为对公司没有信心了。”他说,市场环境的改变是一方面,尚德内部的管理混乱,同样是一个重要原因。

李响举例说,他所在的部门在完成一个项目后,对供应商的付款流程,常常会卡在采购那里,因为,采购人员会向供应商索要回扣。有一次,一个供应商甚至甩下狠话,“下次直接带律师过来交涉”。多位尚德员工均对本刊记者表示,曾经亲眼看到采购人员因为“出了问题”被保安带走,但后来却不了了之。

2011年,尚德的“诈捐门”事件,一度在媒体上闹得沸沸扬扬。但最终,参与此事的副总裁解晓楠和经理王飞鹏,也仅仅被调职或解除职务处理。

“这是常人很难理解的,因为公司是他(施正荣)一手创建的,就是他的一个小baby,倾注了很多心血,怎么能容忍别人胡来?”在前述离职员工朱云迪看来,“施正荣是一位有人情味的老板”,但这却在很大程度上鼓励了其他员工的效尤,“因为他们不需要为此承担后果”。

不过,对于高管,施正荣却似乎不那么耐心。2005年以来,尚德已经更换了3任CFO,3任COO。朱云迪称,过去6年里,他所在的IT部门也已经换了3任CIO。

“这可能是迫于资本市场的压力,但公司走马观花地换高管,每一任新高管又都有自己的一套方法和风格,结果,下面的中层、基层管理人员,始终都处于茫然状态。”朱云迪称,在尚德任职期间,“我30%的精力用于把工作做好,另外70%的精力,都被用来应付各种沟通和扯皮,苦恼不堪”,而这也是他离开尚德的最重要的原因。

2008年至2009年,全球金融危机爆发之后,尚德在之前快速成长中累积的管理问题,曾经集中爆发:高管离职、员工流失、企业向心力遭受质疑。那时的施正荣,已经意识到内部管理、企业文化的重要性,并下决心要进行管理变革,并将这视为自己创业路上的“大考”。但2010年,光伏市场重现牛市,追求规模,又被施正荣放在尚德的首位。

内部管理混乱,最终导致尚德运营成本高企,其也因此备受投资者诟病。2009年至2011年,尚德运营成本在营收中的比重,分别为11.1%、11.9%和32.8%,同期,韩华新能源的数据分别为9.2%、6.5%和13.7%。而这,在很大程度上拉低了尚德的毛利率。

在一位尚德内部人士看来,“尚德在快速成长期犯了一些民营企业的通病,就是它不知道怎么去控制,怎么去节约成本,怎么去做合理的运营上的结构性的调整。它一切的一切都是为了产量,因为订单过来,它就要想各种办法去满足,这样的话它的业务在全球才有竞争性,但它也就忽略了内部管理,内部管理一直是发现了问题才去补,所以,始终是拆东墙补西墙”。

“从2008年开始,我们就在私底下讨论,施正荣适不适合做CEO。”这位人士称,“他应该是行业的带头人,而不是企业的管理者。在他开拓完了以后,应该找一个诸葛亮式的人物来管理企业,但是,尚德这么多年一直没有找到。”

虽然,在尚德内部,施正荣也曾多次公开表示“需要一个CEO”,但直到“GSF危机”爆发之后,他才匆忙退位。“如果及早更换CEO,我想尚德的情况,肯定会比现在好。”上述尚德内部人士说,“尚德是出得起价钱请一个更好的CEO的,如果施正荣真的愿意让位的话。”

而对于金纬,这位人士评价称:“他是一个精明的管家,但他还没有让我们感受到一种领袖气质。尚德现在最需要的是,有一个人站起来给大家信心。”

最后的拯救

就拯救尚德而言,参与其中的各方,缺少的可能不是方案,而是妥协的时机。

对于尚德内外的种种分歧,张明并不否认,但他依然对拯救尚德充满了信心,“现在不是有政府介入了嘛,可以统一认识”。

虽然,此前媒体报道称,无锡政府曾给尚德提供了两个选择,一是由政府出面购买尚德明年3月到期的可转债,然后由国开行注资救助,前提是,需要施正荣以全部个人资产作无限责任担保;二是,尚德退市,实施国有化。但施正荣已经拒绝了这两个方案,并因此与当地政府交恶。而“GSF危机”爆发之后,当地政府亦已对尚德心存忌惮。

不过,张明坚称,“在无锡政府和尚德之间,目前,包括未来可预计的相当长一段时间内,它们的核心利益肯定是一致的,不存在什么根本矛盾”,“尚德现在已经是无锡的一个城市名片”,“无锡肯定还是在全力以赴地做一些工作,地方政府肯定希望这个公司能够持续下去,而且能够运营得比较好”。

一位地方政府官员也对本刊记者表示,在拯救尚德的问题上,政府的态度一定是救,但问题是,如何救?

本刊记者从知情人士处获悉,由无锡市属国企国联集团和江苏省属国企国信集团联合重组尚德,是可能的方案之一。2001年尚德成立时,无锡国联就曾联合小天鹅等国企入股,并在2005年尚德赴美上市前退出。而国信集团则将“能源”作为支柱产业之一,早在2009年,其就曾与尚德合作,联手打造江苏首个兆瓦级太阳能光伏发电项目。

不过,两家国有企业如何重组一家境外上市公司,依然面临诸多技术性难题。而政府开出的重组条件,能否被各利益相关方接受,亦存在不小的疑问。

但在全面拯救方案出台之前,尚德必须优先考虑迫在眉睫的短期资金压力——赎回2013年3月到期的5.578亿美元的可转债。8月31日,在尚德发布的公告中,金纬称,“我们还在寻求不同的再融资方案,此事有望在近期得以落实”,但之后再无进展。

“从现在开始到兑付,还有4个多月,4个月可以发生很多事情。”11月初,张明颇为轻松地对本刊记者说。的确,就拯救尚德而言,参与其中的各方,缺少的可能不是方案,而是时机——一个让各方最终愿意走向妥协的“紧急关头”。(应采访对象要求,文中张明、朱云迪、李响等为化名)

索比光伏网 https://news.solarbe.com/201211/21/243323.html