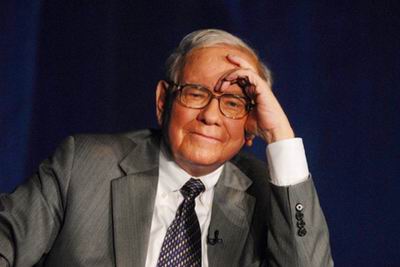

沃伦•巴菲特,全球著名的投资商,生于美国内布拉斯加州的奥马哈市。巴菲特的传奇经商事迹大家都已耳熟能详,甚至被人称为“股神”。巴神最近爱上了太阳能发电领域,向来奉行不投机原则的巴神为何对光伏情有独钟呢?OFweek太阳能光伏网小编带大家领悟巴神的投资六大原则。

一、赚钱而不是赔钱

这是巴菲特经常被引用的一句话:“投资的第一条准则是不要赔钱;第二条准则是永远不要忘记第一条。”因为如果投资一美元,赔了50美分,手上只剩一半的钱,除非有百分之百的收益,否则很难回到起点。

巴菲特最大的成就莫过于在1965年到2006年间,历经3个熊市,而他的伯克希尔哈撒韦公司只有一年出现亏损。

2011年,是光伏产业比较寒冷的一年,受欧洲债务危机、政府削减补贴、产能过剩等诸多因素影响,全球太阳能光伏产业经历前所未有的“严冬期”:库存大量增加,各国优惠政策摇摆不定,光伏市场增幅大幅下降。美国的光伏“双反”更是让光伏行业备受打击。不过,值得庆幸的是,光伏寒冬没改变股神巴菲特投资光伏热情,巴神的投资无疑为整个光伏行业带来了一丝曙光。

2011年12月7日股神巴菲特旗下的中美能源控股公司宣布,向一家位于美国加利福尼亚州南部的太阳能光伏发电厂投资20亿美元。中美能源与美国第一太阳能设备公司签订协议,收购其价值超过20亿美元的托珀兹太阳能光伏发电厂。

据介绍,这家太阳能光伏发电厂位于加利福尼亚州南部,预计2015年完工,投产后将是世界最大的光伏项目之一,发电量相当于半个核反应堆,可为约16万户加州居民供电。中美能源控股公司董事长埃布尔表示,涉足光伏发电行业是该公司的一项战略决策。中美能源控股公司是美国主要风力发电厂商,也持有中国新能源企业比亚迪公司的股份。据了解,这家公司名称中的“中美”,是指美国中部地区。中美能源控股公司,设于美国艾奥瓦州,主要从事生产、运输及交付来自不同燃料的能源(包括煤炭、天然气、地热、水电、核电、风电及生物能),并向全球超过690万名客户提供电力及天然气服务。

而2月28日有消息称,巴菲特(Warren Buffett)麾下伯克希尔哈撒韦公司(BRK)所购买的大约20亿美元的电力公司Energy Future Holdings Corp(TXU)债券可能血本无归,这项投资正面临着丧失全部价值的风险,原因是受到天然气价格下跌的影响。

巴菲特在此前于伯克希尔哈撒韦公司网站上发布的年度股东信中称,该公司在2010年将这笔债券的价值减记了10亿美元,去年又再度减记了3.9亿美元。他表示,截至去年12月底为止,这笔债券的市场价值为8.73亿美元。

身为伯克希尔哈撒韦董事长兼首席执行官的巴菲特在信中写道:“如果天然气价格仍旧维持在当前水平,那么我们将很可能面临进一步的损失,其数额有可能会在实际上将我们当前的账面结存价值一扫而空。相反的,如果天然气价格大幅上涨,那么可能会让我们追回部分甚至全部的减记价值。”

81岁的巴菲特在2007年买入了Energy Future的债券,这家当时名为TXU Corp的公司在巴菲特进行投资以前被私募股权投资公司KKR(KKR)和德克萨斯太平洋集团(TPG Capital)收购,创下历史上规模最大的杠杆收购案。这两家私募股权投资公司当时押注于天然气价格将会上涨,从而推升批发电力的价格。但在美国钻探活动扩张的形势下,天然气价格大幅下跌,从而导致在不受监管的市场上运营的电力提供商承压,原因是在这一市场上,政府不会担保公用事业)公司能获得特定水平的利润。

>

> >

>