据索比光伏梳理统计,2025年上半年国家及地方共出台259条光伏政策。其中第一季度135条,第二季度124条。

以"430"和"531"新政为重要标志,分布式光伏管理精细化与电价市场化改革同步推进,“抢装潮”引发的产业链价格波动进一步加速了区域投资热点的集聚。

下半年,哪些地区将成为光伏开发的热门区域?

根据上半年政策情况来看:

▶分布式光伏开发的差异化、精细化

全国已有17个省份出台分布式光伏新政,其中对自发自用比例的差异化要求成为区域投资决策的核心考量因素。

山东、山西等7省明确规定一般工商业项目自用比例不得低于50%,并通过调峰力度差异化管控强化政策执行——若项目实际自用比例未达到阈值,次年调峰力度将递增,这可能导致项目实际收益下降10%-15%。

与之形成鲜明对比的是,福建、浙江等6省暂不设定硬性比例限制,允许大型工商业项目放宽至220千伏并网,为高负荷企业提供了更为灵活的接入空间。

▶现货市场成熟区域引关注

"531"新政实施双轨制结算模式:存量项目保留政府定价的兜底保障,新增项目则需全面参与电力市场竞价。

这一改革显著引导投资向现货市场成熟区域集中——例如山西、广东等地已建立连续运行的电力现货市场,大型工商业项目可通过余电上网参与市场交易,并配合分时合约对冲电价波动风险。

相关数据显示,山西峰时段电价较基准价上浮20%,为项目带来了额外的收益空间。

▶补贴政策呈现梯度化分布特征

补贴政策在区域分布上呈现出明显的梯度化特征:

东部省份补贴力度显著领先,如浙江景宁畲族自治县初装补贴达1.5元/瓦,宁波海曙区度电补贴最高0.45元/千瓦时且补贴年限长达5年;广东对"新能源+储能"项目提供0.3元/瓦的储能专项补贴。

西部省份则更侧重于通过产业政策降低成本:四川对符合条件的光伏企业给予35%的用能成本补贴,单个项目最高可达3000万元;青海通过绿电算力一体化政策,推动光伏与数据中心产业深度耦合。

具体来看:

▶华东地区

江苏:政策灵活性在全国范围内表现突出,允许大型工商业项目按集中式模式备案并全额上网,同时通过虚拟电厂实现550MW可调负荷,为光储一体化项目提供了稳定的消纳保障。

浙江:构建了覆盖全省的补贴体系,29个市县区提供初装或度电补贴,其中宁波海曙区度电补贴达0.45元/千瓦时。电网消纳能力强劲,3月光伏利用率达100%,分布式项目可通过"绿电聚合供应"模式参与电力市场,进一步提升了收益上限。

山东:虽然要求自用比例不低于50%,但电力现货市场机制完善,大型项目可通过峰谷价差获取超额收益。第二季度分布式备案量位居全国前列,青岛、济南等地工业屋顶资源丰富,项目开发成本较江苏低10%,性价比优势十分显著。

▶西北地区

青海:柴达木盆地年日照时数达3100-3600小时,年总辐射量7000-8000兆焦耳/平方米,光伏发电量较甘肃、新疆高15%-25%。海南州、海西州规划了千万千瓦级基地,叠加绿电算力一体化政策,协鑫能科等企业已布局400MW液冷舱项目,绿电成本低至0.15元/度。

甘肃:第二季度分布式可接入容量达8.83GW,兰州、酒泉等地开发潜力突出。政策差异化管控灵活——"三州一市"项目要求自用比例不低于50%,其他地区则不做限制。

▶华南地区

广东:分布式备案量持续领跑全国,2月单月备案量达2.02GW,东莞、佛山等地工业屋顶利用率超30%。政策强力推动"新能源+储能"模式,湛江、雷州等地要求2025年后项目按10%×2小时配储,光储一体化项目可通过峰谷套利提升收益20%,市场化交易价值得到充分释放。

福建:电网消纳能力优异,3月光伏利用率保持100%,大型工商业项目可放宽至220千伏并网(总装机上限50MW)。漳州、泉州等地形成了完整的光伏产业链,组件生产成本较外省低8%,适合布局出口导向型项目,兼具成本与市场双优势。

▶西南地区

四川:实施差异化管理——"三州一市"一般工商业项目自用比例不低于50%,其他地区不做限制。同时出台《关于支持光伏制造业持续健康发展的若干措施》,对符合条件企业给予35%用能补贴(单个项目最高3000万元)。

云南:依托丰富的水电资源,丰水期电价低至0.25元/度,适合建设"光伏+储能"基地。昆明、曲靖等地规划"光储充算一体化"项目,为算力中心提供稳定绿电支撑,探索多能互补新业态。

总体来看,光伏开发建设呈现出"东部政策驱动、西部资源主导、南部市场引领" 的格局。江苏、浙江、广东凭借补贴力度和消纳能力成为分布式投资的首选;青海、甘肃依托资源禀赋和绿电场景创新,在集中式领域潜力凸显;四川、云南通过政策创新和技术示范,有望成为新兴增长极。

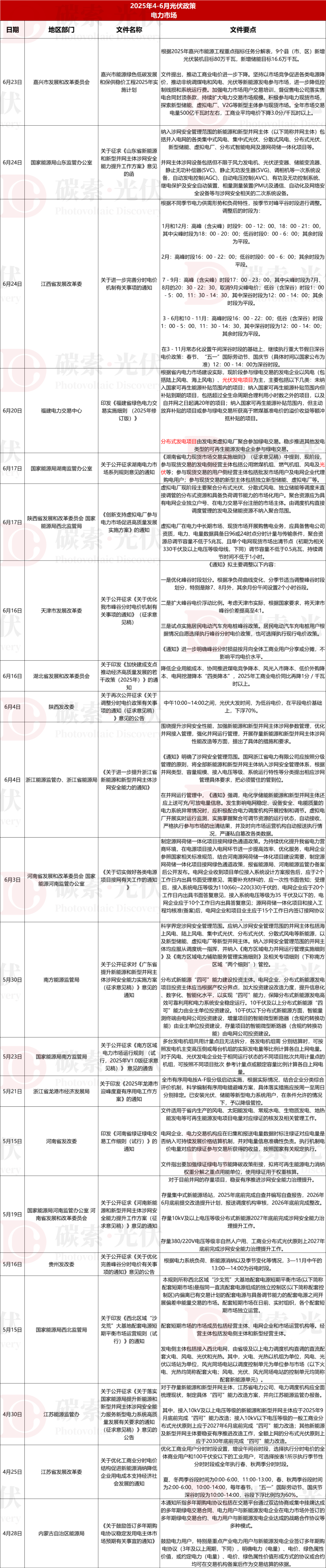

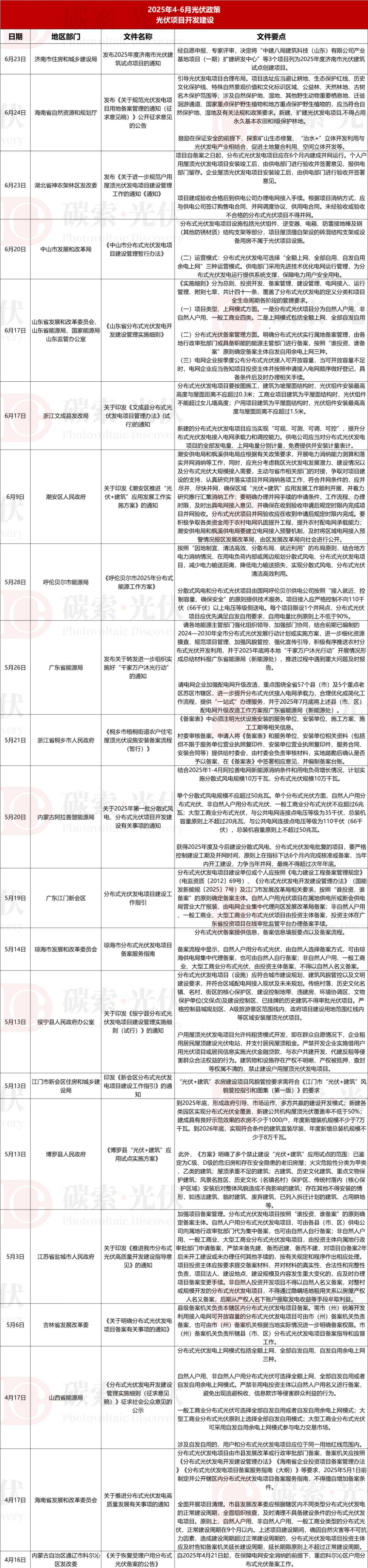

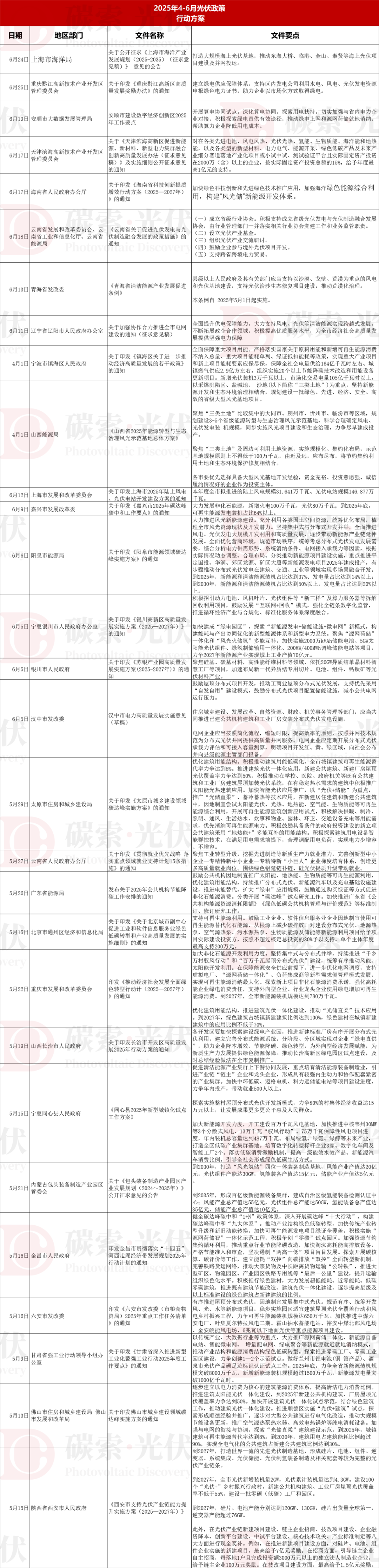

附:2025第二季度政策汇总

索比光伏网 https://news.solarbe.com/202507/01/390942.html