盈利悬疑

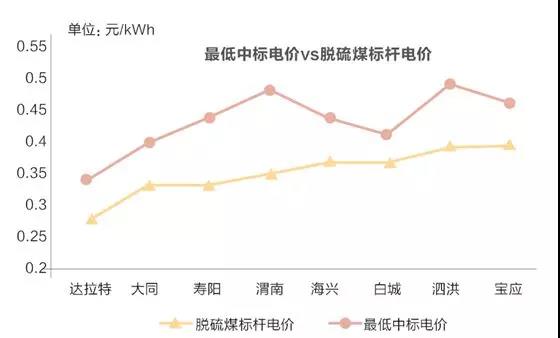

央企低价投标引发业界哗然。如此低的电价能否实现盈利?是否就此拉低光伏上网电价?后续领跑基地的电价是否会越来越低?

以此轮势头猛进的国电投集团为例。雄心勃勃揽下白城基地大安市乐胜乡子午山村南侧区块与镇贲县建坪乡100MW项目的国电投集团,分别报出了0.42元/kWh、0.43元/kWh的次低报价。

对未来项目盈利情况持乐观态度的国电投集团,同时也竞标了渭南领跑者等5个基地,其中,位于澄城县和合阳县的5个项目均为最低报价。

一般来讲,领跑者计划的好处是整个流程操作比较规范,整个边界条件也很清晰,土地的租金和税费、电网的接入等在普通电站中老大难的问题相对比较明确。事实上,这也是申请第三期领跑者基地所必须具备的条件,譬如之前的弃光率,土地质量等,同时优先保障电力接入,明确土地税费和租金等等。

且根据渭南市政府相关文件显示,领跑者要求电网企业允诺支持示范项目限电不超过5%。当地外围防护绿化、供水供电、污水处理等设施由当地政府建设,无需企业分摊,各单项目实际已留出盈利空间。

“领跑者”投资方正在与组件公司签订供货合同,不过由于工程刚刚启动,目前尚无法确定未来总投资具体多少。但据此前报道,国电投已与晶科、隆基、亿晶光电等供应商签订了供货合同,仅组件的供货量大约有3.4GW。

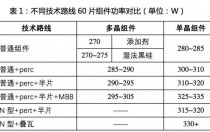

公开招标信息显示,国电投所有组件均采用了N型单晶双面电池技术,根据第三方检测机构TUV NORD的数据显示,相比P型单面组件,N型单晶双面电池组件技术将会使成本有较大幅度的下降,这也为国电投的项目收益提供了一定的空间。而国电投中标的大安市乐胜乡子午山村南侧区块与镇贲县建坪乡的项目均采用了N型单晶双面370Wp组件。边界条件容易确定,企业对于自身的成本也就更加明晰。此外,此次领跑者中普遍采用的单晶PERC技术虽然使得EPC投资(主要是组件成本)增加5%,但也使得发电量增加20%,年化收益率可以达到7%上下,收益率进一步增高,投资价值上升。加上合同量有保证,公司实现微利当无疑问。

但业内人士分析,这一乐观估计是建立在中上游原料合理估值的前提下。第三批领跑者实际上并未动工,EPC投资尚难以测算。目前上游特级料与一级料的价格维持在116-130元左右,维持着1-2%的跌幅,组件价格有所松动,为企业报价提供了“定心丸”。但是否会因下游需求的爆发而反弹还不得而知。此外,被国电投采用,也被寄予厚望的目前高效双面双玻组件价格仍在3元/W上下,半年后能否下降到2.5元/W还不得而知。

此外,从第一批已经建成的项目来看,虽然第三次领跑者各地政府都出台了丰厚的土地税费减免政策,青海格尔木和德令哈项目的优选方案中甚至免了土地税费,但对土地使用情况估值依然争议颇多。

对此,《能源》记者了解到,一般来说土地成本要看租金,支付周期,具体要看招标文件,实际上每个区域的土地使用价值千差万别。

“相比第一次领跑者当时采取的排号形式,第三次竞标的区块是指定的,但不同区块之间差异很大,譬如第一次领跑者中,部分土地存在深坑,中标企业仅仅填埋工作一项就花费百万之巨。”一位业内人士向《能源》记者透露。

也有人认为,在领跑者项目申报中,地方政府早已和企业捆绑到了一起,申报领跑者也意味着巨额的财务支出,多数领跑者申报城市在前期调研,土地规划上已经花费了上千万资金,这些资金可能都是未来中标企业的潜在成本,并不会在招标方案中体现。

动荡加剧

2月26日,位于西安曲江的温德姆酒店内,一场以“光伏硬科技”为主题的活动使得现场热闹非凡。这场到会的嘉宾中,有许多来自上游的硅料企业、电池制造商。会议现场,主持人热情洋溢的规划着光伏产业美好蓝图,但台下制造商们的窃窃私语中却充满了对行业发展的忧虑。

在保利协鑫能源控股有限公司副总裁吕锦标看来:“多晶硅、硅片、电池、组件,整个制造端在业主采购后,通过竞标采购厮杀,处于整体过剩的制造端压力山大,当然不同端的压力不一样,但整个制造业整合是动荡的。”

企业在硅片市场本身如果没有规模优势就很难立足,每年需要持续不停地技术改造和升级。作为单晶硅制造商,隆基股份今年已经四次下调单晶硅片价格,降至4.55元/片。仅在2月一个月内,单晶硅片价格的降幅就已达到12.5%。与此同时,多晶硅片同样处于下行趋势,价格跌破130元/公斤。硅片环节降价直接带动了下游电池片、组件价格的进一步下调。

目前光伏业内做组件的企业有200多家,在“越来越低”的价格要求下已经逼近组件的成本边缘。光伏硅料、电池片的采购通常以招标形式进行,招标结果往往是业主意志的体现,对于同质化严重的硅料、电池片来说,价格是组件商甚至业主考虑的主要原因,此外原料的价格根本上还是决定于下游的供求关系,以制造业为主的中上游生产商,在价格上并不具备决定权,是光伏产业“二八定律”的弱势一方。

然而,制造端的过剩并未阻挡上游硅料企业扩产的步伐。

2月28日,特变电工释放消息,其旗下控股企业新特能源拟投资40.65亿元,建设3.6万吨多晶硅项目,该项目建成后多晶硅总产能将达到6.6万吨/年。

阮少华认为:“随着光伏行业整体技术的进步,单位功率组件的硅料需求正在逐渐降低,未来硅料也大有供大于求之势。但目前来看新建的产能还没有完全释放,未来市场如何变化还是取决于市场需求,如果需求放缓,那么价格会降下来。如果还能保持一个高增长的态势,那么硅料依然会比较坚挺。”

值得关注的是,骤然火热的分布式突然井喷,在2017年总装机量已将近20GW。不过,相比动辄数十亿投资的集中电站,分布式带来的订单量或杯水车薪。

截至目前,地面电站装机容量的占比仍然远远高于分布式发电,终端市场相比之前并没有很大的增长,甚至还有所下降。硅料也将不可避免地走入供大于求的境地,竞争态势的突显或将只是时间问题。

>

> >

>