四、发电量降低对项目收益的影响分析

当然,上述测算都是在理想状态下的理论测算。根据光伏們的调查,

乌海领跑者是“综合资源最差的领跑者基地之一”。曾经靠电石、铁合金、焦炭三个行业“一夜暴富”的乌海市空气污染非常严重。目前,乌海市已经有两座光伏电站投入运营,据工作人员介绍,乌海的电站由于污染物较多,很容易产生一种类似“板结”的现象,专业解释为“粘结积灰”。从而导致发电量远远低于预期。

乌海运行满一年的光伏电站年利用小时数仅为1138小时,即使算上弃光小时数16小时,总计为1154小时,远远低于理想值1532小时!

同时,该电站的地理位置处于乌海市污染最小的区域,领跑者基地所在区域附近存在很多“冒烟”煤矿,污染程度远高于现有的两座电站!由于污染造成的发电量降低会更加严重!

除此之外,“弃光”也是悬在基地头上的一把利剑!

目前来看,内蒙电网调度力保光伏尽量不限电或少限电,但随着光伏并网容量增加,弃光己成为必然趋势。乌海所在地的保障收购小时数为1500h,超出此部分电量是以交易方式完整。最近的交易电价0.05元/kWh加国家度电补贴的方式进行结算。

综上所述,领跑者项目的发电量似乎很难达到预期。如果发电小时数降低,项目的资本金收益会如何变化?以总投资为7000元/kW(考虑到土地整饬成本、送出费用、服务费等均摊成本,相当于EPC约为5800元/kW)为基础进行分析。

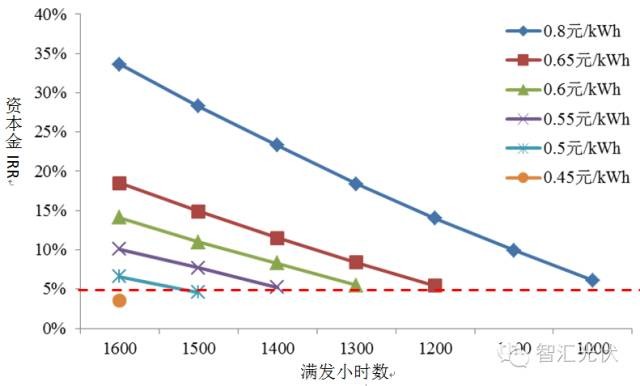

图3:不同上网电价时,资本金的内部收益率

考虑到目前长期贷款利率为4.9%,即如果资本金收益率低于5%,投资收益将低于银行利息,不具备投资吸引力,因此不考虑收益低于5%的情况。

从图3可以看出,

1)发电小时数降低时,项目资本金的收益率会大幅下降;

2)以目前乌海的1154h的发电情况来看,即使以目前的标杆电价为0.8元/kWh考虑,资本金IRR也仅为8%,难以达到大部分企业预期;

3)电价为0.668元/kWh及以上时,资本金IRR为5%,勉强高于贷款利率,而本次投标仅有3家企业的上网电价高于此数值!

因此,如果未来领跑者项目的发电情况与现有项目相近,则预期的中标电价下,项目收益无疑会很难看,投资者很难收回投资。

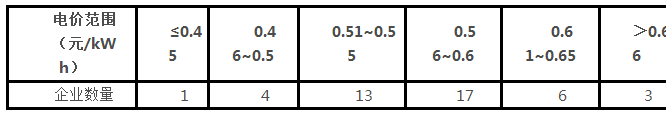

乌海领跑者共招7个项目业主,企业的上网电价报价平均值为0.62元/kWh,分布情况如下表。

表3:乌海领跑者基地的上网电价分布

可以看出,报价在0.6元/kWh以内的企业有35家,且有地方贡献的企业报价不能高于平均值。报价0.56元/kWh及以内的企业有23家,估计高于此投标价的企业很难中标。

以0.55元/kWh的电价(图3中紫色线)为基础进行分析:

1)即使发电量为较理想情况,年满发小时数为1500h(当地的保障收购小时数),则项目资本金的IRR仅为7.7%;

2)如果一旦限电6.7%,年满发小时数为1400h,则项目资本金的IRR仅为5.2%,略高于银行长期贷款利率!

下一页> 余下全文

>

> >

>