我们如何才能为电网无法覆盖地区的全球12亿民众提供电力?一些创业公司给出的答案是“即用即付”式光伏系统。不过,为了扩大规模,这些公司需要借钱,很多很多钱。为了应对这种需求,部分运营商开始开发新的结构化金融产品,从而降低融资成本,吸引更多的潜在投资者。

目前来说,“即用即付”式光伏公司主要是向东非和西非国家出售家用太阳能系统,满足这些地区民众的基本用电需求。通常情况下,用户在前期只需预交少量费用就可安装系统,而后再通过低成本的移动转账服务进行定期“充值”。目前,M-Kopa、Off-GridElectric、d.Light、BBOXX、NovaLumos及Mobisol等公司已经集资超过3.6亿美元,客户人数达到70万。不过,对于这样一个庞大的市场,这仍是非常微不足道的。

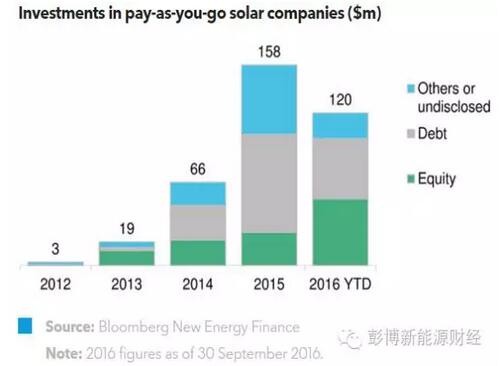

经过数年的早期尝试,许多光伏系统公司为了加速自身业务推广,开始寻求高达数亿美元的投资,主要以资产抵押型金融工具为主。然而,这些公司还面临一些挑战,主要在于他们服务的家用光伏市场的获利能力尚未获得证实,而且公司的主要客户也基本均不具有正式的信用记录。

“即用即付”式产品的固有风险要比传统的资产抵押式产品高的多,这其中包括货币波动风险、期限理解差异风险,以及特定地区用户可能带来的相关风险。

不过,目前行业内有一些通用的投资组合表现指标,可以用来衡量“即用即付”式光伏系统公司的表现,比如世界银行牵头的一些项目。这些指标可为部分高风险融资产品提供结构化评估,从而降低投资者的风险评估成本。

现阶段,此类指标的效果仍有待证实。2016年早些时候,“即用即付”领域内进行的首批结构化金融产品交易,就是一个验证的机会。一旦成功,此类金融工具可以快速实现规模扩大——美国住宅太阳能领域的证券化产品,短短两年之内就从5300万美元扩大至8.03亿美元。

几组数据:

3.6亿美元

迄今为止,“即用即付”式公司的累计融资金额。

70万

目前的用户数量。

索比光伏网 https://news.solarbe.com/201610/26/155112.html