彭小峰无疑是中国光伏业的标杆性人物。短短数年,其创立的赛维LDK成为中国乃至世界最大的光伏企业,而一夜之间,其从400亿身家濒临破产。数年之后,他又带回了“绿能宝”,让无数中国企业大佬为其站台,并号称将掀起中国光伏业的新革命。

过去十年,中国光伏产业经历了一场梦。正当业界欣喜于中国光伏居世界领先并大肆在海外攻城略地时,黑暗来得毫无征兆——产能过剩、出口受阻、盈利低下,偌大的产业一夜之间化为浮云。

赛维集团董事长彭小峰,是这场灾难的亲历者之一。因为光伏,彭小峰身家一度超过400亿元;因为光伏,彭小峰一夜破产,黯然离场。

2015年11月,中国国际新能源大会,重新回到大众视野的彭小峰再次成为焦点。他如今的身份,是美国场外交易市场挂牌企业SPI(Solar Power, Inc,太阳能电力公司)董事长。众多同行追捧的是彭小峰带来的超炫概念理财产品“绿能宝”。同样是玩光伏,换了一个马甲,却让大佬们趋之若鹜。

诱惑秒杀余额宝

2015年1月,一款名为“绿能宝”的理财产品引起了市场的关注:投资者最低投资1000元,即可享受高达10%的固定年化收益。与如今收益率降至4%以下的各类同“余额宝”相似的各种“宝”相比,绿能宝堪称秒杀。上线仅3个月,其销售额超过两亿元。

一时间,激起光伏与互联金融两个行业的激烈讨论:绿能宝为何物?

简单来说,绿能宝是一款基于太阳能发电板,以实物租赁为商业模式的产品。绿能宝包括两个部分:第一个部分是销售,即SPI向投资者销售太阳能电池板,可以看作一个B2C平台;第二个部分则是委托租赁,SPI将太阳能发电板租赁给太阳能光伏电站,随后发电板被安装在光伏电站发电,并获得稳定的电费收入,包括售电收入和补贴。

据彭小峰介绍,投资者不仅可以收获高达10%的固定年化收益,还可以根据需求,在交易平台上进行实物理财产品的灵活转让,还可快速兑现,进行回购。收益可以按月返还,确保便捷。

从理论上讲,绿能宝固化收益非常稳定。作为中间平台,SPI返还给投资者的所有收益源于太阳能发电产出,太阳能持续的能源供给不受其他因素影响,除了老天爷。在排除特殊天气变化的情况下,绿能宝能够带来的固定产出可以计算出来。

实物保障对投资者也是很大的一个吸引力。投资者所购买的每一份绿能宝产品都对应着一块真实存在的太阳能发电板,与其他虚拟理财产品相比,绿能宝有实物可查,投资人能实时查询租赁物当前状态。

只要太阳照常升起,太阳能发电板就会源源不断地向千家万户输送电能,电费就会源源不断地流向投资者,方案堪称完美。曾与特斯拉进行合作的美国太阳能发电系统服务商Solar City,2008年就开始从事类似的生意,他们帮助用户在屋顶上安装太阳能电池板,转换的电可供自家使用,多余的卖给当地的供电商。

在外行看来,这种以实物为基础的理财产品非常新颖,并且低门槛、高回报、高安全、高灵活,很富吸引力。而在内行眼中,讨论这样一个产品,需要同时考虑光伏、互联网金融、融资租赁三个行业,否则很难解释绿能宝是一个噱头,还是一种创新。

绿能宝的融资属性

如果绿能宝只是一个单纯的租赁理财产品,何以激起光伏行业大佬的青睐?在整个绿能宝体系中,所有与理财有关的部分实际上都不是光伏产业看重的,他们真正关注的是绿能宝的融资属性。实物租赁只是绿能宝的形式,其最终目的是融资,融资方则是光伏企业。

光伏发电是一个新兴行业,与此前从辉煌到破产的光伏业几乎是两回事。过去谈的光伏应称之为光伏制造,整个环节从硅料到电池组件。光伏发电是其下游产业,从电池组件到电站开发、运营。中国光伏发电的发展时间并不长,不过前一轮的光伏泡沫造就了一个机会,上游设备的产能过剩降低了下游的成本。光伏发电由此成为这两年政策极力推动的“积极行业”。

光伏电站建设,通常有地面集中式和分布式两种。已建成的电站大多位于内蒙、新疆等地,是地面集中式光伏电站,建设相对容易,但受限于地域。而分布式光伏电站尽管可以小范围推广,但由于合适的屋顶比较难找、用户收费较困难等原因,一直发展不力。

光伏电站是典型的重资产行业,初期投入巨大但生命周期长。生命周期大约25年,在这个时间里可通过发电卖电收回投资成本。

实际上,光伏电站的运营维护成本非常低(年均维护成本占总成本约1%),但巨大的建设成本(占总成本的70%以上)是大多数电站开发商难以承受的,便出现了严重的发展矛盾。彭小峰和绿能宝,就是来解决这个矛盾的。

绿能宝直接对接投资者与电站,同时承担融资和租赁两项功能。绿能宝的资金去向,有50%~60%用于购买电池组件,解决整个电站投资的大头。

在行业摸爬滚打十多年,彭小峰涉足过几乎整个光伏产业链,很清楚光伏发电最大的痛点。他将SPI定位为提供金融服务的平台,绿能宝只是一种表现形式,光伏产品才是进入资本市场的载体,而委托租赁开辟了直接融资方式。

美好的盈利哪里来

目前绿能宝的主要产品为“美桔系列”和“美橙系列”。在绿能宝的交易过程中,虽然每一笔投资都对应实物电池板,但没有精确注明哪一块电池板是属于谁的。绿能宝提供的产品系列本质上代表的是一种理财概念和方案,电池板作为实物载体存在。

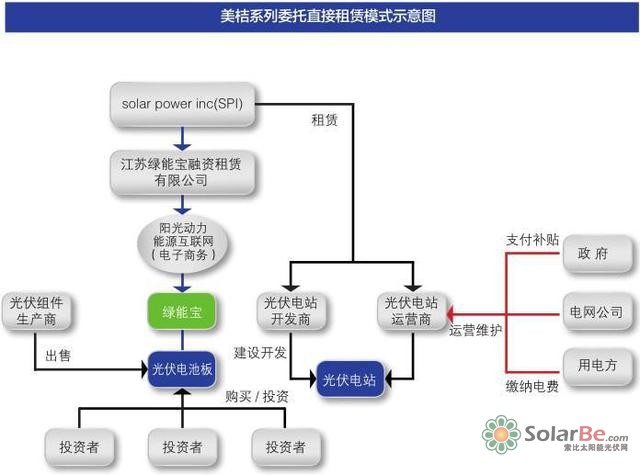

就“美桔系列”而言,SPI首先承担了一个电子商务平台的功能,投资者通过该平台从光伏组件供货商手中购买电池板,再将这些电池板委托给SPI旗下的融资租赁公司(江苏绿能宝融资租赁公司)进行出租,租给光伏电站开发、运营商,让他们来建设电站并运营。

在“美橙系列”产品中,投资者并不需要从光伏组件供应商手中购买电池板,而直接从光伏电站运营商手中购买。

收益方式是一样的,都是通过收取电费向投资者支付租金。通俗来讲,“美橙系列”相对“美桔系列”更加方便。“美橙系列”更多是围绕集中式电站,“美桔系列”则更贴近分布式电站。

按照行业规律,融资租赁公司过去更加接受“美橙系列”模式,因为这给未开始建设的光伏电站减少了建设、投资周期风险。但问题在于,这种方式需要承担巨大的资金压力,为此绿能宝设计了“美桔系列”模式。

“美橙系列”更像传统电站投资,但成熟的光伏电站有限,这类产品的发展空间相对较小。因此,彭小峰明确表示,绿能宝未来更专注于存量巨大的小屋顶,建设小电站,这里面空间很大,可以避免恶性竞争。

彭小峰的逻辑很清楚,绿能宝今后的产品以分布式电站为主。为降低风险,绿能宝特意定制了一套保险组合,包括建设期的工程险、财产保险、营业中断险等,尽量打消投资者对意外财产损失的顾虑。

在这种模式下,绿能宝承担了类似支付宝的担保功能,作为中介平台,在承租方和投资方之间提供担保。作为担保方,彭小峰除了引入庞大的后援团队,还在绿能宝上下游进行了一些布局:上游方面,收购了一些光伏生产企业,输出过剩的产能;中间环节,建立自己的融资租赁公司;下游终端,扶持企业、个人建立电力投资系统,开发更多“屋顶资源”。

无瑕疵的设计有点悬

任凭彭小峰把绿能宝介绍得如何完美,最后买单的投资者关注的无非是收益。彭小峰将绿能宝今后的发展方向定位于分布式光伏发电有其考量。

2013年3月,国家发改委发布了光伏发电的定价政策:分布式发电电价补贴0.42元/千瓦时,分布式光伏发电系统并入电网,由电网企业按照当地燃煤发电标杆上网电价进行收购。同时,分布式光伏电价将免收随电价征收的各类基金、附加以及系统备用容量和其他相关并网服务费。

分布式光伏发电产品拥有更大的回报空间。据相关机构计算,在1.15元/千瓦时的上网电价下,大部分西北地区的光伏电站投资回报率将高达10%以上,投资者极有动力对光伏电站进行投资。

而根据发改委政策,大型光伏发电站标杆上网电价根据不同地区分为四个档次:0.75元/千瓦时、0.85元/千瓦时、0.95元/千瓦时以及1元/千瓦时。考虑到分布式发电电价补贴,绿能宝10%的投资回报率不是不可能。

在实际情况中,光伏电站的投资回报率往往在8%左右。同时也存在一个风险:国家未来是否会对于分布式电站的补贴进行下调。如果下调,仅靠组件成本的价格优势能否保证绿能宝的收益率?

从绿能宝官网可以看到,“美桔系列”产品在发布的半年时间里,收益率降低了0.7%。彭小峰很清楚,绿能宝的收益率或许难以保持10%的水准。他认为“10%的收益是用来推广的”,未来绿能宝的合理水平应在8%左右,只要不低于银行理财产品,绿能宝依然具备吸引力。

光伏电商具有稳定性,如果持有时间越长,绿能宝的收益率就会越高。绿能宝是可以提前转让的,收取0.5%的手续费。据绿能宝官网数据计算,如果投资额为25000元,一年后转让,年收益率为8.5%;五年后转让,年收益率为8.92%;在十年持有周期内,持有越久收益率越接近9%。

然而有一个比收益更实际的问题:绿能宝的投资回报期太长,部分投资周期长达25年。尽管其承诺“如发电量无法保障,差额由企业补贴”,但根据“用户可以在不超过原价1.1倍、不低于原价0.2倍的范围内自行定价转让”的规定,几乎没有考虑未来溢价、操作损坏等,这么长的投资周期,显然不利于个人投资者。

在监管层面,绿能宝亦存在不小的风险。绿能宝不仅承担了运营方和担保方的角色,部分产品的承租方也是SPI旗下的公司,即绿能宝的融资服务有一部分实际上是提供给了子公司。在保障投资者利益的前提下看似无关紧要,但这种模式可能已经构成自担保自融资。

根据银监会规定,互联网金融平台要明确平台的中介性,平台本身不得提供担保,不得搞资金池。抛开绿能宝承诺的利益能否兑现,其运作方式几乎已经站在红线边缘,一旦出现任何失误都可能引起监管政策连锁反应。

彭小峰和绿能宝带来了一个毫无瑕疵的理论,在复杂的现实下,这个理论能否成真,只能交由时间来检验。

索比光伏网 https://news.solarbe.com/201512/25/94282.html