5月20日,汉能盘中暴跌47%后宣布短暂停牌。7月15日,汉能终于被交易所勒令停牌,复牌已遥遥无期。

汉能神话是李河君精心编织的,它包含四个核心的角色:地方政府(为项目提供30%资金)、银行(由地方政府担保为项目提供30%资金)、汉能集团(为以设备技术服务做为出资,占项目40%股份)、上市公司汉能薄膜(通过关联交易为汉能集团垫资提供设备)。神话的华彩部分是汉能薄膜发电(00566.HK)市值飙升,李河君超越马云、王健林成为中国大陆首富。如今汉能薄膜发电被停牌调查,神话中的“魔幻城堡”面临崩塌。

但李河君是怎么把号称法律法规完善、监管严格而且有效的香港证券市场变成“造富平台”的?汉能薄膜发电巅峰时的市值突破3700亿港元,仅港股通投资者损失就将近26亿元,假如确实存在违法行为,则“泛海40亿操纵股价案”、“洪良国际案”、“雷曼迷你债券案”甚至“世纪贪腐案”都“弱爆”了。香港早就需要一场“监管风暴”,希望汉能成为这场风暴的引信。

业绩变脸的原因是关联交易被迫减少

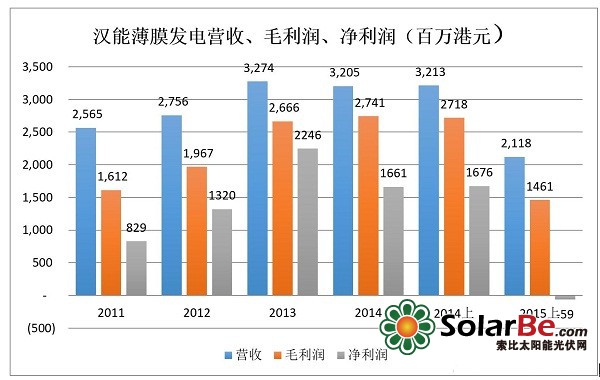

汉能薄膜发电8月28日晚间发布2015年中报,上半年营业收入21.18亿港元,同比跌34.1%;净亏损5932万港元,而去年同期净利润为16.76亿港元。这是汉能薄膜发电在香港借壳上市后首次出现营收下降和亏损。

汉能薄膜发电称,为解除香港证监会质疑终止了90%的关联交易,以致营收下降。但2014年上半年,汉能薄膜发电的毛利润率和净利润率分别达到85%和52%,单单是营收下降34%不会令业绩由盈转亏。

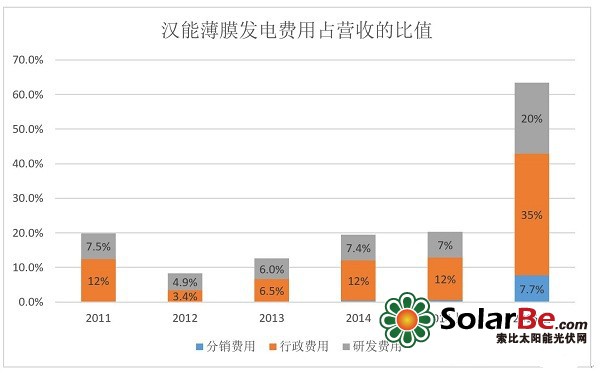

事实上,2015年上半年汉能薄膜发电毛利润率下滑了16个百分点至69%(去年同期为85%)。而分销费用占营收的比值从微不足道的千分之四升至7.7%,行政费用、研发投入也出现大幅增长。

汉能薄膜发电业绩变脸的原因显然是大幅减少关联交易所致。将产品卖给大股东,价格不妨高些(毛利润率高)、分销成本几乎为零、研发投入也少;卖给其它商家,生意就没那么好做了。换言之,汉能薄膜发电从未证明离开关联交易可以盈利,根本没有资格成为公众公司!

更有甚者,关联交易带来的营收并没有及时转为上市公司的现金流却经常被大股东拖欠。到2011年末,汉能薄膜发电应收大股东款项累计达28.1亿港元,原因是汉能未及时拿到政府补贴。而该财年“持续营业务”的营收及净利润分别为25.6亿港元和7.2亿港元!到2014年未,应收账款达60.79亿港元(较2013年翻了1.5倍),其中43亿港元为大股东拖欠(24.96亿港元已逾期)。

重度依赖与大股东关联交易而且不及时结算,为虚增营收和利润提供了便利,令人怀疑上市公司超高利润率背后存在利益输送。

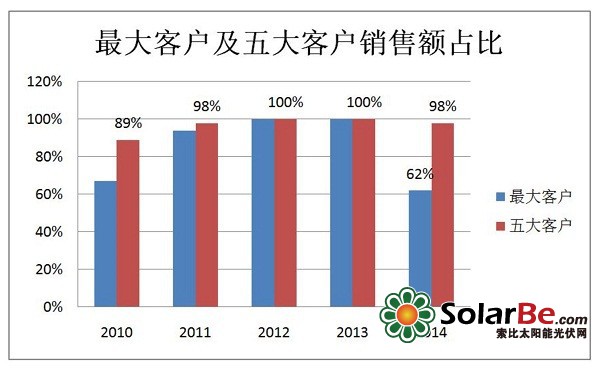

2014年,汉能与山东新华联新能源集团签定了600MW生产线销售合同,总价达6.6亿美。这就是汉能对外宣传的“向第三方”销售占营收的38%。2015年上半年,山东新华联成为最大的客户、贡献营收18.68亿港元。但山东新华联却计划以3.64港元/股认购了15亿股汉能股票,按5.20大跌前的价格此项认购的浮盈达56亿港元(折合7.2亿美元)。就这样,“好好的第三方”又变成了股东,仍然是关联交易(据悉认购计划已暂停执行)。

汉能薄膜的关联交易从来不是秘密,而是在每期财报中昭告天下。2011年~2013年,上市公司来自最大客户(母公司)的营收占比几乎达到100%。市值3000亿的上市公司,居然只有一个客户,这个客户还是它的实际控制人。

根据监管分工,香港证监会负责审查上市公司整体披露质量及该公司上市是否符合公众利益。汉能薄膜发电这家世界资本市场绝无仅有,只做关联交易的公司上市,符合公众利益吗?香港证监会早干什么去了?难道没有人对此负责?

疑点重重的借壳上市

2009年10月,红发集团(0566.HK)宣布以总代价41.82亿港元,全资收购薄膜太阳能组件设备供应商Apollo集团。对价分三批次以发行新股及可换股债券支付,全部完成后Apollo持股相当于原有总股本的4倍,成为新的第一大股东,上市公司亦更名为铂阳太阳能技术控股(简称铂阳太阳能)。#这就是所谓的买壳上市#

按说监管机构对于以现金认购新股不须干预。但为了对投资者负责,监管机构难道没有必要把一下关,查查Apollo的资金来源,看看它的经营能力是否胜任操盘一家主板上市公司。如果证监会或联交所稍加留意,应当可以发现Apollo不是一个适宜的买主。

第一是没有经营历史。根据公告,Apollo是一家薄膜电池生产设备制造商。在北京及福建泉州各有一个“研发小组”,生产基地亦在北京,员工总数为116名(其中研发18名、产品设计生产58名)。Apollo旗下位于香港、福建北京的三家附属公司分别成立于2008年11月,12月和2009年7月。

第二是没有成熟的员工队伍。自2008年11月至2009年7月,8个月的薪酬总额为165万港元,其中5名薪酬最高者得63.9万。假如其余111名员工平均月薪为4000港元,则人均服役时长为2.3个月,试用期都没过!

第三是没有像样的的生产设备。到2009年7月,Apollo手中厂房、设备的账面值为86.1万港元。脑补一下80万能在北京能置办什么厂房、设备。

第四是没有起码的业绩。2009年7月未,Apollo尚未取得营收。只披露手里有10.2亿元的合同,而且有8亿多来自非独立第三方“中锦阳”(似曾相识的关联交易)。被收购时,Apollo帐上4.17亿元预收款算是流动负债,占总资产的83.4%。

2008年成形、半年后就买壳;厂房、设务、人员要啥没啥。但凭80万的设备、接10亿元订单,花42亿反向收购上市公司。这么励志的故事香港监管机构真的没有必要核实吗?

2010年铂阳太阳能从汉能获得25.5亿美元定单,同时向出售49.1亿股,数量相当于当时已发行股本的106.49%,占扩大后股本的51.57%,相当又卖了一次壳。向汉能发行的第一批股票单价仅为0.239港元,较二级市场五日均价折让了67%,比一年前卖壳时的0.329港元/股还低。第二批更低,0.12港元;第三批0.1港元。而此时收购Apollo的对价中还有高达37.6亿港元可换股债券没有兑换。

以为汉能买壳的故事结束了?还有你们想不到的精彩结局:2011年,上市公司又与汉能订立180亿股的认购协议及30亿股“奖励”协议,单价均为0.1港元,此前的认购协议失效!

Apollo是何方神圣?Apollo与汉能有没有关系?汉能认购新股的价格为什么如此之低?为什么连续两次都被交易所“豁免清洗”?汉能在香港借壳上市的过程疑点重重,毫无“公开”、“公平”可言。

欧美国家将证券监管机构视为为资本市场的“看门狗”(Watchdog)。香港的“看门狗”称职吗?上市公司大股东想来就想,想走就走!投资者利益怎么保障?#香港资本市场是公共厕所嘛?#

假如汉能薄膜发电股价被操纵很难发现吗?

别人买壳后忙着注入资产,李河君却以各种名目增持股票。2014年报,汉能薄膜发电已发行及缴足股本为416.3亿股(较20013年净增130亿股、增幅达45.6%),李河君持有总股本的80.75%(336.2亿股)。对外界来说,汉能薄膜发电唯一看得见的“产品”就是股票。

股本扩张同时,汉能薄膜发电的股价亦稳步走高。2012年一整年,股价基本在0.3港元下方运行;2013年上了一个台阶到1港元以上;一年前的今天(2014年9月8日),汉能薄膜发电收于1.26港元。

2014年11月17日港股通的开通成为一个转折点。内地投资者认概念、贪便宜,大额定单、纯正的新能源概念,不到2港元的价格,使汉能薄膜发电受到港股通投资者追捧,股价扶摇直上。据统计,自沪股通开通至2015年5月19日,内地投资者净买入25.71亿港元汉能薄膜发电。#他们的最坏结局是血本无归#

2015年3月5日,汉能薄膜发电创下9.07港元新高,半年间涨幅达620%!9.07港元这个价格对应市值为3747亿港元(约合3000亿人民币),远远超过李嘉诚的“旗舰”长江实业!

英国《金融时报》对汉能薄膜发电从2013年2月起在二级市场的80万次交易数据进行分析,发现股价经常在收盘前十分钟飙升。有关专家认为这是股价被操纵的重要特征。

现在下结论还为时过早。但有两点值得注意:

首先,握掌全部实时及历史交易数据的交易所确定某次交易存在问题或许不易,发现经年累月的持续操纵有难度吗?

其次,香港被称为“李家之城”,而谁见过汉能的产品?汉能薄膜发电市值超过长江实业,符合一个港人的commonsense吗?“事有反常即为妖”,为什么直到纸里包不住火才开展对这只妖股的调查?

高科技+能源,这是汉能喜欢炒作倚赖的概念

香港证券监管水平远不如想象得好

由于独特的地理位置,香港证券交易有着悠久的历史,1886年港交所已然成立。美国在1933年已然有了《证券法》,并逐步形成“举证责任倒置”、“集体诉讼”等一整套保护投资者利益的监管体系。而香港证券监管水平却长期处于滞后状态,1973~1974年股灾爆发前香港证券市场在大致是不受监管的。

本身是上市公司的香港联合交易所亦承担多项监管职能,但更多地表现为一个自律性组织。直到1989年5月,随着《证券及期货事务监察委员会条例》的出台,香港证监会宣告成立,其性质为独立、非政府的法定团体。香港《证券及期货条例》到2004年3月开始生效。特区政府、证监会、交易所构成的“三层证券监管架构”用了一百多年才成形。

虎嗅曾以汉能、国美、阳光等三家大陆人熟悉香港上市公司的轨迹为例,指出香港证券监管远不如想象得好。汉能薄膜发电市值突破3000亿的闹剧给香港证券监管一记响亮的耳光,揭示了有法不依、执法不严的真相。

索比光伏网 https://news.solarbe.com/201509/08/83754.html