审核严进宽出,造就“三高”发行

随着IPO造假的丑闻不断被揭开,规范运作的瑕疵逐渐演变成财务数据的注水。多家上市公司短期内业绩变脸,考验着监管层的容忍度。

据证监会公布的信息统计,近3年以来共有9家公司因业绩变脸导致中介机构被处罚。其中,8家公司为2011年和2012年上市,仅科冕木业(002354,股吧)的上市时间是在2010年初。

《证券发行上市保荐管理办法》规定,主板公司在上市一年内营业利润同比降幅达50%以上,证监会可以不受理相关保荐代表人的推荐项目,情节严重者将被撤销保代资格。

然而,这一现象却在2012年愈演愈烈,百隆东方、东吴证券、隆基股份等公司因上市当年营业利润降幅超过“红线”,相关保代被暂停接受项目推荐,所在券商也被出具警示函。

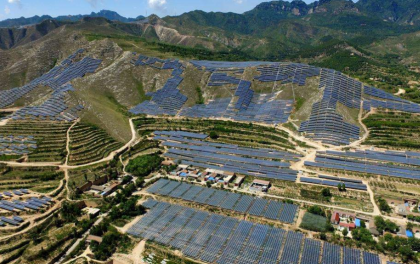

“大部分公司业绩下滑与经济环境有关,比如东吴证券是由于熊市,百隆东方所在纺织行业不景气,隆基股份的光伏大客户破产,但不排除IPO过程中有注水的可能”,前述上海区域券商保代对记者说。

事实上,公司业绩变脸与监管层会前严格、会后宽松的审核风格不无关系。

证监会信息显示,珈伟光伏、南大光电、科恒实业、康达新材皆因发行过程中未如实披露最新的财务数据,造成保代和所在券商被不同程度处罚。

通常而言,公司上市后需向监管层提交会后反馈意见,出示会后重大事项承诺函后才能封卷,承诺函内容包括公司股份、资产不存在重大诉讼,最新财务数据等。

“这里面存在一个时间差的猫腻,比如公司10月过会,理论上要补三季度财务数据,但证监会又规定财务有效期为6个月,所以大多数投行都不会去补三季报。工程繁杂是其次,如果业绩难看,企业估值和机构打新的踊跃度就会降低”,前述上海区域券商保代说。

监管层的“严进宽出”态度,成就了首发公司高市盈率、高发行价、超高募集资金的潜在套利。发审委会前为项目质量严格把关,会后为尽快推动上市放松审核,一把尺子两种衡量标准,折射出发审制度下行政化的本质。

不过,监管层对这种企业猫腻的容忍度在逐渐降低。前述上海区域券商保代表示,除惯例的上报项目补充中报、年报的同时,监管层现在会要求部分行业与公司补充一季报及三季报,出示完整的审计报告,所有尽调、申报文件按最新季度覆盖更新,“这样工作量就会大很多”。

>

> >

>