自2023年以来,云南省光伏项目指标分配规模持续扩大,开发格局不断优化,同时也面临着土地资源约束、电网消纳等多重挑战。

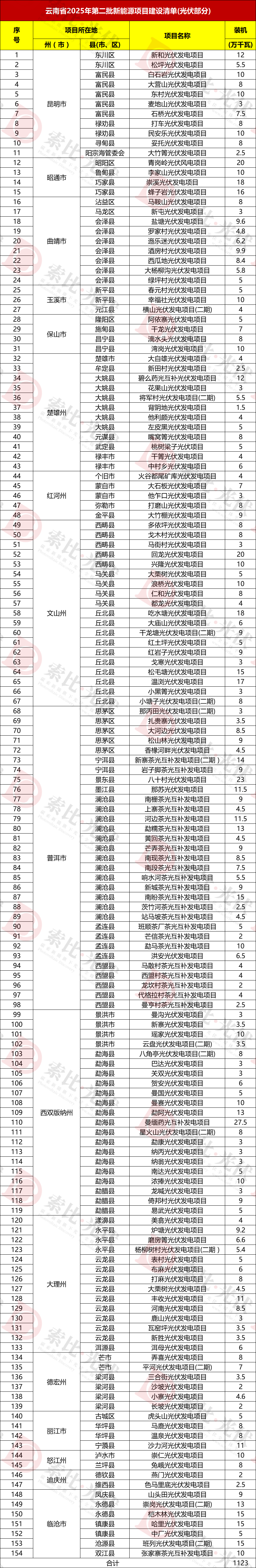

日前,云南省发展和改革委员会、云南省能源局发布关于印发云南省2025年第二批新能源项目开发建设方案的通知。其中,被纳入云南省2025年第二批新能源项目开发建设方案实施的光伏项目共有154个,装机容量为1123万千瓦。(2025第二批光伏项目见文末)

索比光伏网通过对云南省能源局及相关部门发布的项目开发建设方案进行梳理:

自2023年第一批至2025年第二批,云南全省共组织7批次光伏项目指标优选,其中,已明确业主的指标规模约46GW,加上尚未明确业主或未公开的近21 GW,总计近67GW。

分批次来看,各年度指标分配呈现梯次增长态势:

- 2023年第一批光伏项目共154个,装机1579.17万千瓦。

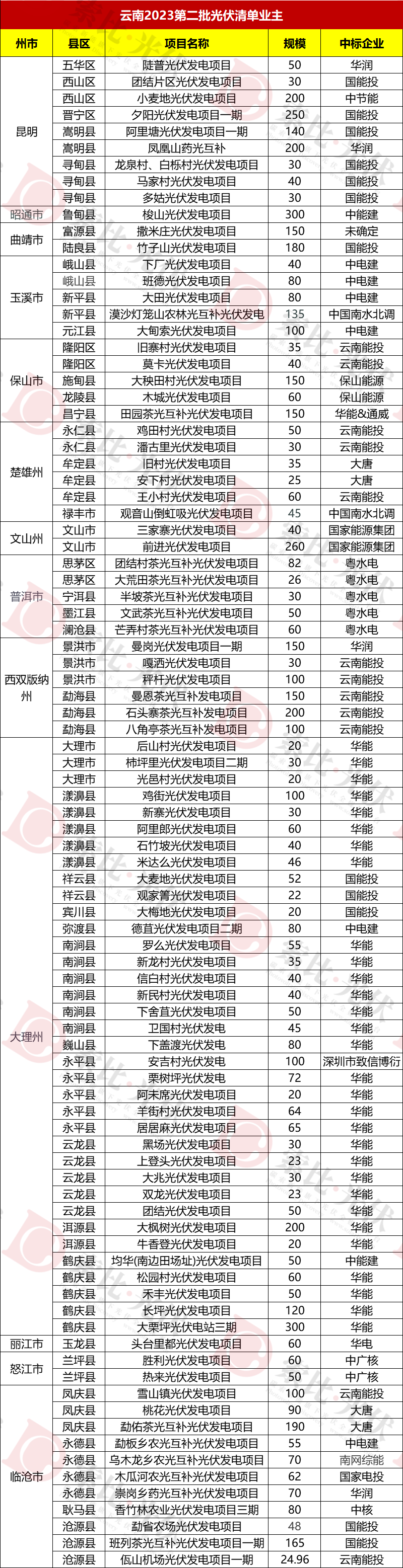

- 2023年第二批光伏项目91个,装机容量达729.6万千瓦。

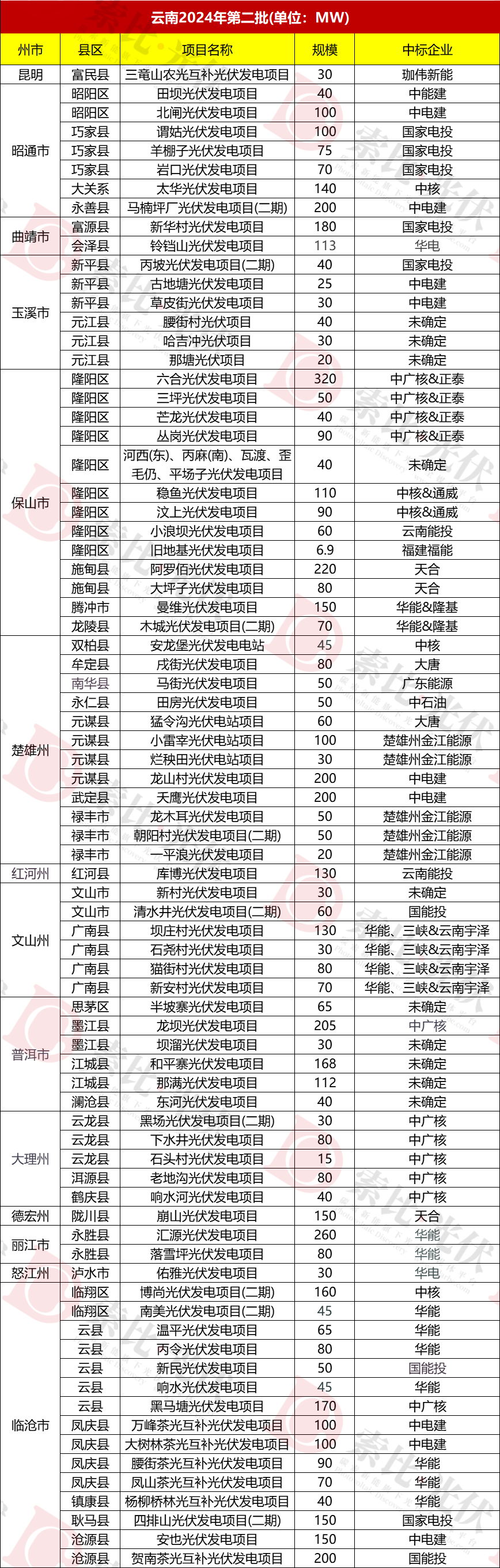

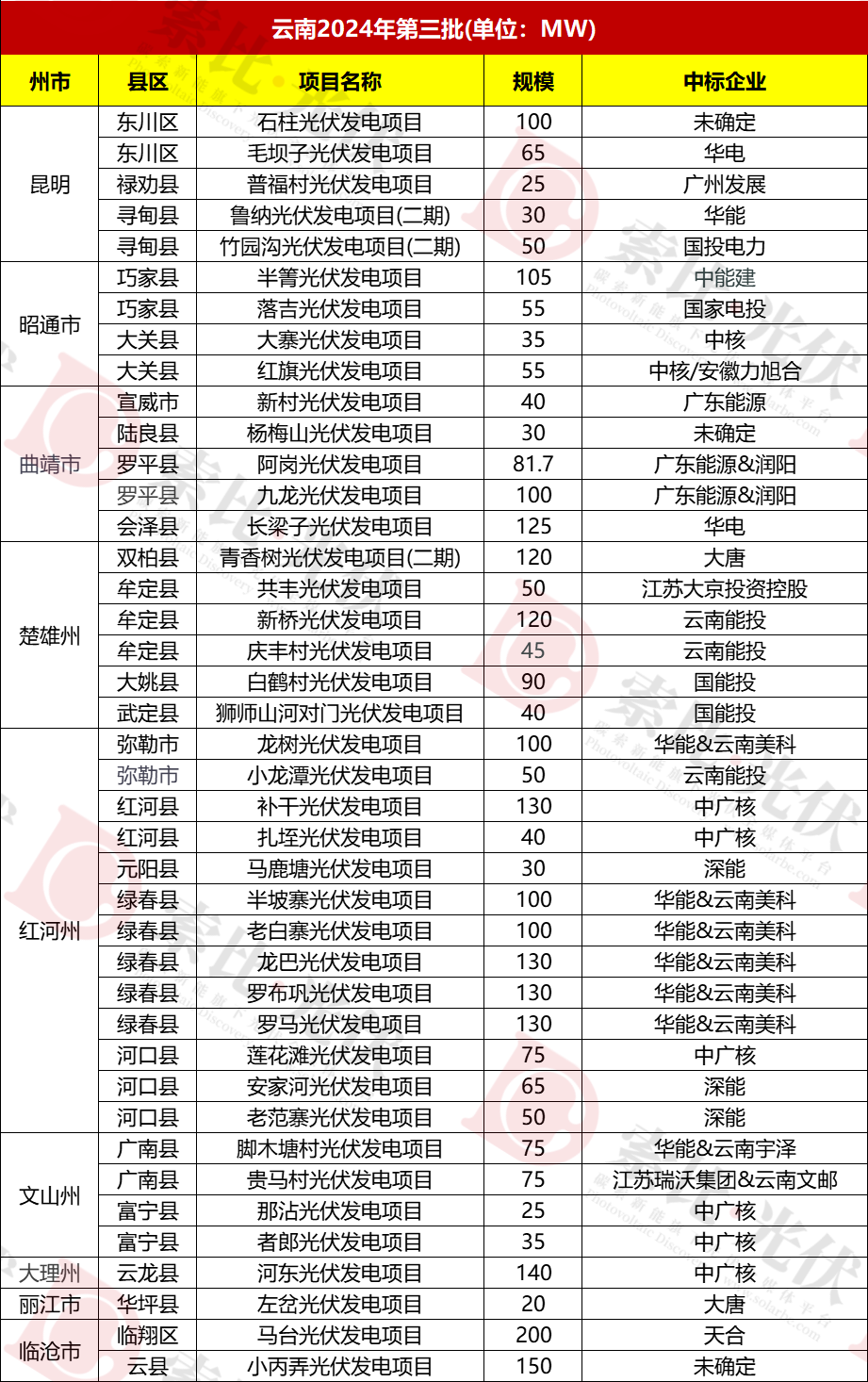

- 2024年全年三批光伏项目累计达200个以上,其中第二批78个项目装机692.49万千瓦,第三批41个项目装机321.17万千瓦。

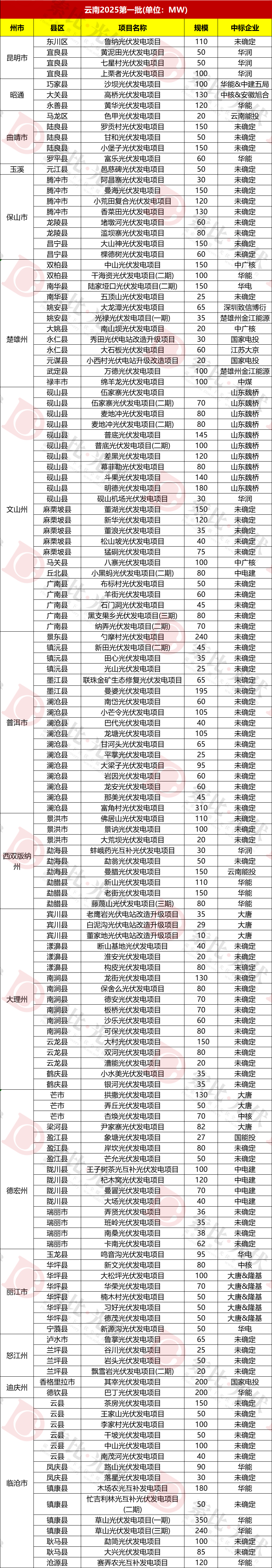

- 2025年光伏开发速度进一步加快,仅第一批就有143个项目装机1203.4万千瓦,第二批再增154个项目装机1123万千瓦,半年内已超过2023年全年规模。

值得注意的是,云南光伏项目开发存在明显的"备案多、投产少"现象。尽管已有近46GW指标完成分配,但截至2025年6月,完成并网的项目并不多,更多项目在完成备案后处于停滞状态。这种状况既反映了项目开发的复杂性,也暴露出光伏产业快速扩张过程中面临的现实制约。

业主格局

央企主导、地方协同

云南省光伏项目指标的业主构成呈现出"央企主导、地方协同、多元参与"的鲜明特征,形成了多层次、多元化的市场开发格局。

在云南光伏市场中,中央能源企业凭借资金、技术和管理优势占据主导地位。

华能集团表现尤为突出,总计在云南获取了约10GW的光伏指标,规模几乎断档领先于其他企业。其布局遍及全省多个州市,在楚雄元谋片区开发了规划容量220万千瓦的大型光伏基地,在红河州与江苏美科组成联合体拿下690MW项目,涉及弥勒市巡检司镇及绿春县大黑山镇、大水沟乡等区域。华能新能源云南分公司2022年已在保山市隆阳区启动5个总计103.8万千瓦的光伏项目,投资62亿元,预计年均发电量17.5亿千瓦时。

中广核和国家能源集团获取的光伏指标规模分别为3.9GW、2.7GW;中核、大唐、华电、国家电投等企业获取的指标均达2GW以上。

云南能投集团作为本土龙头企业,在多个批次中斩获颇丰,仅在红河州2024年第二批、第三批项目中就获得50MW指标。截至2024年末,云南能投新能源装机容量已达194.64万千瓦,五年累计投产风电规模居全省首位。其下属的曲靖发电公司成功开发了贮灰场50MW光伏项目,该项目作为云南省首个真正意义上的风光火储一体化项目,开创了云南新能源光伏项目带220KV升压站最快投产记录。

民营企业和跨界投资者也通过多种形式参与云南光伏市场,成为市场活力的重要来源。江苏美科太阳能作为专业光伏制造企业,通过全资子公司云南美科新能源发展有限公司与华能组成联合体,在红河州一举拿下6个项目共计690MW指标。美科在红河州蒙自经开区已投建48GW单晶拉棒项目,总投资101亿元,这种"制造+开发"的模式实现了产业链上下游协同发展。

此外,正泰新能源与中广核组成的联合体、天合光能等企业也在2025年的项目竞配中获得320MW及以上规模。

云南光伏项目的业主结构还呈现出鲜明的"央地合作"特征。多个地市的项目均以电力央企与光伏制造企业或地方企业联合的方式获得指标,这种模式既整合了央企的资金和管理优势,又发挥了地方企业的资源整合能力和制造企业的技术优势。例如,红河州的多个项目由华能与云南美科联合体中标,这种合作模式已成为云南光伏项目开发的重要方式,有效促进了各方优势互补和资源优化配置。

值得注意的是,云南光伏项目存在业主变更现象。部分项目尽管已完成指标分配,但由于各种原因,原业主最终放弃相关指标,主管部门不得不启动二次优选。如2024年第一批光伏指标中的龙潭药光互补项目,原中标业主为华润电力,后期更换为中煤与天合的联合体;2023年第二批中的永德县勐板乡农光互补项目,原投资主体为国家电投旗下公司,后更换为中国电建旗下企业。这种业主变更现象反映了光伏项目开发的复杂性和不确定性,也体现了市场对资源配置的动态调整。

地区分布

资源导向与均衡发展并重

云南省光伏项目的地区分布呈现出"资源禀赋主导、政策引导均衡"的显著特征,形成了覆盖全省16个州市的全域开发格局,同时又相对集中于光照条件优越、土地资源相对丰富的区域。

从具体批次的分布情况来看:

- 2023年云南省第一批新能源项目遍布在昆明市、昭通市、曲靖市、玉溪市、保山市、楚雄州、文山州、红河州、普洱市等16个地级市/州。

- 2023年第二批项目覆盖15个州市,其中大理白族自治州以36个项目、214.2万千瓦的规模位居前列,昆明市14个项目装机153.8万千瓦,红河哈尼族彝族自治州8个项目装机157.4万千瓦,显示出滇西、滇中和滇南地区的同步发展态势。

- 2024年的项目分布更趋均衡,第一批141个项目覆盖16个州市,临沧市20个项目装机152.5万千瓦,大理州26个项目装机128.97万千瓦,楚雄彝族自治州12个项目装机93.1万千瓦,曲靖市11个项目装机91.5万千瓦。

- 2024年第二批78个光伏项目中,临沧市以15个项目151.5万千瓦的规模领先,楚雄州19个项目装机140.75万千瓦,保山市13个项目装机132.69万千瓦,滇西地区的集聚效应进一步显现。

- 2025年的项目分布则呈现出新特点,第一批143个光伏项目中,文山壮族苗族自治州23个项目装机209.25万千瓦,临沧市15个项目装机173.5万千瓦;第二批154个光伏项目中,普洱市31个项目装机221万千瓦,文山州22个项目装机194万千瓦,滇西南地区成为新的开发热点。

作为云南省光伏产业"1+4+4"布局中的核心区,曲靖市的发展尤为引人注目。2024年底,罗平县富乐光伏电站(85MW)和上斗简光伏电站(65MW)成功并网,实现了该县光伏项目"零"的突破;同年6月,曲靖发电公司贮灰场50MW光伏项目全容量投产,成为云南省首个真正意义上的风光火储一体化项目。这些项目的落地不仅优化了曲靖的能源结构,也为传统工业区的绿色转型提供了示范。

楚雄州作为重点发展区,在光伏开发方面同样表现突出。2024年7月,华能新能源云南分公司在元谋片区的8个光伏项目成功并网,该片区规划容量达220万千瓦,分三期建设,其中物茂光伏电站是当时亚洲单体最大的山地光伏项目。这一片区的开发充分利用了楚雄州丰富的光照资源和相对平缓的地形条件,成为滇中光伏产业带的重要组成部分。

总体而言,云南光伏项目的地区分布已形成了滇西(大理、保山、临沧)、滇南(红河、文山、普洱)、滇中(楚雄、昆明)和滇东(曲靖)四大板块协同发展的格局。这种格局既遵循了资源禀赋原则,也兼顾了区域协调发展需求,为云南省光伏产业的持续健康发展奠定了空间基础。

规模扩张

背后的挑战与机遇

在快速发展的同时,云南光伏产业也面临着日益突出的土地资源约束。

由于云南省地形复杂,山地多、平地少,集中连片的土地资源越来越少,导致光伏项目不得不回到小规模开发时代。数据显示,云南光伏项目的单体规模相对偏小,大部分项目在50~100MW之间,100MW以上的项目相对较少。这种小规模、分散化的开发模式虽然适应了云南的地理条件,但也增加了开发成本和管理难度,不利于规模效益的发挥。

电网消纳和调峰能力不足是云南光伏产业面临的另一大挑战。截至2024年底,云南新能源装机已突破5400万千瓦,但调峰能力的短板使得全年电力短缺与时段性消纳困难的问题并存。

此外,生态环境保护与光伏开发之间的协调也是需要重视的问题。云南作为生物多样性丰富的地区,光伏项目开发必须兼顾生态保护要求。如何在新能源开发与生态保护之间寻求平衡,也是项目审批需要重点考虑的因素。

为促进光伏产业高质量发展,云南省出台了《关于促进光伏发电与光伏制造融合发展的政策措施》,明确支持光伏制造企业参与项目开发,推动"制造+开发"一体化发展。

在技术发展方面,云南光伏产业将向智能化、多元化方向迈进。随着5G、人工智能等技术的广泛应用,光伏电站的智能化水平将不断提高,如云南能投新能源远程集控中心通过大数据分析实现对370万千瓦新能源装机的精准管理。同时,"光伏+"多元化应用将得到推广,药光互补、农光互补等模式将进一步成熟,既提高了土地利用效率,也增加了项目收益来源。曲靖的"风光火储"一体化项目和安宁的压缩空气储能项目则探索了新能源与传统能源协同发展的新路径,为解决光伏消纳问题提供了技术方案。

总体而言,云南省光伏产业正处于从规模扩张向高质量发展转型的关键时期,未来的光伏项目指标分配不仅要关注数量增长,更要注重结构优化和效益提升,真正实现绿色能源的高质量发展。

█各批次项目列表如下:

索比光伏网 https://news.solarbe.com/202508/25/50006907.html