1.新技术催生新产能,提效降本初衷不改

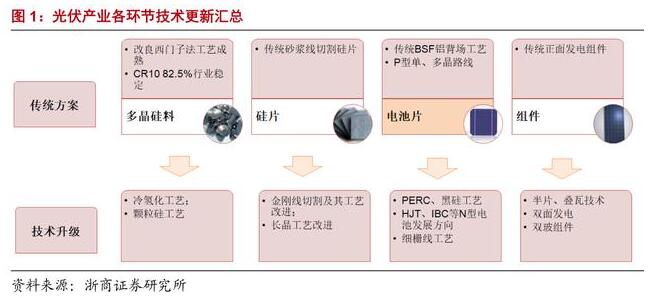

近年来,光伏产业化技术发展迅速,各个环节均有技术更新。例如,多晶硅料环节冷氢化技术通过循环利用副产品制造生产原料,大幅降低工艺能耗及成本;硅片环节金刚线切割替代砂浆线,降低单片成本的同时提升产能;电池片环节PERC技术降低光电损失,细栅线提升电池片有效受光面积,提升电池片发电效率;组件环节半片技术减少遮挡电量损失,双面技术利用光伏组件背面发电,提升光伏电站发电收益。此外,诸如多晶硅的颗粒硅技术,电池片的HJT、IBC、黑硅等技术或工艺,均在不断更新现有产线的生产工艺。光伏产业的技术革新正处于前所未有的高速发展阶段。

新技术、新工艺带来的是更低的产能建设成本、更高的生产效率、更优的产品性能。我们观察光伏产业终端产品光伏组件的价格,由2015年初的3.85元/W到2018年底的1.51美元/W,前后价格降幅超过60%:光伏组件的价格之所以能够拥有如此降幅,产业化新技术带来的降本增效功不可没。由于市场需求提升,价格持续下行,新技术、新工艺的不断积累,光伏产业在过去十数年中历经多轮产业链各个环节的产能扩张,我们认为,这其中产业技术升级起到了重要的催化作用。

2.电池片产能扩张正当时,拉动设备市场需求超百亿

随着光伏系统建设成本的逐步降低,终端光伏市场新增装机规模不断提升,带来对电池片产能的扩大需求。我们参考PVInfolink数据对全球光伏电池片产能增长的情况进行统计和预估,预计2019-2020年全球光伏电池产能将分别达到175GW、187GW,较上一年分别提升10.76%、6.86%。

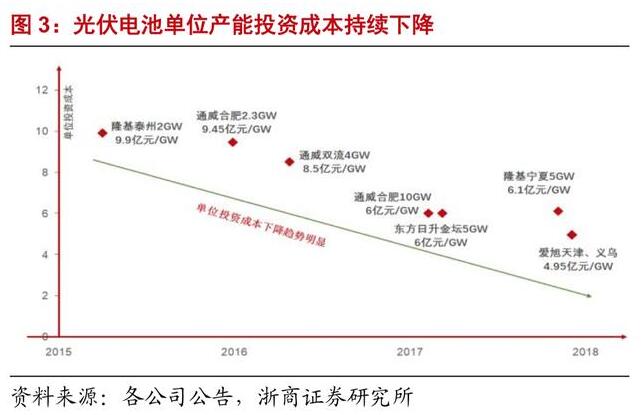

另一方面,从单位产能的投资成本来看,我们统计了国内部分电池片生产厂商的扩产信息,可以发现近年来光伏电池单位产能的投资成本下降趋势显著,当前已降至每GW产能投资金额4.95亿元,其中设备投资占到总投资的70%-80%,约为3.5-4亿元/GW。产能成本的降低带来产品价格竞争力的提升,早期高成本产能如缺乏升级改造,则将面临部分产能退出的情况。

我们对单位产能投资的建设成本进行拆分。由于近两年扩建的产能以单晶和PERC电池片为主,包括对既有单、多晶产能的PERC化改造,我们将设备市场空间分为涉及PERC新增工序的设备以及传统工序设备,其中PERC新增工序设备和传统工序设备中的丝网印刷设备占单位新建产能投资额的比重较大,分别达到0.84亿元/GW和0.58亿元/GW,国内设备供应商中包含多家上市公司,如:捷佳伟创、帝尔激光、迈为股份等,相关投资机会值得关注。

再看相关市场空间的情况。根据PVInfolink对全球电池片产能增长的预测及我们的统计分析,我们预计:2018-2020年全球晶硅电池产能增加分别为26.6GW、28.4GW和13.2GW;2018-2020年全球PERC电池产能增加分别为39.8GW、50.9GW和26.1GW(注:PERC产能增加包括新建PERC产能和原产能升级PERC两种情况,故产能增长较快)。我们测算,上述产能增加与升级将对应2018年、2019年光伏电池制造设备市场空间121亿元、129亿元,拉动设备需求空间超百亿。

二.全球电池PERC化进程开启,拉动设备市场需求超百亿

1.Perc技术显著提升光伏电池转换效率

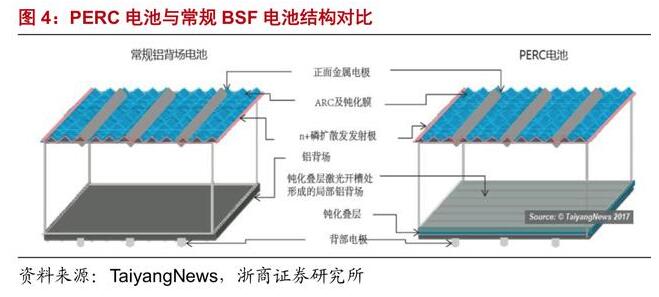

PERC(PassivatedEmitterandRearCell)电池,全称为“发射极和背面钝化电池”,是从常规铝背场电池(BSF)结构自然衍生而来。常规BSF电池由于背表面的金属铝膜层中的复合速度无法降至200cm/s以下,致使到达铝背层的红外辐射光只有60-70%能被反射,产生较多光电损失,因此在光电转换效率方面具有先天的局限性;而PERC技术通过在电池背面附上介质钝化层,可以较大程度减少这种光电损失,从而提升光伏电池1%左右的光电转换效率。

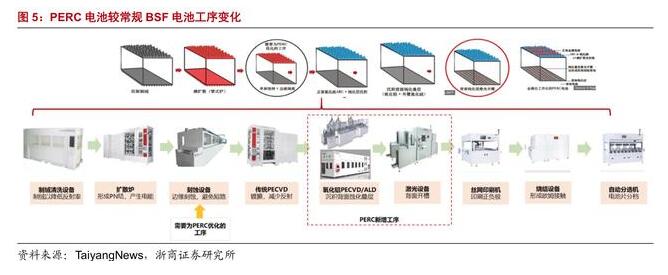

相比常规BSF电池的工艺流程,PERC电池的工艺流程新增了两道重要工序:1)背面钝化层沉积,2)背面开槽。如上文所述,背面钝化层沉积工序主要通过沉积方式在电池背面形成介质钝化层,并加覆一层保护膜,两者形成层叠以减少电池背面的光电损失;背面开槽工序则主要对上述钝化层叠进行开槽,除去背面钝化层叠的5-10%,以建立电池硅基与金属铝的接触通道。此外,对于采用激光边缘隔离处理工艺的生产线,需要增加一个化学湿式工作台进行背面抛光,但由于该激光边缘隔离处理工艺应用较少,且优化该工序不涉及设备新增,故在此不作赘述。

下面介绍一下背面钝化工艺、背面开槽工艺的主流设备和技术:

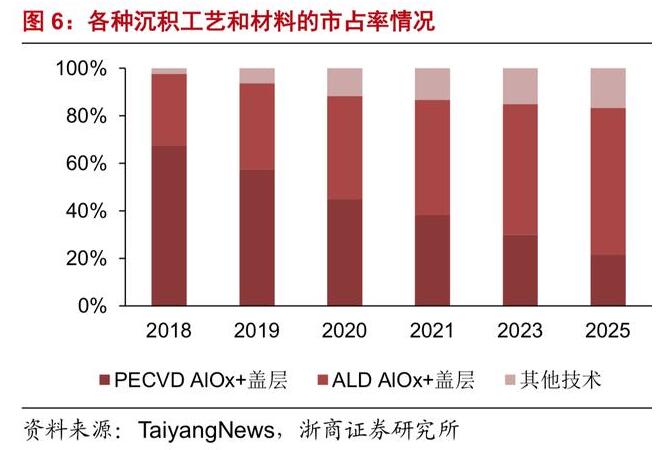

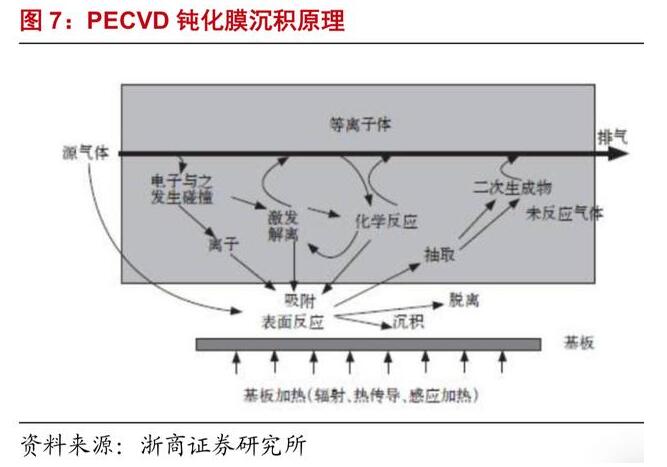

1)背面钝化设备:背面钝化设备是实现PERC工艺的主设备,其技术方案主要有PECVD(等离子体增强化学气相沉积)、ALD(原子层沉积)两种,其他技术方案如APCVD、溅射法(Sputtering)等则应用较少。PECVD的优势在于能够将钝化层和保护膜在同一系统中进行沉积,且沉积速率更高,成本和单位时间产量均具有优势;ALD则形成沉积膜的性能更优,同时前驱体消耗量更低。目前应用PECVD技术的厂家更多,约占全部厂家的67.5%,未来随着ALD技术的进一步成熟,其性能优势将逐步显现,渗透率也将逐步提升。

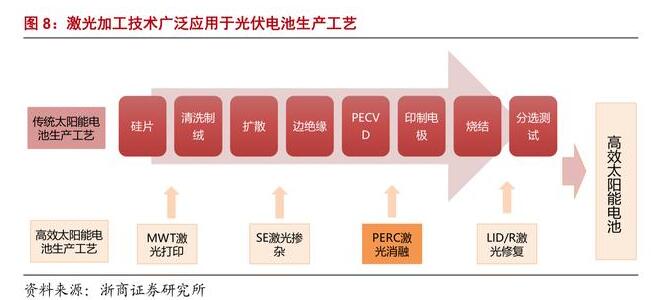

2)激光消融设备:在光伏电池的生产过程中,激光加工技术广泛应用于消融、切割、刻边、掺杂、打孔等工艺,PERC电池生产工艺中则利用激光消融技术进行对背面钝化层叠的图形化开槽,可以确保PERC电池工艺的高品质和效率,核心设备为激光消融设备。

PERC技术对光伏电池转换效率提升显著。据《中国光伏产业发展路线图》统计和预测:2018年我国BSF-P型单晶、PERC-P型单晶电池的平均效率分别为20.6%、21.8%,P型单晶电池应用PERC效率提升约为1.2%;2018年我国BSF多晶黑硅、PERC多晶黑硅电池的平均效率分别为19.2%、20.3%,多晶黑硅电池应用PERC效率提升约为1.1%。未来,我国P型单晶电池将全面应用PERC技术,至2025年平均效率预计达到23.0%,相应2025年我国PERC多晶黑硅电池的平均效率则预计达到21.6%。以上数据均为《中国光伏产业发展路线图》对市场平均水平的统计和预测,龙头企业的电池转换效率领先行业水平,例如:隆基股份已于2019年1月16日率先达到单晶电池24.06%的光电转换效率,创造了量产光伏电池效率的新纪录。

2.PERC高效电池经济性显著,市场渗透率预计快速提升

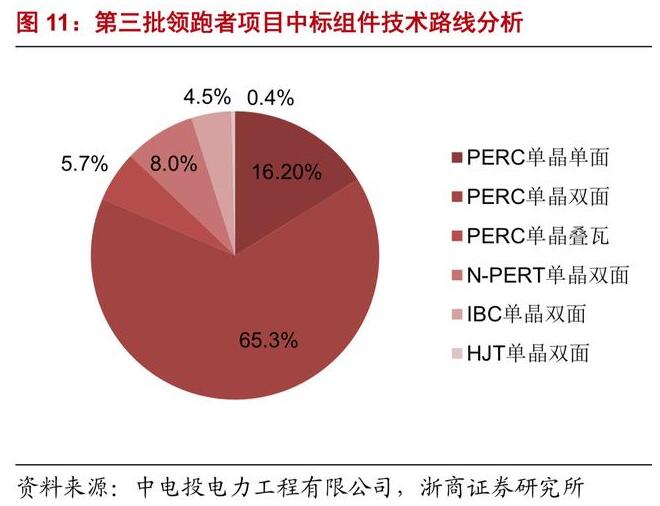

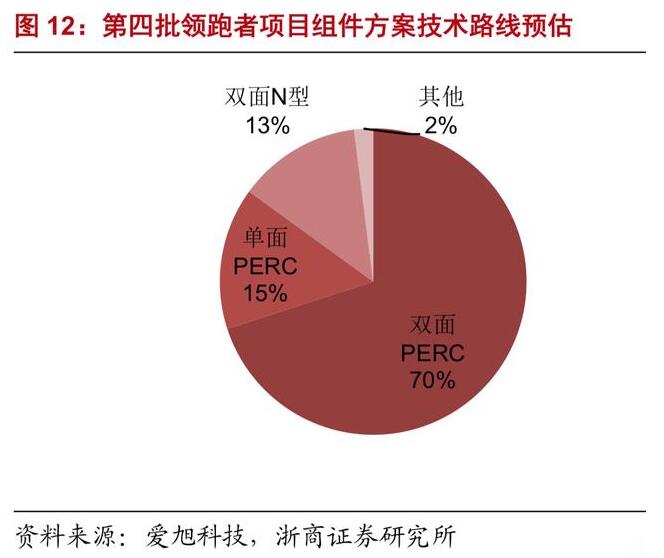

PERC高效组件占据领跑者项目主流地位,为目前国内光伏市场标杆。据中电投电力工程有限公司统计数据,在已经实施的第三批领跑者项目中,PERC高效组件的应用占比达到87.15%;而根据广东爱旭科技的估计,第四批领跑者项目中PERC高效组件的应用占比将达到85%,维持较高的渗透率水平。

在实际应用中,PERC高效组件能够为光伏项目带来更高的投资收益,具有明显的经济性优势。据隆基股份项目测算,将275Wp多晶组件和315Wp单晶PERC组件进行项目经济性对比,315Wp单晶PERC组件的项目全投资收益率达到17.88%,显著高于275Wp多晶组件的项目收益率17.11%,收益率提升主要来源于高转换效率、低衰减带来的全周期发电量提升。

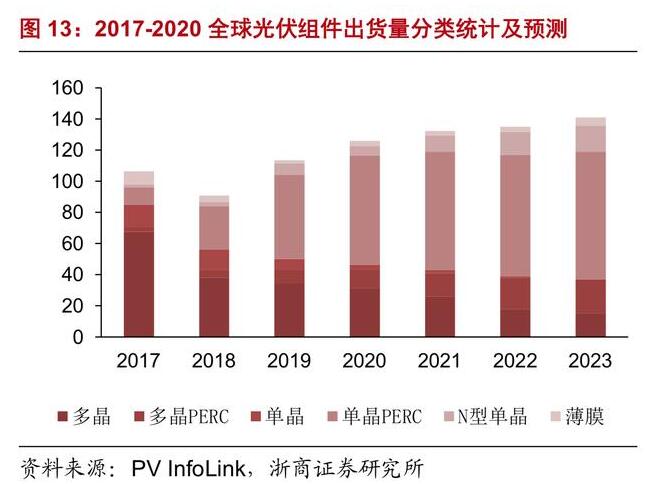

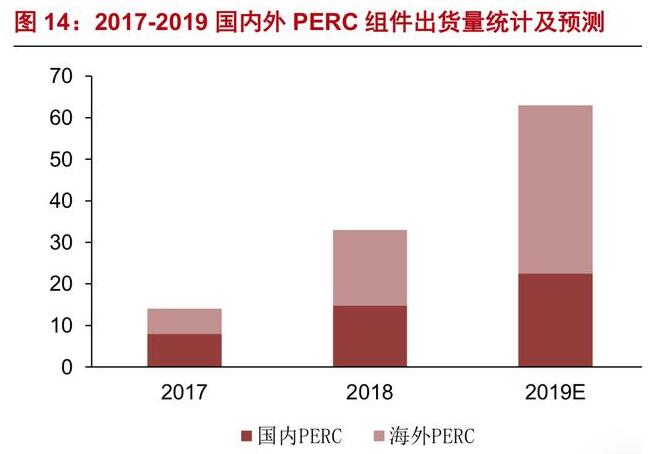

从全球市场来看,据PVInfolink统计及预测数据,2017-2023年全球光伏组件出货量中,PERC组件的占比将持续提升,从2017年的13%上升到2023年的74%,其中2019年全球PERC组件出货量占比约为56%。我们根据中国光伏行业协会数据进行预估,2019年国内PERC组件出货量约为22.5GW,占到全球PERC组件出货量约31.75%,同比增长34.89%;2019年海外PERC组件出货量约为40.5GW,同比增长约123%,需求增长迅速。据我们向多家组件厂商调研了解,目前海外客户订单多以PERC为主,全球组件PERC化趋势不断凸显。

3.PERC产能加速提升,2019年对应设备市场增速超30%

在全球光伏组件PERC化趋势推动下,电池厂商纷纷布局PERC电池产能,包括原有产能的PERC化升级和新增PERC产能。我们统计国内13家主要电池生产厂商的产能情况,截至2018年底13家企业PERC电池产能合计约为41.4GW/年,较2017年PERC产能提升26.1GW/年;2019年上述13家企业的PERC产能将继续提升至71.2GW/年,新增PERC产能约29.8GW/年。可以看到,2018-2019电池厂商PERC产能提升迅速,由此带动PERC电池生产设备市场需求提升。

我们对全球电池片的产能和PERC渗透率进行估测,预计2018-2020年全球PERC电池片产能分别达到71.8GW、124.7GW、150.8GW。由于当前光伏产业技术更新步伐迅速,落后产能受到新增产能出货量挤压将产生较为迅速的产能更替过程,我们以4年为一个产能周期,预计2019年全球PERC电池产能增长将达到53GW/年,根据PERC工序新增设备当前的单位投资额0.85亿元/GW,预计2019年PERC专用设备的市场空间将达到42.7亿元,同比增长约33%。

三.核心工序丝网印刷设备受益晶硅电池产能提升

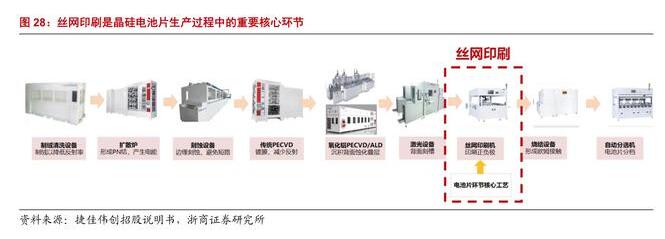

1.丝网印刷工序是晶硅电池片制造过程的管控核心

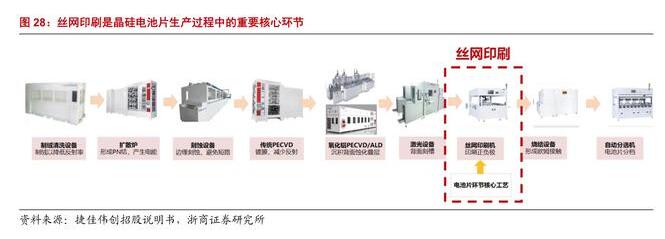

丝网印刷工艺是光伏电池生产过程中的管控核心。光伏电池的生产过程是将硅片制成能够实现“光生伏特”效应的光伏电池,对于下游应用端的产品性能、成本等关键指标影响重大。我们大致将光伏电池片的生产过程分为两个工序环节:1)前序工序,主要为硅片的工艺处理环节;2)后序工序,主要为硅片制成电池片环节,工艺流程包括栅线印刷、烧结和测试分选等,其中栅线印刷的主要工艺处理方法就是丝网印刷。丝网印刷是电池片生产过程中的工艺管控核心,汇集了整个电池片生产线约一半的工艺人员。一般来说,整个电池片生产工艺的提升和验证,都从丝网印刷环节开始,可见丝网印刷工序在电池片生产过程中的重要性。

丝网印刷工艺的核心设备为丝网印刷机,配套设备包括:自动上片机、红外线干燥炉、自动缓存机、自动翻片机、自动冷却机等。

丝网印刷设备的竞争力主要体现在两个方面:印刷质量和印刷速率,具体如下:

1)印刷质量方面:关键在于印刷精度的提升,标志性突破为实现二次印刷。如前文所述,光伏组件的转换效率提升是光伏系统建设成本下降的关键因素。在丝网印刷环节中,所印刷的电极栅线(光辐射面)宽度越细,则硅片接收光辐射的面积就越大,光生电流就越多,电池片的光电转换效率也就越高;同时,为消除栅线变细后带来导通性降低的问题,则需要相应增高电极栅线的高度,从而降低栅线电阻率。传统丝网印刷工艺在印刷栅线高度方面存在局限性,主要受到浆料流变性和丝网网版膜较厚等因素的制约;二次印刷技术则通过在第一层浆料的基础上,在相同位置进行第二次印刷,从而实现栅线高宽比的合理最大化,提升电池片的光电转换效率。二次印刷工艺对印刷精度的要求较高,两次叠印的偏移度需要控制在1μm以内,需要实现硅片和印刷头的精准定位。

除印刷精度外,印刷质量还体现在碎片率、均匀度等指标。印刷碎片率主要指由于硅片厚度差异等原因可能造成印刷压力不稳定,从而造成爆网、硅片碎裂等现象;印刷均匀度主要指栅线印刷的均匀度,与印刷压力、速度等的控制均紧密相关,均匀度高的印刷栅线导通性较好,相应电池转换效率也更高。

2)印刷速率方面:指单位时间内电池印刷出片的速率,高印刷速率能够降低光伏电池产能的单位投资。这里值得一提的是双头双轨丝网印刷设备,该类设备利用诸如“错位布局”、“背靠背”等方式将两条印刷线有机结合,配以双通道丝网印刷机,实现两条印刷线空间布局“合二为一”、生产过程“互不干扰”的效果,双线较单线占地面积无明显增加,极大释放了生产车间的空间面积,降低单位产能的用地成本;同时,两条印刷线的机架和部分电器部件可以共用,能够进一步降低印刷设备的用料成本,是高效集成控制实现生产效率提升的典型体现。

国际上主流的光伏电池丝网印刷设备提供商有AppliedMaterials旗下的Baccini公司、德国ASYS公司和英国DEK公司;国内设备厂商虽然起步较晚,但目前在技术上也不断趋于成熟,主要厂商包括迈为股份、东莞科隆威。经过多年工艺积累和技术追赶,目前国产丝网印刷设备在印刷速率、印刷精度、碎片率等指标方面已经达到甚至超越以Baccini为代表的海外厂商,例如:迈为股份主营产品的印刷速率已能够达到单轨2,750片/小时,双轨5,500片/小时,印刷精度达到±5μm3σ,碎片率小于0.1%;而海外供应商以Baccini为代表,新产品的印刷速率为双轨5,000片/小时,印刷精度达到±6.25μm3σ,碎片率小于0.2%,加之国产丝网印刷设备的价格较国外厂商产品低10-20%,国产丝网印刷设备的竞争力可见一斑。

据2018年上半年数据,国产迈为股份丝网印刷设备在国内增量市场的份额(按订单)已达到90%,基本完成在国内市场的进口替代。目前,迈为等国产厂家正进一步对印度、越南、泰国、马来西亚等新兴光伏市场进行设备出口。

2.2019年丝网印刷设备需求保持旺盛

随着光伏行业电站投资单位成本的不断下降,光伏电站新增装机容量进一步得到释放,向上拉动组件、电池片产能的持续扩张。尤其是近年来,由于硅片、电池工艺的进一步升级带来成本下降和效率提升,单晶电池从中受益更为显著,加之高效组件在光伏电站投资收益方面优势的不断凸显,单晶电池取代多晶电池成为市场主流的趋势越来越明显。

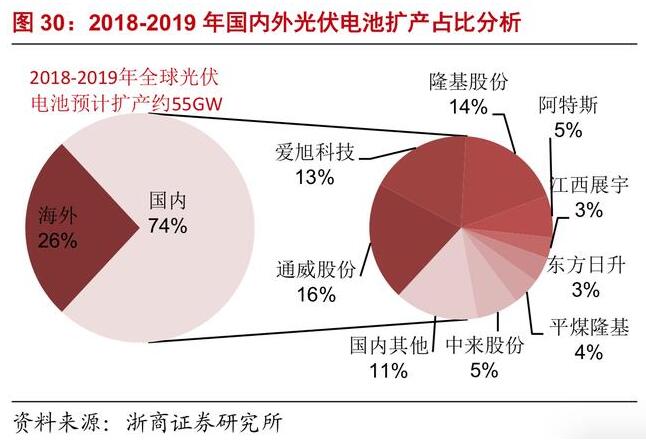

在上述趋势的推动下,光伏电池生产厂商纷纷开始了新一轮产能的迭代更新。特别是国内电池厂商,由于生产技术和成本优势的进一步凸显,全球新增光伏电池产能开始加速向国内集中。我们统计2018-2019年国内主要电池片生产厂商的扩产计划,扩产总量约为34.6GW/年。根据调研情况,我们估计上述扩产产能约占国内扩产总量的85%,2018-2019年国内电池片扩产增量约为41GW/年,约占全球扩产规模的74%。

作为光伏电池制造的核心环节之一,丝网印刷环节的设备需求相应受到拉动。一方面,由于2018-2019年光伏电池产能的新一轮扩张,新建电池产能必然对丝网印刷线产生大量需求;另一方面,考虑到光伏丝网印刷线的平均寿命在5-7年左右,随着光伏行业生产技术的高速发展,部分早年投入生产的丝网印刷线都面临更新换代。据此,我们对丝网印刷设备的市场规模初步进行估计,可以看到2018-2019是光伏电池丝网印刷设备的需求高峰,利好设备供应商业绩的释放。

四.光伏电池技术储备丰富,优质设备公司有望受益下一代技术催化

综上所述,我们认为,光伏产业受市场需求、技术更新等因素的驱动,产业链规模将持续扩张。本轮光伏电池产能扩建,拉动百亿级制造设备市场,包括新技术工艺、传统技术工艺在内的设备厂商均从中获益,相关企业业绩有望大幅增长。在细分领域中,我们优先重点关注PERC工艺新增设备、核心工艺丝网印刷设备的供应商:捷佳伟创、帝尔激光,迈为股份等。

未来,全球光伏产业将持续快速发展,需求增长、技术更新、产能更替上升的过程将持续进行。目前N型电池、准单晶电池等技术已进入小规模量产阶段,而HJT、IBC等下一代电池技术则仍处于产业化技术储备阶段,未来有望成为新的主流。在新的光伏技术产业化周期中,上述国内光伏设备龙头因在技术领域耕耘深厚、厚积薄发,将成为国内光伏产业攻克难关的中坚力量,并有望提前布局、引领变革,充分受益新到来的产业机遇,未来成长性值得长期关注。

索比光伏网 https://news.solarbe.com/201902/11/302584.html