2018年以来,光伏的组件和硅片的价格一路走低,与此同时,光伏的股票也开始跌跌不休,小编和许多朋友也变成的光伏的“价值投资者”(小编翻译:被套牢,手动摊手)。不过市场真的如大家所想的那么差吗?今天小编与大家一起看看2018年的光伏市场前瞻。

01

2018年我国光伏整体装机容量45GW-65GW

根据当前统计,2018年剩余的普通地面电站及少数未在1230并网的领跑者项目,规模在25-30GW;第三批领跑者:山西大同等10个基地为应用领跑基基地,总规模为5GW;山西长治等3个基地为技术领跑基地,总规模为1.5GW;工商业分布式光伏项目:预期超过20GW的规模,自发自用、余电上网项目将超过全额上网项目;户用分布式项目:预期规模在80万套以上,总体市场容量为6GW;扶贫项目:预期扶贫项目会大量增长,规模可能超过10GW(这里排除了许多地区会将没有指标的普通地面电站变更为扶贫项目)仅靠0.5MW以下的村级电站,这一目标的实现也能比较容易的实现。因此整体看来,在政策情况没有变动的情况下,2018年的装机容量虽然会比2017有所下降,但幅度不大。

02

扩产潮下的成本压力

根据公开资料,保利协鑫在今年发布了6万吨的扩产计划,预计到2020年,其拥有的多晶硅产能将达11.5万吨。该扩产计划分三阶段实施,预计首期2万吨多晶硅产能将于2018年第二季度前完成,二期2万吨在2018年底前完成。

隆基股份的单晶硅片产能预计到2017年底将达到15GW,2018年底将达25GW。

中环股份在2017年底单晶硅片的产能有望达到12GW,在2018年底单晶产能将达到23GW。通威太阳能2017年11月18日在成都基地正式启动10GW高效晶硅电池项目,2018年在电池片领域产能将超过10GW,未来3-5年,电池产能规模将超过30GW;在晶硅环节,目前通威的产能是两万吨,到2018年通威的多晶硅产能将达到7-8万吨,预计到2020年,通威在乐山、包头的两个基地多晶硅的产能有望达到各10万吨。

据统计,仅仅单晶环节,就有十多家企业有扩产计划,其合计产能在2017年将达到38GW,相比2016年扩大了一倍以上,2018年全国单晶产能更是有望达到60GW。此外,晶科能源、阿特斯等企业也有扩产计划。在市场竞争渐趋于白热化之时,各大光伏巨头不约而同的疯狂扩产着实让人惊讶,但细思之下却也有迹可循。在疯狂的扩产潮之下,光伏巨头企业将持续扩大优势,抢占市场份额。在此情况下,多晶硅、电池片、组件等环节的利润将会向有技术优势并及时扩产的企业集中,而没有技术优势的企业将会丧失生存空间,渐渐被市场淘汰。一如半导体行业的发展,未来市场会被几个寡头所垄断,而2018、2019将会是极好的整合时机,此外,光伏平价上网的到来会加速这一进程。

03

投资倾向的变化

在发改委价格司更新了2018年的光伏补贴后,可以明确的是2018年是属于自发自用、余电上网的分布式光伏发电项目。全额上网分布式光伏项目在下半年电站成本下降后,可能会有一定的机会。但是现在网传全额上网分布式光伏项目可能会被纳入指标的管理,如果属实,可能也会对全额上网分布式光伏项目带来负面影响。地面电站的最后一次疯狂抢装依然能维持光伏市场上半年的繁荣。

04

地面电站吸引力大降

考虑到领跑者基地所在地的电价均较低,再竞价降低上网电价的情况下,大部分资金成本高的企业都会被“现金奶牛们”用成本挤出竞争。当然,在第三批光伏领跑者优选中已规定:为尽可能防范企业恶意低价竞争,此次新增领跑者基地在竞标过程中明确申报最低电价比次低电价每度电低5分钱以上的,直接判定不得入选。此外领跑者基地的要求会给竞标企业带来更高的挑战:

领跑者项目的要求:

1)应用领跑基地应于2018年3月31日前完成竞争优选,6月30日前全部开工建设,12月31日前全部容量建成并网;

技术领跑基地应于2018年4月30日前完成竞争优选,2019年3月31日前全部开工建设,6月30日前全部容量建成并网。

2)竞标电价以2018年电价为基准。

3)中标企业不建将受惩罚;

05

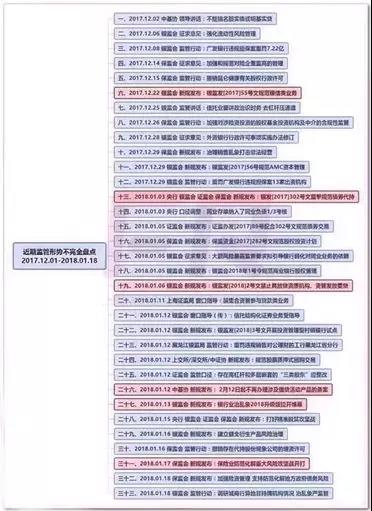

融资通道受阻,影响光伏项目的融资

从2017年12月以来,银监会、保监会、中基协轮流登场发布相关的金融监控政策多达30多条,全社会去杠杆的前提下,光伏项目融资,特别是户用光伏的项目融资难以复制2017年的便利。对光伏的发展有实质性的利空。当然,对于融资来源充足、成本低的企业,是进场收割的极佳机会。

06

土地风险的集中爆发

山东、天津、安徽、浙江在2017年均发生了光伏地面电站因土地合规问题被拆除的问题。在2018年,随着国土局的排查进一步落实,我们预期会有更多的光伏电站暴露出相关问题。部分上市公司有相关的雷区可能会被引爆。

07

分布式光伏售电试点将会开展,探索补贴替代方案

2018年1月3日,国家能源局官网就开展分布式发电市场化交易试点下发了补充通知。通知补充说明省级发展改革委(能源局)会同国家能源局派出监管机构协调省级电力交易中心作为交易平台;此外选择全额就近消纳的项目,如自愿放弃补贴,可不受规模限制。

市场化交易模式:

1.分布式发电项目与电力用户进行电力直接交易的模式。鼓励选择此模式,分布式发电项目单位与电力用户以合同方式约定交易条件,与电网企业一起签订三方供用电合同。在电网企业已经明确自身责任和服务内容的前提下,也可只签订两方电力交易合同,国家能源局派出监管机构在电网企业配合下制订合同示范文本。

2.分布式发电项目单位委托电网企业代售电的模式。由电网企业起草转供电合同文本。

3.电网企业按国家核定的各类发电的标杆上网电价收购并在110千伏及以下的配电网内就近消纳的模式。

08

绿证可能会被强制推广

绿证自2017年开始交易以来,除了刚开始大家凭借着情怀购买,后面仅有少数公司少量购买,交易量低,对于大量待售的绿证杯水车薪。如何保证绿证的交易量和市场活跃度是未来的工作设计重点,目前看来绿证可能有强制推广的需要,但相关的交易机制还需要研究。

09

东部地区限电及接入问题将会浮现

安徽毫州市发改委下发《关于促进全市新能源产业有序发展的通知》。为促进光伏产业持续健康有序发展,防止发生弃光现象,避免各类市场主体投资风险,从2018年1月1日起,全面暂停全市商业光伏发电项目备案,亳州地区电网全面暂停受理商业光伏发电项目。根据全省调峰能力提升和亳州电网外送断面增加情况,适时恢复商业光伏发电项目备案。

事实上,目前并不止安徽亳州面临接入的问题,河北的可再生能源装机比例已经超过河北省发电装机容量的50%,澳大利亚南澳的前车之鉴将会是悬在河北省电网的利剑。当然我国电网的坚韧程度也不是南澳所能比拟的。不过,随着东部光伏电站的逐渐增加,电网稳定和平衡问题,会成为制约光伏能否在东部快速发展的关键。不过值得庆幸的是,在前几年就有如电网公司、清华能源互联网研究院、华北电力大学等这样的机构研究相关的解决技术,未来能源互联网及微网技术可以解决相关的电网稳定和平衡问题。

10

扶贫电站机遇

光伏扶贫电站在指标、电价、资金来源、收益方面都有独特的优势,此外距离实现2020脱贫攻坚战的时间节点越来越近,光伏扶贫在未来2年内依旧有着旺盛的生命力。预期每年10-15GW的扶贫光伏电站市场会接替地面电站的空缺份额。此外,由于较高的补贴和下行的成本,扶贫电站EPC的账面收益会提高。

11

户用市场:蓬勃发展期,但质量问题频发

据《2017中国户用光伏市场调研报告》相关数据,2015年的户用光伏约为2万套,2016年上涨7.3倍,达到14.98万套,2017年预计为50万套。其中浙江、山东、河北新增占比达50%以上,高达一半的比例,其中浙江省新增15万套、山东新增10万套、河北新增近10万套。

预计2018年的户用市场会更加火爆。但是火爆的市场背后是混乱的EPC施工,户用光伏电站有相当一部分浑水摸鱼的劣质EPC,劣质的光伏电站对光伏电站发展的口碑有着极坏的影响,一如早年西藏、青海被帮扶的那些贫困牧民,由于劣质的系统带来的影响至今存在着,至今对光伏产品嗤之以鼻。户用市场急需整顿和规范。因此,我们预期户用市场在未来的品牌效应会逐渐凸显,注重客户体验及建设质量的企业将会脱颖而出。

12

运维及更新市场将会成为市场新的热点

事实上,随着工商业和户用分布式光伏电站的大量建成,日常的运维变成了极大的问题。三晶电气、木联能等企业在考虑共享运维的模式来提供低成本的运维解决方案,目前看来,三晶电气的共享运维模式有其独到的优势,值得各家借鉴。

此外,随着一些地面电站和分布式光伏项目因前期质量问题逐渐的暴露出相关的问题,如何提供合适的电站更换、维护解决方案,给各电站运营公司提出了新的挑战。预期更换市场提前到来,会消化相当一部分的产能。

13

储能调峰、调频将会成为分布式光伏发展的下一个重要部分

相信很多EPC企业都遇到地方要求当地光伏装机总规模不能超过接入变压器的25%。日前,国家电网公司中国电科院新能源研究中心的领导针对该规定表示:该要求来自于已经被废除的旧标准。目前实施的新标准中无对接入容量限制的要求。然而,由于户用光伏的管理权限在地市级,甚至县级,因此对国家电网的新标准理解不到位,所以才继续执行了老标准。

看到这条新闻,光伏行业是欢呼雀跃,因为很多项目都是被电网以这个理由卡住,无法并网。然而小编却是喜忧参半,喜固然是接入更方便了,忧的则是电网稳定的问题。一如前文第八条所说的内容,光伏的高穿透率,对于电网的稳定性是毁灭性的,一味的曲求电网应和光伏的要求是对光伏产业未来发展的透支,当大面积停电事故发生的时候,我们是否只能怪电网的硬件设备不够坚强呢?对于电网的一些政策执行我们认为需要整体的评价,因此,储能技术的调峰、调频会改善新能源特别是大量分布式光伏对电网的冲击。南方电网率先出台了《南方区域电化学储能电站并网运行管理及辅助服务管理实施细则(试行)》,对电池储能电站的运营提出的细则的要求和相应的补贴,算是给沉寂的储能行业提振了一下心情。

结语

2018年的光伏市场在当前的政策下,看起来并没有急剧下滑的风险。但是在上游产业大肆扩展的产能在年中集中释放的时候,或许是一波洗牌的机会。做好准备的企业会有机会兼并做大,长远来看对于产业成本的下降有促进作用,对于产业的长远发展亦是有利的。最后借用一句经典的话概括2018年的光伏市场:这是一个最坏的时代,也是一个最好的时代。

索比光伏网 https://news.solarbe.com/201802/08/283517.html