与其他硅料硅片企业不同,昱辉阳光在第二季度遭遇重大挫折,在各项数据上都有明显的下滑,跑输大势。根据昱辉阳光发布的报告:2016年第二季度,公司实现收入250百万美元,季度环比下降4.1%,同比下降6.8%;二季度毛利率16.5%,低于2016年一季度17.1%;二季度净利润5.5百万美元。二季度组件外部出货量282.4MW;硅片外部出货量423.3MW,较一季度351MW有所增加。报告声称,数据的下滑源于英国的4个项目确认时间拖延,表示这个状况将于下半年有所改善。

上半年经营状况直接体现在企业资产负债率上,昱辉阳光以91.28%居各硅料硅片企业之末,同时,以774.3MW的综合出货量仅次于保利协鑫,取得出货量比拼的次席,其他保利协鑫硅片8880MW,硅料6.39千吨;阳光能源749.7MW,卡姆丹克166.2MW最末。

阳光能源强力转盈,居库存次席

阳光能源上半年公司实现收入17.24亿人民币,同比增长32%;实现毛利1.97亿人民币,同比增长19.5%,毛利率稳定维持于12%。报告期间权益股东应占亏损为4955.7万元,2015年同期为净利1018.9万元,由盈转亏。亏损主要由处置落后产能、出售多晶硅高价库存及汇兑损益导致。出货量方面,上半年光伏产品出货量749.7MW,较去年同期487MW增长约54%。

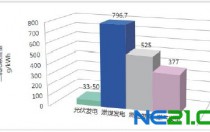

鉴于对于下半年的影响,在库存的对比中,阳光能源以5.2亿元仅次于卡姆丹克,位居第二;其他几家情况如下,卡姆丹克2.83亿元、保利协鑫的10.64亿元、昱辉阳光的10.97亿元以及新能能源的60.56亿元的海量库存,卡姆丹克在下半年将迎来一个较为轻松的开始。

下一页> 余下全文

>

> >

>