但从六月以来,由于单晶需求不振、单晶硅片厂商库存难以清除,使硅片价格出现大幅度的变动。多晶硅片价格仍维持每片0.82美金左右,但单晶硅片则大幅从1.02降至每片0.95美元,使每片单、多晶硅片价格的价差已从18美分缩减至13美分。虽单晶硅片价格大降,但因市场仍未打开、且硅片龙头大厂GCL又计划在明年跨入单晶硅片领域,EnergyTrend认为单晶硅片的价格仍有下降空间,若多晶PERC的效率没有更显著的成长,预期一般单晶电池将会逐渐侵蚀多晶PERC的市场。最近多晶PERC电池与一般单晶电池的价格趋势就出现了交叉,使得组件厂商购买一般单晶电池的价格不仅比买多晶PERC便宜,还能能封出更高瓦数的组件。许多多晶PERC厂已留意到这点,正在寻求干蚀刻等新技术设法让多晶PERC产品维持竞争力。

P-type太阳能电池价格趋势

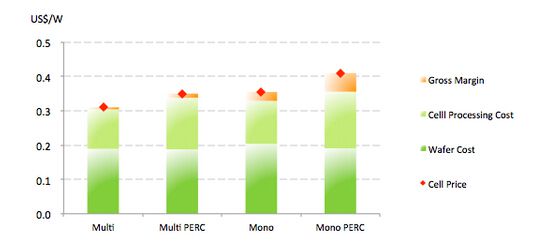

PERC与一般电池的成本价格比较

PERC效率持续提升,将推迟N-type产品迈入主流

PERC已是p-type电池提升效率的主要技术。从效率提升的速度来看,2016年底至2017年初转换效率21%的单晶PERC电池所封成的60片电池300W组件会较为普遍,辅以单晶硅片的面积可能再从目前的M1提升到M2size,300W组件将成为单晶PERC组件的主流,且其电池成本可控制在每瓦0.33美分以下。比起也能封出60-cell300W组件的各种N-type技术,如multi-busbar,smartwire,HIT,IBC等,PERC相对来说仍有很高的成本优势。

除了PERC效率持续提升之外,不少厂商也预估若全球PERC产能扩大后、势必能降低PERC材料成本的价格,每瓦额外需要的4美分制造成本仍有下降空间。然PERC的效率提升造成光衰(LID)上升的问题目前仍难解,除了硅片段对减少硼氧键结的努力外、设备商亦会推出新设备致力于解决光衰问题。LID是否能稳定控制,成为PERC是否能成为电池产线标准配备之一最大的瓶颈。

综合以上,一线厂商在规划产能扩充时,PERC产能将占据一定比例,尤其是大厂的导入,将把2018年时的PERC全球产能推升到电池总产能约30%。EnergyTrend预期在P型电池片因PERC技术仍将在近2~3年持续主宰太阳能市场,PERC的风行也将递延使下一代的N-type技术比重提升的时间,近年无论是IBC或是HIT等高效技术都仅会以1~2产线的形式小幅扩充,恐怕需到PERC效率提升已非常缓慢之后N型电池的高效技术才会日渐风行。

原标题:EnergyTrend:PERC旋风持续燃烧

>

> >

>