珈伟股份募集配套资金合计不超过5.3亿元

12月11日晚间,珈伟股份发布公告称,公司与振发能源、灏轩投资签订了《发行股份及支付现金购买资产协议之补充协议》,拟向振发能源、灏轩投资非公开发行合计约1.16亿股购买华源新能源100%股权,发行价格为13.85元,交易金额为18亿元。同时,珈伟股份向灏轩投资等在内的四名特定投资者非公开发行合计不超过3848万股,募集配套资金合计不超过5.3亿元,用于支付本次交易的现金对价以及支持标的公司光伏电站EPC业务发展。

影响:

收购之后主营业务会增加光伏电站,是公司产业链方面的延伸。如果标的公司的业绩承诺得以实现,EPC和电站运营为将会成为珈伟股份未来主要的业绩来源。珈伟股份与振发能源的合作是一种强强联合,珈伟股份的优势在于其已经形成的光伏全产业链,振发的优势在于其庞大的全国化布局,这也为上市公司进入光伏运营领域提供一种新的模式。

京运通拟定增募资21亿 加码光伏与环保产业

京运通12月2日晚公告称,拟以不低于10.6元/股向不超过10名特定投资者定增不超过2.03亿股,募资不超过21.55亿元,扣除发行费用后投向分布式光伏发电项目、汽车尾气稀土催化剂项目及补充流动资金。公司股票将于12月3日复牌。

公告显示,此次募集资金具体用途为:12.75亿元计划投向嘉兴市三个50MW屋顶分布式光伏发电项目,4.3亿元拟投向年产300万套国V高效净化汽车尾气的稀土催化剂项目,4.5亿元用于补充流动资金。其中,三个分布式光伏发电项目的预计内部收益率分别为9.5%、8.4%、9% ,稀土催化剂项目预计内部收益率为21.29%。

本次非公开发行的发行对象为符合中国证监会规定条件的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者、其他境内法人投资者和自然人等不超过10名特定投资者。

京运通增发投资项目

影响:本次非公开发行完成后,公司总资产和净资产均有所增加,公司的资本实力和抗风险能力将得到进一步增强。产品结构的丰富及产业链的延伸将降低公司的经营风险。提高公司的盈利能力和综合竞争力,对公司的未来可持续发展其有重要意义。

本次非公开发行完成后,公司筹资活动产生的现金流入量将大幅增加;在募集资金开始投入相应项目后,投资活动产生的现金流出量将相应增加;在募集资金投资项目完成后,募集资金投资项目开始正常生产、运营后,公司经营活动产生的现金流量净额将逐步提升。

爱康科技二度定增20亿加速转型

11月30日,爱康科技再次向资本市场抛出一份总额为20亿元的定增预案。

根据定增预案,爱康科技宣布拟向包括控股股东爱康实业在内的十名对象发行1.17亿股,发行价不低于17.19元/股,预计募集资金不超过20亿元,其中6亿元补充流动资金。其余14亿元用于6个共计550MW光伏发电项目。

值得注意的是,本次定增的匆匆抛出距离其前一次的9.6亿元定增完成仅隔3个月。

与9月份完成的10亿元定增一样,在认购对象中同样出现了实际控制人“慷慨”身影。据爱康科技11月30日披露的定向增发预案,公司实际控制人之一江苏爱康实业集团有限公司(简称爱康实业)承诺认购数额不低于本次非公开发行股份总数的10%。

爱康科技增发投资项目

影响:爱康科技认为,这些投资是为了能紧抓“十二五”规划期间光伏电站建设的巨额增量机会,快速增加公司光伏电站持有规模。

林洋电子:新设子公司 定增募资18亿建设光伏发电项目

10月14日,林洋电子发布公告称,为满足业务拓展和战略发展的需求,大力推进、启动分布式光伏电站的建设,公司拟在济南投资1亿元设立全资子公司山东林洋新能源科技有限公司。

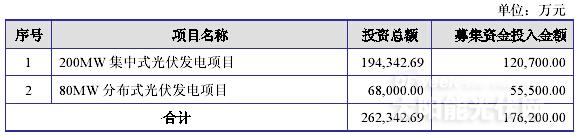

同时,公司拟以不低于24.01元/股的价格,向不超过10名特定对象非公开发行股票数量不超过7,500万股(含7,500万股),本次非公开发行募集资金总额不超过180,000万元,扣除发行费用后的募集资金净额不超过176,200万元,拟投资“200MW集中式太阳能光伏发电目”和“80MW分布式太阳能光伏发电项目”。

林洋电子增发投资项目

影响:本次非公开发行完成后,公司股本将相应增加,光伏电站建设及运营将成为公司业务的重要组成部分;募集资金投资项目的实施,将有效推进公司在新能源领域的布局,大幅提升公司综合竞争力,为公司可持续发展奠定坚实的基础;公司的总资产、净资产规模均将大幅度提升,募集资金投资项目实施后,公司营业收入规模及利润水平也将有所增加。

长城电脑定增方案“见光死”

9月22日,长城电脑发布公告,拟向不超过10名特定投资者发行股份,募集8亿元投资光伏发电站、高性能电源、信息安全领域等项目。在停牌一月有余后,长城电脑当日复牌,却遭遇一度跌停。

长城电脑定增预案显示,公司此次募集资金8亿元投向三个项目,分别为光伏发电站、高性能电源、信息安全领域,剩余资金补充流动性。光伏发电站项目是长城电脑此次募资投向的大头,总投资为5.34亿元,其中建设投资5.04亿元,3亿元以本次募集资金解决。项目将在广东、江西等多地开展蔬菜大棚和屋顶项目的太阳能光伏组件的铺设,通过太阳能发电后并入国家电网获取电费收入。

值得一提的是,长城电脑实际控制人中国电子以其拨入长城电脑的国有资本经营预算尚未转增资本而形成的债权1.65亿元参与认购。扣除中国电子认购部分,公司此次定增拟募集现金不超过6.42亿元,发行价4.93元/股。不过,股东对此并不买账。

长城电脑增发投资项目

影响:有利于实现公司业务战略转型调整,进一步提升公司核心竞争力,有利于公司做大做强,增强抗风险能力,对实现长期可持续发展其有重要的战略意义。

海润光伏

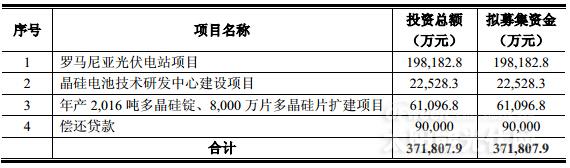

3月26日晚间海润光伏发布公告,再次调整非公开发行预案。调整后的发行预案显示,公司拟以不低于8.06元/股,非公开发行股份数量不超过47200万股(含47200万股)。募集资金总额(含发行费用)为不超过38.02亿元,扣除发行费用后募集资金净额不超过37.18亿元,投资于罗马尼亚光伏电站项目,晶硅电池技术研发中心建设项目,年产2016吨多晶硅锭、8000万片多晶硅片扩建项目,偿还贷款。有效期调整为自公司2014年第四次临时股东大会审议通过之日起12个月。

7月25日海润光伏发布公告称,公司收到中国证监会出具的《关于核准海润光伏科技股份有限公司非公开发行股票的批复》(证监许可[2014]712号),核准公司非公开发行不超过492,768,000股新股,本批复自核准发行之日起6个月内有效。

海润光伏增发投资项目

影响:本次发行完成且募集资金项目投产后,公司将进一步完善其光伏产业链,研发水平将进一步提高,公司的电池组件业务将与光伏电站业务接轨。公司目前的收益主要来源于太阳能电池片及组件的销售收入,本次募集资金项目投产后,光伏电站业务将成为公司重要收入来源之一。公司总资产和净资产将有所增加,资产负债率将有所下降,营运资金更加充足,有利于提高公司的资金实力和偿债能力,降低财务风险,增强经营能力,并加大现金流量。

无视光伏业务亏损 中天科技定增22亿再加码

中天科技2月18晚间发布的定增公告显示,公司拟以不低于10.43元/股的价格非公开发行不超过2.16亿股,募资22.6亿元,用于南通150M瓦屋顶太阳能光伏发电项目、海缆系统工程、新能源研发中心建设、高温超导技术研发以及补充流动资金。

其中,中天科技在光伏项目上投资达13.5亿元,占募资总额的60%。事实上,主营光纤光缆业务的中天科技对光伏新能源行业的偏好由来已久。为丰富产业链结构、培育新的利润增长点,公司自2011年以来进入新能源行业,重点发展分布式光伏发电、太阳能电池背板、锂离子电池等产品。

中天科技增发投资项目

影响:无论是锂电还是光伏,政策利好、行业回暖均增强了其在光伏行业布局的决心。本次非公开发行完成后,募集资金将全部用于本公司主营及相关业务及补充流动资金,有利于优化本公司产品结构、进一步完善产业链及缓解流动资金压力,有利于增强本公司的盈利能力和抗风险能力;就财务方面而言,公司净资产及总资产规模均将有较大幅度的提高,本公司资产负债率将有所下降,整体财务状况将得到进一步优化和改善。

【其他】

中环股份30亿定增落定 加码单晶硅产业化

9月15日,中环股份发布了《非公开发行股票发行情况报告暨上市公告书》,公告书显示,公司将以17.99元/股的价格定向发行1.65亿股,募集资金总额约为29.67亿元。该1.65亿有限售条件的流通股于9月16日在深交所上市。

据悉,去年9月24日,中环股份正式披露了“定增预案”。此公告书的发布,引起了市场的广泛关注。16日,《证券日报》刊文报道此事称,自去年9月开始,中环股份一直着力在C7系统本地化、光伏发电等方面布局,此次“非公开发行股票再融资计划”是其实现公司自主研发的高效硅片产业化,并最终实现“光伏发电成本低至0.4元/度”的关键步骤。如果一切如愿,光伏发电未来将成为中环股份新的业绩增长点。

回天新材定增募资4亿 两高管套现后再认购为哪般?

停牌一个多月之后,回天新材于8月5日晚间披露了定向增发预案拟募资4亿元加码主业。除去两个金融机构产品参与其中之外,回天新材两位之前曾套现的高管同样现身认购。与此同时,回天新材一众高管也终于再度签署《一致行动人》协议,以增强公司控制权。

回天新材公告称,公司拟以每股12.94元的价格,非公开发行不超过3100万股,募集资金总额不超过40114万元,拟用于有机硅建筑胶和聚氨酯胶粘剂建设项目及补充公司主营业务发展所需营运资金。

拟定增募资6亿元 乐凯胶片加码光伏锂电产业

乐凯胶片7月13日晚间发布非公开发行A股股票预案。公司拟定增募资不超6亿元用于高性能锂离子电池PE隔膜产业化建设、太阳能电池背板等5个项目。公司股票将于7月14日开市起复牌。

乐凯胶片从2010年开始不断转型,将主营业务重新定位于影像材料和新型高性能膜材料的制造。公司表示,此次非公开发行是公司推动战略转型的重大举措。高性能锂离子电池隔膜与高性能锂离子电池涂层改性隔膜产品将迅速投入市场,将实现相关产品国产化和系列化的战略布局。太阳能电池背板相关募集资金投资项目投产后,公司太阳能电池背板生产能力将进一步增强,国内市场占有率将进一步提高,进一步巩固乐凯胶片的行业地位。

乐凯胶片此次拟建设太阳能电池背板四期扩产项目8号、14号、15号三条生产线,预计总投资约1.84亿元,年均税前利润为2473万元。项目达产后,将具备年产太阳能电池背板1500万平米生产能力。

隆基股份:19.6亿元定增扩产单晶硅

单晶硅片的制造商隆基股份7月1日公告,公司拟以不低于12.52元/股非公开发行不超过15654.95万股募资不超过19.6亿元,用于投资年产2GW单晶硅棒、切片项目。

此次定增计划由三个独立子项目组成,其中宁夏隆基年产800MW单晶硅棒项目,公司计划总投资55442万元,建设周期为1.5年,预计达产后年平均营业收入58717万元,净利润9531万元;银川隆基年产1.2GW单晶硅棒建设项目:计划总投资64033万元,建设周期为1年,预计达产后年平均营业收入85413万元,净利润13860万元;银川隆基年产2GW切片建设项目,计划总投资80810万元,建设周期为1.5年,达产后年平均营业收入199301万元,净利润27119万元。

此外,公司拟将本次非公开发行募集资金的4亿元用于补充流动资金。通过本次非公开发行募集资金补充流动资金,将满足公司主营业务持续发展的资金需求,并有助于完善公司资产负债结构,增强公司抗风险能力和提升经营效益。

索比光伏网 https://news.solarbe.com/201412/17/63914.html