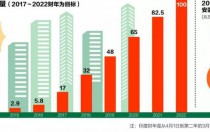

产业链一荣俱荣,在下游厂商嚐得甜头后,今年初开始上游的多晶硅及硅片业者也终于苦尽甘来。EnergyTrend的价格数据库显示,多晶硅及硅片均价在第一季每月都维持正成长,一月多晶硅及多晶硅片均价涨幅都高达7%以上。虽然美国对中国及台湾反倾销、反补贴调查产生的不确定性对不断上涨的现货价格踩了煞车,但由于全球今年整体需求量比起去年仍有成长,厂商看好下半年需求仍将火热,纷纷继续筹备扩产计划。

多晶硅供需失衡问题恐又浮上台面

多晶硅价格在今年有显著回升,带动厂商陆续传出扩增产能的计划。中国主要厂商保利协鑫(GCL)、特变电工(TBEA)、大全新能源(Daqo New Energy)因产能利用率良好,今年在资源丰富、电价又有优势的中国西部掀起了扩产热潮,中国二线多晶硅厂商也开始蠢蠢欲动;日、韩厂商也出现了扩产、或利用去瓶颈化、重启产线等方式,陆续增加多晶硅的生产;台湾多晶硅厂商也因为今年价格转好,预期今年度产出将比去年大幅提升。但整体而言多晶硅目前现货价格仍低于许多厂商的成本,若各厂商都以扩产做为降低成本、增加优势的主要途径,多晶硅市场较为脆弱的供需问题恐怕又将浮上台面。

电池着重效率竞争 产能未大幅扩充

电池片部分,目前台湾三大电池厂产能都超过1.5GW,畅旺的出货带动营收屡屡创高。观察今年台湾电池产出,单晶电池片拥有较高的转换效率、温度系数低等优势,在日渐着重分布式系统的趋势之下,将有望逐渐成为主流商品。台湾主要一线电池厂的扩产皆相当重视单晶产线的规划,今年单晶的出货比重也将有显著上升。台湾厂商从去年开始就已纷纷释出产能扩充计划,而实际扩产动作都要待双反判决确定之后,才能明确公布实际扩张的情况与走向,唯一可以确定的是,由于效率始终是太阳能产业不断追寻的目标,下半年除了产能有所变动之外,转换效率因新工艺、新浆料产品的导入,预期主流效率将由现在的17.4%提升至17.8%~18%的水平。而中国一线垂直整合厂商若有产能扩充计划,多将以并购小厂的形式出现,并不会对实际供需产生太大影响。

>

> >

>