航天机电调研简报:专注电站开发,综合实力凸显

航天机电 600151

研究机构:渤海证券 分析师:伊晓奕

产品结构调整到位未来几年持续高增长

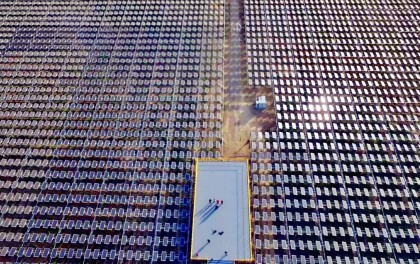

公司近年来一直进行产业调整,光伏业务由全产业链模式调整为专注电站开发,建立了开发-建设-转让的成熟模式,并参股成立上实航天星河能源公司,为电站快速转让提供保障。公司凭借集团资源优势和前期项目积累,在甘肃、宁夏等地区已经建立了较为完善的对接机制,电站开发从前期环评到路条到核准审批都建立了顺畅的沟通渠道,工作效率和成功率大大提升,上半年拿到路条的项目就有459MW。此外公司在分布式光伏领域抢先布局,已经签订了几百兆瓦的合作协议,等待细则明确即快速占领市场。

极强融资能力保障电站BT模式运营

作为光伏电站开发商,公司主要以BT形式参与,比传统的EPC和单纯安装对资金的需求量更大,集团的鼎力支持为公司提供强大经济后盾,今年3月向航天科技财务公司申请5亿元短期贷款,综合利率为基准利率下调5%,5月接受航天技术研究院6亿元长期贷款,利率为标准利率下浮20%,集团提供的低成本贷款极大提升公司电站建设的收益率。此次大股东与国开行签100亿贷款中,50个亿用于公司电站开发建设,意在对市场释放正面信号,强化品牌实力,为电站项目转让提升效率。

新董事必有作为,强化航天系国企优势

上海航天设备制造总厂是公司新材料军品业务的需求商,本次新董事的降临我们认为必然会有所作为,股东大会后很可能进一步明确。未来公司如果注入军品资产很可能在新材料领域,对业绩带来大幅提升。

投资建议

预计公司13-15年的EPS为0.19、0.32、0.49元/股,对应目前股价市盈率为38.89倍,考虑到公司作为电站开发商的资金、渠道和客户优势以及作为上海航天唯一融资平台未来资产整合空间,给予“推荐”评级。

鄂尔多斯:电石和多晶硅拖累,但是预计业绩仍然较稳定

鄂尔多斯 600295

研究机构:浙商证券 分析师:范飞

综合看,公司盈利受到电石和硅铁业务下滑的冲击,同时公司多晶硅难以开工存在较大的损失,另一方面公司氯碱项目投产预计能够冲抵部分不利因素。预计2013-2015年公司EPS为0.74、0.84、0.91元。公司作为国内循环产业链的优势企业,煤-电-电石硅铁综合成本国内最低,另一方面羊绒业务稳定贡献利润,因此维持公司的买入评级。关注周期品价格,以及多晶硅业务的变动。

>

> >

>