特变电工:多晶硅和电站业务均有望超预期

特变电工 600089

研究机构:国信证券 分析师:张

多晶硅三季度价格持续上涨,后期有望回到盈亏线

受益于多晶硅对美韩的双反,国内多晶硅价格自今年三季度以来出现了比较明显的上涨,也一定程度上刺激了多晶硅相关企业盈利能力的复苏,目前根据PVInsights 的报价多晶硅价格已经回升了大概10%左右,而国内多晶硅企业报价也维持在125-135 人民币/kg 的水平,如果报价维持,多晶硅企业的盈利将有极大程度的改善。同时,多晶硅目前是全产业链盈利情况最差的环节,随着下游现金流的改善及国内光伏项目的启动,我们预计多晶硅价格有望继续回暖。

公司多晶硅业务投产,未来成本有望降低

8 月14 日,公司宣告新的多晶硅生产线投产,由于新线边际投资成本下降的影响,其折旧相比老线有了明显的降低,同时,公司目前新线采用的自备电厂电价较低,也能有效降低电耗成本,我们预计新线投产后多晶硅生产成本能够降低到国内企业中较为领先的水平。

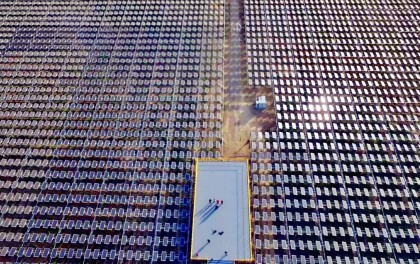

光伏电站受益国内政策,下半年将集中确认

由于国家补贴电价政策规定在2013 年9 月1 日前获得核准,在2014 年1 月1 日之前装机完成的电站项目将仍然享受1 元/度的电价,因此公司之前公告的已经开始建设项目大部分需要在今年年底之前建设完成并并网,这将有可能刺激今年下半年公司电站收入确认超预期。

风险提示

公司多晶硅盈利复苏低于预期,公司电站业务确认低于预期。

维持“推荐”评级由于公司多晶硅产线的投产及近期多晶硅价格的上涨,我们预测公司多晶硅业务下半年的盈利能力将有明显的改善,同时今年公司电站项目将会陆续确认, 我们认为公司经营能力正在逐渐向好,维持公司2013~2015 年的EPS 预测分别为0.49/0.64/0.82 元不变,对应公司PE 分别为20/16/12 倍,仍然处于较低的位置,我们以2013 年给予25 倍PE 计算公司合理估值为12.50 元,维持公司“推荐”评级。

通威股份:水产料逆势增长,业绩增速符合预期

通威股份 600438

研究机构:申银万国证券 分析师:赵金厚,宫衍海

公司公布2013年中报业绩,基本符合预期。公司2013年半年度实现营业收入58.26亿元,同比增长6.29%;实现净利润4325.68万元,同比增长97.45%;实现EPS0.06元,基本符合我们此前0.057元的预测。公司同时预测,三季报归属于上市公司股东的净利润将同比增长50%-100%。

饲料销量逆势增长,盈利能力改善。上半年,公司根据“水产料重点发展,猪料优先发展,禽料选择性发展”的方针,继续强化营销突破,提高服务水平,全面提升公司的整合营销竞争能力。报告期内,公司饲料总销量157.9万吨,同比增长0.79%;其中,水产饲料在行业景气度下滑的情况下,实现销量82.74万吨,同比增长7.30%;畜禽饲料销售73.20万吨,同比下降5.66%,其中猪饲料销量同比增长14.56%,禽料下滑接近20%。此外,公司经营重心回归饲料业务后,经营效率不断提升,管理精细化促进成本降低。报告期内,公司饲料业务毛利率同比上升0.95个百分点。

食品加工业务盈利显著改善。由于广告费用高,销售渠道不畅,2012年,公司食品加工业务亏损1.18亿元,主要亏损点来自于春源食品,新太丰公司,海南分公司,新津公司。今年上半年,随着新管理班子陆续到位,食品加工业务营销渠道快速拓展,品牌力得以强化,食品加工业务开始出现好转迹象:报告期内,公司食品加工业务实现收入4.39亿元,同比增长3.01%;毛利率4.3%,同比上升4.07个百分点。我们估计净利润比去年同期减亏600万元。

水产饲料三季度销量保持正增长,盈利能力持续上升。三季度,华中、华东天气干燥炎热,较适合水产养殖。预计公司三季度公司饲料销量增速有望超过二季度。此外,通过经营效率提升,公司水产料盈利能力有望持续提升。

维持“增持”评级。假设公司2013-2015年饲料销量分别为320/410/527万吨,预计公司2013-2015年收入分别为148/170/203亿元,净利润分别为1.81/2.43/2.99亿元,EPS分别为0.22/0.30/0.37元。维持“增持”评级。

下一页> 余下全文

>

> >

>