对多数全球太阳光电制造厂商而言,2011年是倍极艰辛的一年,而2012年对于太阳光电产业,仍充满高度挑战,考验业者的经营智慧。

景气寒流自2011年初即垄罩着产业,部分指标性欧美知名业者选择退出市场,德国首家太阳能上市公司Solon AG即于去年底宣布破产。今年欧洲第二大石油公司BP英国石油决定关闭旗下BPSolar,在深耕产业40年后全面退出;SCHOTT Solar CEO日前宣布中止生产太阳能电池业务,全面转为外购。至于曾被看好但成本竞争力和技术成熟度均待加强的新技术业者,如拥有铜铟镓硒(CIGS)特殊技术,并曾接受美国政府7,500万美元贷款挹注的Solyndra,以及具有String Ribbon矽晶片技术的Evergreen Solar,也步向破产一途。

所幸去年12月底至今,台湾太阳能产业受惠于中美双反议题,在欧美中日等地业者的转单效应下涌现急单。这一波急单潮使得产业景气迅速回暖,让台湾太阳能产业在2012年有好的开始。

放眼全球最大的太阳光电市场--欧洲,德国与意大利政府刚公布今年FiT补贴政策,若目前公布的内容正式生效,势必对产业造成负面冲击。在欧债危机的严峻威胁下,各国政府必须撙节公共支出的方式作出因应,以解决经济危机为优先考量,因此趸购电价势必持续缩减,甚至设法对每年FiT补助装置量能「宏观调控」。以德国为例,政府即希望将每年太阳能系统新增安装量控制在2?3.5GW之间(2011年新增安装量为7.5GW)。从巨观的产业观察角度,后FiT补贴政策时代已然来临。

厂商乐观扩产太阳能市场供过于求

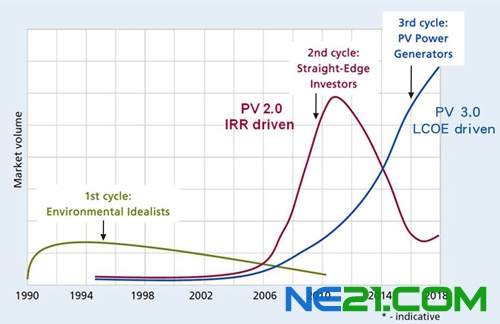

回顾太阳光电的产业发展,在2004年德国政府率先提出极具吸引性的趸购费率制度,鼓励设置太阳光电系统,其他欧洲各国如西班牙、意大利、捷克等随后群起效尤,EuPD Research将此阶段定义为PV 2.0;在2008下半年金融海啸来临前的数年,各国优渥的趸购费率制度使得太阳能系统投资报酬率相当可观,让产业链上下游环节均能享有丰厚的获利,创造出太阳能产业荣景,PV 2.0达到阶段高峰。当时台股中太阳能族群的股价屡创新高。

之后虽遭逢金融海啸,但2009下半年开始旋即复苏,再创2010年的另一波PV 2.0高潮。当时市场环境下,无论一线业者或是二、三线厂商雨露均沾,商机大好。全球太阳能总装置量从2008年的6GW,高速成长到2010年的15GW,短短3年内的成长超过一倍,导致市场对太阳能产业过度乐观预估,并引发全球上中游太阳能厂大举疯狂扩产,连最资本密集且向来保守的多晶矽厂,都加入扩产阵营,期以产能规模抢占未来市场大饼。

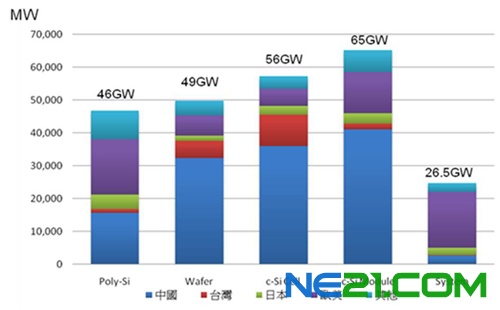

各大研调机构指出,从上游的多晶矽/晶圆(Wafer),到中游的电池制造(Cell)/模组(Module),各阶段的全球加总年产能约为50GW,而2011年全球太阳能系统装置量仅为26.5GW,明显跟不上业者的扩产速度。2011年太阳能产品陷入削价竞争的惨烈遭遇,正肇因于扩产竞赛引起的产能过剩(图1)。

|

| 图1 2011年全球结晶矽太阳能上下游产业链产能 |

PV 2.0的最大驱动因素即为投资报酬率(IRR),以优渥的IRR吸引资金投入。然而去年开始,即便多数太阳光电业者以低于成本的价格流血抢市,在前述的负面因素(FiT调降、供需失调、欧债危机等)作用下,仍无法让市场健全发展。根据EuPD Research观察,以IRR为驱动因子的PV 2.0产业模型,未来将持续衰退;加上今年欧洲多国政府的补贴政策将持续紧缩,势必冲击欧洲市场,使今年全球太阳能系统安装量可能较去年下修。在供过于求的景况下,汰弱换强的产业整合为大势所趋;具有未来性差异化的市场策略思维,是太阳能制造商的胜出关键,部分业者已着手不同的对应策略来因应变局。

回归基本思维能源业导向PV 3.0模式

新一波的PV产业型态,将以能源均化成本(Levelized Cost of Energy, LCOE)为导向,可称为PV 3.0。换言之,业者期盼从现行环境找出路,必须思考从出海口回溯与本业产生连结,也就是从终端市场的需求着手策略规画,在全球化竞争中寻求蓝海。

PV 3.0的核心思维是将太阳光电视为众多电力产生技术之一,而非需要政府资助的高价再生能源。以产生每度电所需成本(前述的LCOE)作为比较基准,太阳光电必须与石化能源发电、其他再生能源和核电等各项技术,做经济性地评比;因应尖峰时段的发电方式中,燃气方式的LCOE即高于太阳光电。太阳光电适切对应日间的用电尖峰时段可分散设置并就近使用,大幅降低建置输配电网路的成本,与核电相较,不具潜在核灾风险,没有核废料处理和核电厂除役等各项隐藏性成本。因此在PV 3.0的架构下,太阳光电回归能源业的思维,不仅止于环保诉求,在经济性上也必须追求LCOE的竞争力(图2)。

|

| 图2 太阳能产业模型演进 |

转向弹性结盟台厂采取虚拟整合模式

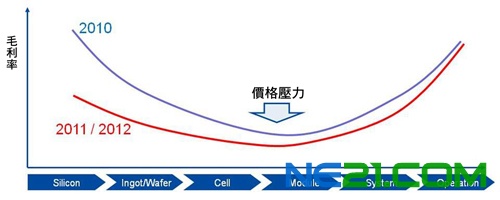

宏碁创办人施振荣在1992年提出的「微笑曲线」理论,在太阳光电产业也同样适用。太阳能产业的「微笑曲线」,横轴从最上游的多晶矽、矽晶圆、电池和模组到最下游的系统和运营维护,搭配纵轴用上中下游业者平均毛利率所画出来的曲线图(图3)。

|

| 图3 太阳能上下游产业链毛利率微笑曲线 |

先观察微笑曲线的左半部,上游多晶矽几大巨头的产能计画,至2013年德国Wacker、美国Hemlock、中国GCL及韩国OCI四大多晶矽业者的产能均将达到5万吨以上,产量趋向集中化,且强者愈强。EuPD Research预测,未来数年内的多晶矽市场仍由四大巨头保持技术、成本和产量的优势领先,在多晶矽均价30美元左右的市况中仍能获利;GCL和OCI在订价与策略结盟上更有积极作为。

由于多晶矽建厂时间较长,加上量产规模高度影响成本竞争力,因此对于中下游的业者,目前较务实的做法是直接与行业巨头结盟,借此取得具价格竞争力的料源。

例如太极能源、华立与保利协鑫于去年10月签订合作意向书,借以扩大三方在料源优先采购、代工合作及模组买卖的业务合作。鸿海转投资太阳能电池厂富昱能源,也选定与保利协鑫及阜宁县政府三方合作,该案已正式签约完成。

相对于对岸业者投注巨资打造一条龙式的垂直整合,台厂以虚拟整合(Virtual Integration)与上下游价值链相互合作,除能提供如同传统垂直整合下紧密联系供应链的优势外,也推动价值链的各企业专注于核心竞争力,进而产生整体优势。再者,倘若在上游材料价格有所波动,中游的晶片、电池或模组业者可以适时弹性地调整订单策略,拉高代工(OEM)模式的比重,规避市场价格波动风险。以虚拟整合代工取代自有整合或合资建厂,与上下游伙伴弹性结盟,无须举资扩充,确实为现今产业环境中较为灵活务实的策略。

提升转换效率强化LCOE竞争体质

提升太阳能电池的转换效率,不仅能提升每瓦售价,且高效率电池仍获市场青睐,较不会有库存累积;若能同时控制成本,必能对产品毛利率有所助益。高效率的太阳能模组,也有助于降低系统端的土地或屋顶使用面积、安装人力、支架等各项成本。由于欧美日诸国在太阳能领域耕耘数十年,掌握高效率的研发技术,因此两岸电池业者在进阶高效率研发技术时,与先进技术研究单位、设备厂商、材料供应商乃至于生产厂商进行策略结盟,透过技术转移或共同开发,快速提升自身的技术实力。

综观下一波主流的高效率电池技术,包含背接触电极(Interdigitated Back Contact, IBC)、选择性射极(Selective Emitter, SE)、MWT(metal Wrap Through Back-Contact)、PERL(Passivated Emitter and Rear )等,均有策略结盟的事例。在重要的导电浆新品导入,电池厂商也与材料大厂合力开发验证(表1)。

由于高效率新技术的制程步骤较复杂,日后是否能跃为主流市场技术,观察重点应放在量产良率和成本的有效控制。能降低整体系统LCOE的条件下,厂商本身也希望兼顾获利。

扩大产品出海口系统厂须因地制宜

再将目光聚焦于微笑曲线的右端--终端系统。太阳能制造业者若能在系统出海口布局,不仅享有较高的终端市场毛利,也可去化本身产能。由于太阳能系统市场位置绝大多数位于海外;预估台湾2012年新增系统安装量为100MW,对制造商而言出海口极其有限。业者欲前往海外进行系统布局,必须解读出各国太阳能市场特性,因应各国政策所引领的市场动向,才能因地制宜,选择出适宜的在地策略伙伴,共同努力经营当地市场。

根据系统应用,可将主流太阳能系统市场区隔出三大区块,第一是小型住宅屋顶型市场(<10kW);其次为中型工商业屋顶型市场(数十至数百kW);第三系大型电站市场(>1MW)。这三大区块有各自的市场型态、产品规格要求和客户诉求,因此业者布局时须先评估自身产品竞争力是否符合区块要求,同时考量地区特性,做出精准定位及布局。

以欧美地区小型住宅屋顶型市场为例,由于屋顶面积有限,较适于高效率的模组产品。根据EuPD Research的行为调查,此区块的消费者较具品牌意识,低价格并非绝对的购买要因,消费者也重视口碑、品质与售后服务之便利性。由于部分地区住宅太阳能市场已达市电同价(Grid Parity),或者相当趋近于市电同价,此一市场区块较不受各国政府削减趸购费率的影响,未来数年市场规模可望稳定成长。国内业者若欲经营此一区块,除选择各地适合的海外通路伙伴,品牌行销的资源投入,售后维修后勤系统的建立同样不可或缺,才能赢得消费者的长期信赖。

日前友达太阳能宣布获得BenQ品牌授权,未来以BenQ Solar品牌抢攻全球市场。友达高层指出,此品牌策略锁定商用型及住宅型市场发展。欧洲、美国、日本等先进国家的住宅屋顶型市场需求与规模将稳定成长,为掌握此一市场趋势,明基友达集团将藉由BenQ的品牌资产及既有全球行销服务资源平台,为BenQ Solar品牌拓展业务,并取得客户信赖。友达的高效率太阳能模组,也正切中此一区块的产品规格要求。

然而,台湾高科技业一路走来,拥有国际性品牌资产的企业不多,因此国内其他业者欲仿效友达品牌布局,以既有知名品牌发挥行销综效,实行上难度很高。

大型电站系统商业模式迥异

至于大型电站系统的商业操作模式,则迥异于其他区块。去年巴菲特出手收购Topaz和Agua Caliente两家太阳能电厂,而Google与私募基金KKR合作投资加州太阳能电厂,都是以丰沛资金长期投资太阳能光电系统,换取远优于定存利率的稳定报酬(> 8%)。然而,1MW的电站系统成本约需新台币八千万元,换言之,即使取得80%的银行贷款,投资50MW的电站也须自备新台币八亿元的资金,并不适合制造业者以自有资金长期投资,等待7年、10年回收成本。若以单纯产品买卖方式,因市况为买方市场,制造业者必须低价输出,或以较长的收款日期来争取大型订单,无助于提升毛利,也并未真正将触角延伸至下游。

目前新兴的商业模式是制造业者(或以子公司名义)参与电站投资,并使用自家产品,去化部分产能,由于省去中间商利润,通常价格较高;当电站建成之后,取得1年期左右的发电数据证明,并经过技术专家公证背书,将电站转售给有兴趣的投资买家(如前述的巴菲特或Google及其他大型私募基金);这样的操作方式可使制造业者在电站再筹资金(Refinance)后,短期内收回投入资金,倘若电站建设品质与运作情况良好,具有投资价值,电站能以更高价格售出,使业者享有相当的利润。

这样的模式若能成功操作,确实能以高毛利短期回收投资。电厂的商业模式繁复,与过去台厂专注的太阳能制造业迥异,牵涉的环节包括土地环评、并网审查、取得售电合约(PPA)、财务融资、施工建造、并网售电和电厂出售再融资等几个过程,而政策、法务、财务、土地工程等规定也息息相关。

业者须了解大型电站市场区块的几项特性,第一,必须取得银行融资支持。除本身财务情形为银行认可,产品通常须银行可承兑的资产(Bankable),而以保险承担(Cover)产品风险,有助于银行融资意愿。

第二,慎选当地系统整合商(System Integrator)策略伙伴,或是工程设计承包(EPC)伙伴,因通常银行也会审视EPC工程团队的实绩,作为融资与否的判断。好的策略伙伴可适切地协助处理当地法令、融资和税务等各项问题,并如期、如质、如预算地完成工程。再来,成本预算控制、发电性能亦为重点,品牌效应非决定因素,其他电站的工程设计承包伙伴(Reference)实绩能加分。最后,拥有管道连结未来买家,工程品质须严加控管。

继2009年底MEMC收购美国知名系统整合公司SunEdison后,近日另一多晶矽巨头保利协鑫,宣布两项重要的下游系统布局;其一,将与美国系统整合公司NRG合资成立Sunora,全力抢进美国太阳能电站工程。保利协鑫之前2010年11月与加州SolarReserve合资,在美国四十个地区开发总计1.1GW太阳能电站工程。其二,美国的美林银行未来提供融资资金给协鑫太阳能,开发超过1GW的美国太阳能电站项目,中国业内人士分析投资额相当于人民币120亿元。2011年10月,保利协鑫宣布将转型为太阳能电站系统集成商,此后便积极布局国内外太阳能电站业务领域。多晶矽巨头以自身既有优势抢攻微笑曲线的另一高附加价值端点。

数年前,台湾华新丽华入主美国Borrego Solar,而有成精密也购入德国品牌Winergy Solar,经营下游系统均成绩亮眼;中国大陆的尚德、LDK、英利和天合光能等在美国也纷纷收购或投资下游系统。此外,值得注意的一项新发展,是大型的能源集团或电气集团,也趁着产业低潮期选择与太阳能公司结盟,逢低进场,向前整合。近期中国大陆最大的海上油气生产商中海油集团与西班牙太阳能厂Isofoton共同合资项目,未来将在各地兴建太阳能发电站。Isofoton持股49%,中海油提供3亿美元的原始资金,Isofoton则提供技术支援。

日本日立(Hitachi)拟携手CIS薄膜技术大厂Solar Frontier共同出资35亿日圆在宫城县兴建10MW太阳能发电厂,预计于明年夏天启用运转,将成为日本国内最大规模的大阳能发电厂;日立计画将太阳能发电厂所产生的电力卖给东北电力(Tohoku-Epco)。

展望太阳能产业未来,以IRR为驱动因子的PV 2.0持续衰退。在供需失调的景况下,产业整并和体质不佳者退出为必然趋势。太阳能业者应思考如何解读全球各地市场,展开市场区隔策略,深化核心竞争力并据此延展策略布局,设法向高价值的微笑曲线端点移动,或是寻找适当伙伴策略结盟。在景气低潮时持盈保泰,迎向下一波的PV3.0产业高峰。

索比光伏网 https://news.solarbe.com/201209/03/248589.html