上海市发展和改革委员会上海市财政局关于开展

分布式光伏“阳光贷”有关工作的通知

沪发改能源[2015]166号

各区县发展改革委、各区县财政局、中投保上海公司、市节能减排中心、市电力公司,各有关银行和企业:

为加快破解当前分布式光伏发展面临的融资难题,率先培育适应新能源发展的金融服务体系,根据《国务院关于促进光伏产业健康发展的指导意见》、《上海市中小企业融资担保专项资金管理暂行办法》等文件,市发展改革委、市财政局组织开展分布式光伏“阳光贷”有关工作,现将有关内容通知如下:

一、基本原则

1、优势互补、融合创新。依托全市中小企业融资担保工作机制,发挥能源、金融行业各自优势,找准利益平衡点和政策结合点,最大程度化解风险、实现互利共赢。

2、政府引导、市场运作。既要突出政府在初期的扶持引导作用,又要充分发挥市场主体和市场机制力量,逐步建立商业化运行的长效机制。

3、先行先试、逐步完善。选择优质项目试点示范,同时以实践摸索经验,推动行业管理、服务体系和金融机制的同步完善和协同发展。

二、贷款条件

1、贷款对象:注册上海的中小企业在本市投资建设的分布式光伏项目(以就近开发利用为主)。

2、贷款期限:分为1年期、3年期和5年期项目贷款,企业可自由选择。

3、贷款额度:单笔贷款金额不超过项目投资的70%,单个公司担保贷款余额累计不超过1500万元。

4、贷款费用:银行贷款利率原则为人民银行基准利率(视项目情况最高浮动不超过15%),担保公司按照1%的年费率收取担保费。

三、运作模式

1、建立公共服务管理平台。在现有中小企业融资担保工作体系基础上,委托市节能减排中心作为第三方行业服务机构,负责搭建“阳光贷”项目管理和检测平台,暂由中投保上海分公司承担具体担保业务,承诺优惠利率的试点银行作为放贷主体。

2、建立分级合作会审协调机制。市节能减排中心、银行和担保公司分别从项目质量、企业个人信用和担保质量等方面进行审核。为简化程序,由市节能减排中心统一受理材料。同时,建立协调机制,对有争议的项目,市节能减排中心可组织会议协调各方意见。

3、建立风险责任分担机制。如发生违约坏账,在银行实施尽职追偿后,由市中小企业融资担保专项资金与银行按90%:10%比例共同承担。其中,专项资金承担部分由市、区两级财政按60%:40%比例分担。

四、跨行业全过程的风险管控措施

1、严格项目准入门槛。贷款企业成立一年以上,项目完成备案。

2、开展项目评估和验收。市节能减排中心组织行业专家对项目进行专业评估,并在项目完工后实施专项验收,项目通过验收后才能拿到尾款。

3、设备抵押和收益权质押。项目须使用质量达标设备抵押担保公司,项目电费、补贴等未来收益权须质押给担保公司,市节能减排中心应配合担保公司落实贷款企业的相关抵质押手续。

贷款企业应在贷款银行开设账户作为接受项目电费、补贴等收益的唯一账户,并由银行对该账户进行全程监管。未经银行和担保公司同意,市电力公司不能将电费和项目补贴打入其他账户。贷款期间质押的电费、补贴等未来收益应直接归还贷款。此外,企业实际控制人还须承诺承担个人无限连带责任。

4、在线电量监测。项目发电数据纳入市节能减排中心分布式光伏在线监测平台,实时监控项目情况,有关情况及时反馈银行和担保公司。

5、跟踪评估报告。市节能减排中心会同银行和担保公司按季度对“阳光贷”进展情况进行统计总结,编制进展报告,报送市发展改革委、市财政局,接受政府和社会的监督。

6、建立信用管理制度。市节能减排中心负责对“阳光贷”项目建立质量和信用档案,对项目实施和还款情况较好的企业,将建立“白名单”,在政策实施中将予以一定倾斜,企业违约和不诚信纪录将纳入全市公共信用平台。

7、控制担保风险。如年担保代偿率超过5%,原则上讲暂停“阳光贷”项目受理,待评估整改相关工作完成后再重新启动(年担保代偿率=年担保代偿额/年度解除担保额)

五、申请流程

1、企业在项目完成备案后,向市节能减排中心提出贷款申请,并提交相关送审材料。

2、市节能减排中心在收到材料10个工作日内组织开展项目踏勘和专业评审,将项目推荐意见及相关材料递交银行和担保公司。

3、银行在收到市节能减排中心推荐意见和项目材料后10个工作日内完成贷款审核工作,并将审核贷款的意见及相关材料递交担保公司。

4、担保公司在收到节能减排中心推荐意见及相关材料后与银行同步开展担保审核工作,并征询区县财政局意见。各区县财政局如有不同意见,应在5个工作日内反馈并说明理由。担保公司在收到银行的审核推荐意见和相关材料后5个工作日内完成担保审核工作,并签订担保合同。

5、银行收到担保合同2个工作日内与贷款企业签订借款合同。

6、银行根据项目进度分期拨付贷款,尾款须项目通过市节能减排中心专项验收并办理设备抵押手续后发放。

该项工作自2015年12月其试行2年,市发展改革委、市财政局可根据实际执行情况对相关工作进行动态调整。

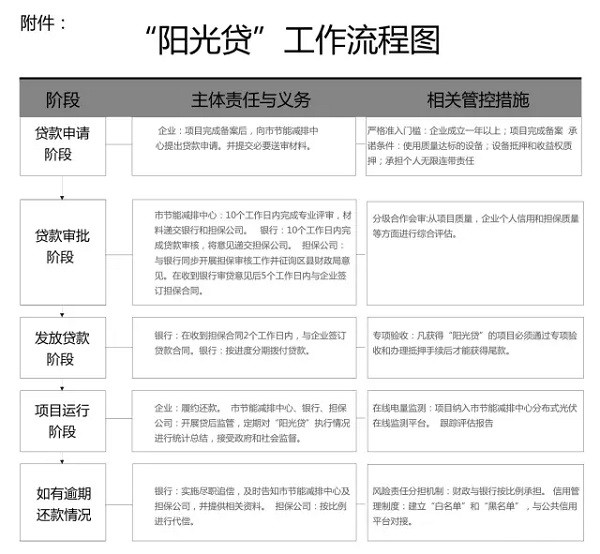

附件:“阳光贷”工作流程图

上海市发展和改革委员会

上海市财政局

2015年12月10日

索比光伏网 https://news.solarbe.com/201512/17/178349.html