1.每周一谈:政策超预期提升分布式未来增量

国家能源局6月20日文件《国家能源局综合司关于报送整县(市、区)屋顶分布式光伏" style="padding: 0px; margin: 0px; color: rgb(146, 3, 70);">分布式光伏开发试点方案的通知》,我国建筑屋顶资源丰富、分布广泛,开发建设屋顶分布式光伏潜力巨大,为加快推进屋顶分布式开发试点工作,拟在全国组织开展整县(市、区)推进屋顶分布式开发试点工作。我们认为《通知》中需关注的信息有以下几点:

通知对象:除了各省能源局、发改委外、各派出机构外,还包括国家电网、南方电网等电网电力公司,并在《通知》中强调政府、电网公司在整县推进屋顶分布式光伏中的引导和统筹作用。

明确安装比例:这是国家级文件中首次明确提出屋顶分布式光伏的安装比例。申报试点条件中对申报整县的屋顶总面积可安装分布式光伏的比例做出规定:党政机关不低于50%。学校、医院、村委会等公共建筑不低于40%,工商业不低于30%,农村不低于20%。

试点先行:《通知》针对的是我国屋顶分布式开发的试点工作,是我国光伏产业全面进入平价时代后,分布式开启高速增长通道的第一枪。部分省份已经提出首轮试点落地后,后续中长期的分布式发展规划。我国屋顶分布式的规模空间十分可观,以BIPV为风口的分布式光伏潜力巨大,分布式或可成为未来光伏行业的惊喜增量。

我们对部分省份已发布的与整县推进屋顶分布式光伏相关文件进行梳理,考虑不同地区资源禀赋差异,我们预计此次全国实际可落地的试点整县占比为2~3%。

跟据住建部每年发布的《城乡建设统计年鉴》中披露的城镇建筑用地面积和农村建筑面积,以及不同用地类型的建筑密度、《通知》中规定的屋顶分布式安装比例,假设组件实际安装的屋顶利用率85%,单位面积功率200W/平,整县试点比例3%,我们对全国首批规模以及全部适合安装屋顶分布式总规模进行测算。

另外,根据全国能源信息平台发布的“中国部分省市光伏电站最佳安装倾角及发电量速查表”,若以每W首年发电量超过1kWh以上作为适合安装光伏电站地区的划分标准,则全国有85%的地区达到标准。

首批整县屋顶分布式光伏开发试点全国总规模31~47GW,存量建筑上适合安装屋顶分布式总规模达1,332GW。结合政府规划和一般分布式光伏项目建设周期,我们预计首批整县试点将于2022年前建成。

应用场景以农村居民住房为主,党政机关,学校、医院、村委会等公共建筑,工商业厂房,农村居民占比分别为2%、9%、32%、57%。

目前我国屋顶分布式以BIPV(Building Integrated Photovoltaic)和BAPV(Building Attached Photovoltaic)为主。根据两者在我国主要的技术路线、结构特点、成本等方面的差异,我们认为在存量建筑改造领域,工商业厂房、公共建筑、停车棚、充电站顶棚等适用BIPV的概率较高,其余建筑适用BAPV的概率较高;而在新增建筑领域,BIPV的适用性要远高于BAPV。综合长期来看,BIPV在分布式中的占比会逐渐提高,整个行业将在2023年之后来大规模爆发增长。

在我国BIPV特殊的商业模式下,组件发电效率、组件强度、产品渠道将成为这场蓝海之战的决胜武器。因此我们推荐关注抢先布局BIPV赛道的光伏一体化龙头隆基股份,光伏玻璃龙头福莱特,超薄光伏玻璃先行者亚玛顿,技术经验渠道三项占优的钢结构厂商森特股份、中信博,积极开拓光伏幕墙业务的幕墙龙头江河集团。

投资摘要

1

市场回顾

截止6月25日收盘,本周电力设备及新能源板块上涨6.26%,相对沪深300指数领先3.57 pct。电力设备行业涨幅在中信30个板块中位列第2位,位于上游。从估值来看,电力设备及新能源行业46.97倍,高位回调后现复苏势头。

子板块涨跌幅:核电(+2.42%),锂电池(+4.89%),风电(+5.05%),储能(+5.27%),输变电设备(+5.59%),配电设备(+6.08%),太阳能(+12.61%)。

股价涨幅前五名:华自科技、帝科股份、上能电气、东尼电子、清源股份。

股价跌幅前五名:柘中股份、金银河、露笑科技、九鼎新材、科大智能。

2

行业热点

光伏:国家能源局正式启动整县屋顶分布式光伏开发试点工作。

储能:《新型储能项目管理规范》意见稿限制大型动力电池梯次利用储能项目。

3

投资策略

新能源车:本周电解液及原材料价格高位稳定; 5月中、欧新能源车销量保持高位稳定增长态势,渗透率持续提升,国内以爆款车型拉动整体销量的模式仍将延续。本周锂电池产业链价格整体稳定:上游原材料部分小幅上涨:氢氧化锂(+0.5%)、硫酸钴(+0.3%),三元前驱体(+0.2%),正极材料LCO(+3.5%),其余保持稳定。我们看好三元高镍化+磷酸铁锂市场分化以及锂电全球化趋势,推荐关注宁德时代、亿纬锂能、当升科技、璞泰来、恩捷股份、欣旺达。

光伏:产业链价格开始有所松动;全年技术路线由P型向N型逐渐转换以及大尺寸组件趋势明确。本周进口硅料(-4.2%),多晶硅片(-1.2%~6%),电池片:多晶金刚线(-2.7~3.5%),单晶PERC(-1.4~1.9%),其余保持稳定。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐关注通威股份、隆基股份、天合光能、特变电工、阳光电源、福莱特、亚玛顿。

风电:全国1-5月新增风电装机7.8GW,同比增长59%。风机价格持续下调,4月国家电投招标报价平均2588元/kW,相对去年同期下降35%。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

储能:国内首批电厂侧储能行业标准正式发布,将于今年10月26日正式实施。新型储能发展指导意见征求稿发布,2025年装机规模达30GW以上。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

4

投资组合

隆基股份,宁德时代,国电南瑞,璞泰来,阳光电源各20%。

5

风险提示

新能源汽车销量不及预期;新能源发电装机不及预期;材料价格下跌超预期;核电项目审批不达预期。

[page][/page]

报告正文

1

行业热点新闻

国家能源局发布《新型储能项目管理规范》意见稿。6月22日,国家能源局发布关于公开征求《新型储能项目管理规范(暂行)(征求意见稿)》意见,文件适用于除了抽水蓄能以外的输出电力为主要形式的储能项目。规范指出,地方能源主管部门对本地区储能项目实行备案管理。在电池一致性管理技术取得关键突破、动力电池性能监测与评价体系健全前,原则上不得新建大型动力电池梯次利用储能项目。

2

投资策略及重点推荐

新能源车:1)本周电解液及原材料价格回稳;2)5月中、欧新能源车销量保持高位稳定增长态势,渗透率持续提升,国内以爆款车型拉动整体销量的模式仍将延续。本周锂电池产业链价格变化情况:锂电池价格保持稳定;上游原材料整体稳定,部分小幅上涨:氢氧化锂(+0.54%),四氧化三钴(+0.08%),硫酸钴(+0.31%);三元前驱体(+0.24%);正极材料三元、磷酸铁锂稳定,钴酸锂价格上涨(+3.54%),负极材料、电解液、隔膜、铜箔、铝塑膜价格稳定;我们看好三元高镍化+磷酸铁锂市场分化以及锂电全球化趋势,推荐关注宁德时代、亿纬锂能、当升科技、璞泰来、恩捷股份、欣旺达。

光伏:1)本周全产业链价格开始松动,硅料、硅片、电池片价格小幅下调,其余环节基本稳定;2)全年技术路线由P型向N型逐渐转换以及大尺寸组件趋势明确。本周产业链价格情况:进口单晶用硅料价格下调(-4.21%),硅片:多晶金刚线(-6%),单晶158mm(-1.17%~1.22%),其余稳定;电池片整体出现下降:多晶金刚线(-2.66%~3.51%),单晶PERC电池片(-1.38%~1%);组件、光伏玻璃价格稳定。我们看好疫情结束后行业集中度提高、龙头企业抗风险能力凸显的行业趋势,推荐单晶硅料和PERC电池片龙头通威股份、单晶硅片龙头隆基股份。

风电:全国1-5月新增风电装机7.8GW,同比增长59%。风机价格持续下调,4月国家电投2021年第十二批风机集中招标开标,规模共计1900MW,报价最低降至2396元/kW,均价2588元/kW,相对去年同期下降35%。我们看好风机制造商龙头金风科技、风塔龙头天顺风能、风机叶片龙头中材科技。

电网投资:可再生能源装机占比加速提高,特高压对解决可再生能源发电的消纳问题具有重要作用。国家电网“十三五”期间完成电网投资2.38万亿元,建成投运特高压工程19项,2020年特高压建设项目投资规模达到1811亿元,推动电网向能源互联网升级,促进能源清洁低碳转型,加强坚强智能电网建设。我们看好电网自动化龙头国电南瑞、电网信息化龙头国网信通。

核电:2021年1-5月,核电发电量1592亿kWh,同比增长13.9%。截至2020年底,中国在运、核准在建机组共66台、装机7075万千瓦。其中,在运48台、4989万千瓦,居世界第三;核准在建18台、2087万千瓦,居世界第一。我们看好产业链龙头企业中国核电、久立特材、应流股份。

储能:国内首批电厂侧储能行业标准正式发布,将于2021年10月26日正式实施。新型储能发展指导意见征求稿发布,2025年装机规模达30GW以上。国网发布构建新型电力系统六项重要举措,“十四五”投资抽水蓄能1000亿元。两会期间,多位代表委员建议将储能产业纳入能源发展“十四五”规划。发改委正式明确新基建范畴,受此利好,充电桩“地补”政策密集出台,预计今年全年完成投资约100亿元,新增公共桩20万台,新增私人桩超过40万台,新增公共充电站4.8万座。中国的电化学储能能力达到170万千瓦,预计未来几年储能市场将继续稳步增长。工信部公示了第五批《锂离子电池行业规范条件》企业名单,共有15家电池企业入选。我们看好废旧电池回收行业龙头格林美,户用储能龙头派能科技。

我们本周推荐投资组合如下:

3

市场回顾

截止6月25日收盘,本周电力设备及新能源板块上涨6.26%,沪深300指数上涨2.69%,电力设备及新能源行业相对沪深300指数领先3.57 pct。

从板块排名来看,与其他板块相比,电力设备及新能源行业本周涨幅为6.26%,在中信30个板块中位列第2位,总体表现位于上游。

从估值来看,电力设备及新能源行业前期高位回调后,处于快速复苏状态,因行业业绩大幅增长,近期估值明显降低,当前46.97倍水平。

从子板块方面来看,核电板块上涨2.42%,锂电池板块上涨4.89%,风电板块上涨5.05%,储能板块上涨5.27%,输变电设备板块上涨5.59%,配电设备板块上涨6.08%,太阳能板块上涨12.61%。

股价涨幅前五名分别为华自科技、帝科股份、上能电气、东尼电子、清源股份。

股价跌幅前五名分别为柘中股份、金银河、露笑科技、九鼎新材、科大智能。

[page][/page]

4

行业数据

4.1锂电池产业链材料价格数据

4.2 光伏产业链材料价格数据

[page][/page]

5

可再生能源发电

5.1 可再生能源装机

根据中电联数据,2021年4月光伏装机1.75GW,同比增加53.5%,风电装机1.34GW,同比增长12.6%,1~4月光伏累计装机7.08GW,同比增长55.3%,风电累计装机6.6GW,同比增长85.9%。

5.2 太阳能电池出口

根据海关数据,2021年4月太阳能电池出口数量3.05亿个,同比增长77.2%,环比下降12.6%,出口总金额131亿元,同比增长13.7%,环比减少7.1%。

2021年1~4月太阳能电池累计出口数量11.93亿个,同比增长33.8%,环比增长34.3%,出口总金额494.5亿元,同比增长23.9%,环比增长35.9%。

太阳能电池出口价格整体呈逐年下降趋势,2021年4月太阳能电池出口单价43.0元/个,同比下降35.9%,环比增加6.3%。

5.3 风光消纳

作为新能源消纳的主体,电网起到了决定性的作用。根据国家电网的承诺,2020年将努力将弃风弃光控制在5%以内。能源局印发的《清洁能源消纳行动计划(2018-2020年)》,要求2020年弃风率低于5%,弃光率始终低于5%。

2021年一季度全国新能源消纳利用水平整体较高,新能源利用率同比有所上升。一季度,全国弃风电量72亿千瓦时,同比上升27.9%,风电利用率96.0%,同比上升0.7个百分点;弃光电量17.3亿千瓦时,同比下降1.1%,光伏发电利用率97.5%,同比上升0.7个百分点,新能源消纳利用水平整体较高。

多地探索储能等灵活调节资源促进新能源消纳的新机制。多地试点开展虚拟电厂调峰等促进新能源消纳的新模式。促进清洁能源消纳的重大工程取得新进展。

2021Q1,全国弃风率前三的省份分布是内蒙古蒙西地区(13.3%),青海(12.1%),新疆(6.5%)。弃光率前三的省份分布是西藏(24.6%),青海(10.1%),内蒙古西地区(4.5%)。

5.4 储能装机

全球储能市场经过多年发展,已经初具规模,2020年预计总装机量超过10GWh,相比2010年89MWh的市场规模,增长118倍,相比2019年6.5GWh装机量,同比增长61%,全球储能市场正处于发展快车道。

我国储能同样发展迅速,2020年预计总装机量超过2.4GWh,相比2010年9MWh的市场规模,增长266倍,相比2019年0.85GWh装机量,同比增长182%,我国储能规模增速显著高于全球市场,未来将在全球市场扮演愈发重要角色。

5.5 电网投资及特高压

电网基本建设投资完成额自2016年达到5431亿元高峰后,历年投资额呈小幅下降趋势,2021年重回增长通道。2021年4月,电网基本建设投资额达312亿元,同比增长2.3%,1~4月累计完成852亿元,同比增长27%。

[page][/page]

6

电力供需数据

6.1 全社会用电量

2021年1-4月,全社会用电量累计25581亿kWh,同比增长20.27%,增速比上年同期提高14.67 pct。从各产业及城乡居民生活用电量来看:

第一产业用电量283亿kWh,同比增长24.12%,增速同比提高19.05 pct。

第二产业用电量17074亿kWh,同比增长22.98%,增速同比提高28.94 pct。

第三产业用电量4379亿kWh,同比增长27.89%,增速同比提高36.04 pct。

城乡居民生活用电量3845亿kWh,同比增长2.97%,增速同比降低1.01 pct。

4月份,全国全社会用电量6361亿kWh,同比增加14.16%,增速比上年同期增加14.84 pct。从各产业及城乡居民生活用电量来看:

第一产业用电量72亿kWh,同比增长16.13%,增速同比提高7.36 pct。

第二产业用电量4451亿kWh,同比增长14.01%,增速同比提高12.66 pct。

第三产业用电量1046亿kWh,同比增长31.41%,增速同比提高39.28 pct。

城乡居民生活用电量792亿kWh,同比降低2.22%,增速同比下降8.66 pct。

6.2 可再生能源发电

2021年1-4月,全国发电量25276亿kWh,同比增长16.8%,增速比上年同期提升21.8 pct。从各种发电方式发电量来看:

火电发电量18901亿kWh,同比增长18.9%,增速同比提升24.8 pct。

水电发电量2727亿kWh,同比增长1.1%,增速同比提升10.5 pct。

核电发电量1250亿kWh,同比增长14.9%,增速同比提升11.2 pct。

风电发电量1870亿kWh,同比增长28.2%,增速同比提升23.8 pct。

光伏发电量527亿kWh,同比增长7.6%,增速同比降低2.5 pct。

6.3 发电利用小时数

从发电利用小时数来看,2021年4月全国发电设备累计平均利用小时1214小时,比上年同期增长10.16小时。

全国光伏设备平均利用小时为409小时,比上年同期减少12小时。

全国并网风电设备平均利用小时为823小时,比上年同期增加78小时。

全国水电设备平均利用小时为843小时,比上年同期减少22小时。

全国火电设备平均利用小时为1465小时,比上年同期增加199小时。

全国核电设备平均利用小时为2450小时,比上年同期增加220小时。

7

动力锂电池

7.1 新能源汽车产销量

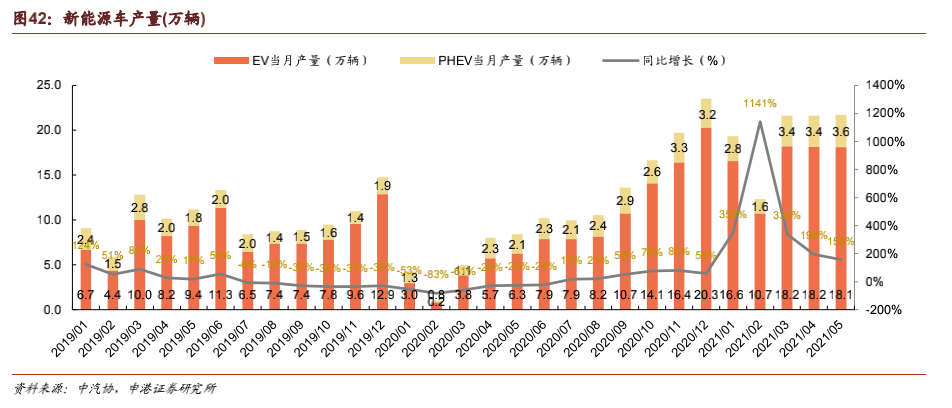

2021年5月新能源车产量21.7万辆,同比增长158%,环比增长0.38%,其中纯电动汽车18.1万辆,同比增长189%,插电混合式动力汽车3.6万辆,同比增长68%。

2021年1-5月新能源车累计产量96.7万辆,同比上升228.1%,其中纯电动汽车81.8万辆,同比上升267.8%,插电混合式动力汽车14.9万辆,同比上升106.8%。

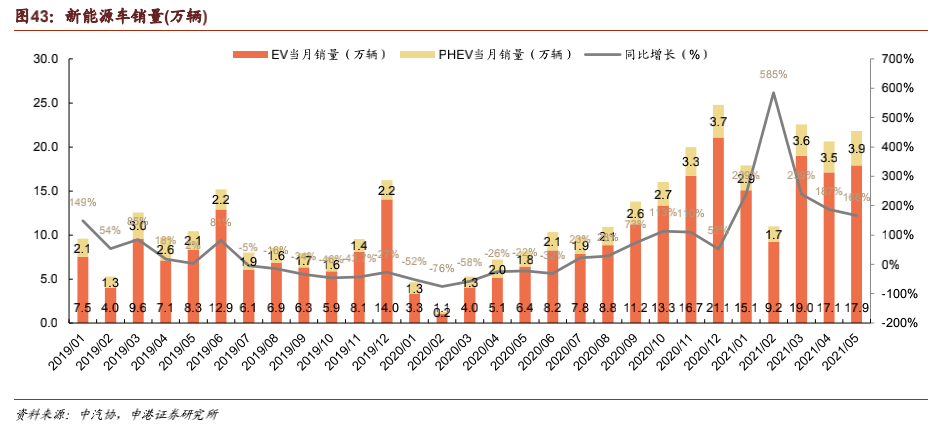

2021年5月新能源车销量21.7万辆,同比增长166%,环比增长5.2%。其中纯电动汽车17.9万辆,同比增长179%,插电混合式动力汽车3.9万辆,同比增长123%。

2021年1-5月新能源车累计销量95万辆,同比上升228.5%,其中纯电动汽车79.4万辆,同比上升257.8%,插电混合式动力汽车15.6万辆,同比上升132.8%。

7.2 动力电池装机

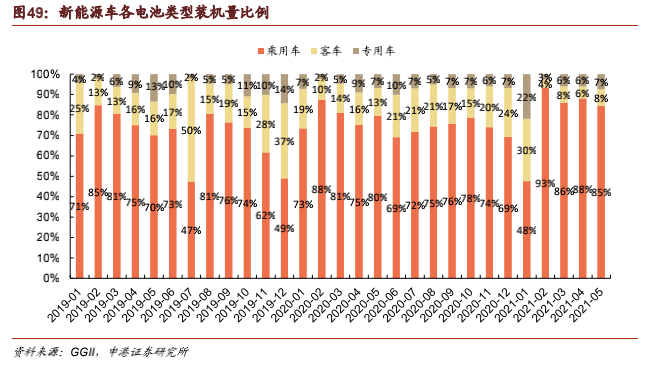

2021年5月动力锂电池装机量9.8GWh,同比增长178.2%。其中三元锂电池装机5.2GWh,磷酸铁锂电池装机量4.5GWh。

2021年1-5月动力锂电池累计装机量41.4GWh,同比上升223.9%。其中三元锂电池累计装机量24.2GWh,磷酸铁锂电池累计装机量17.1GWh。

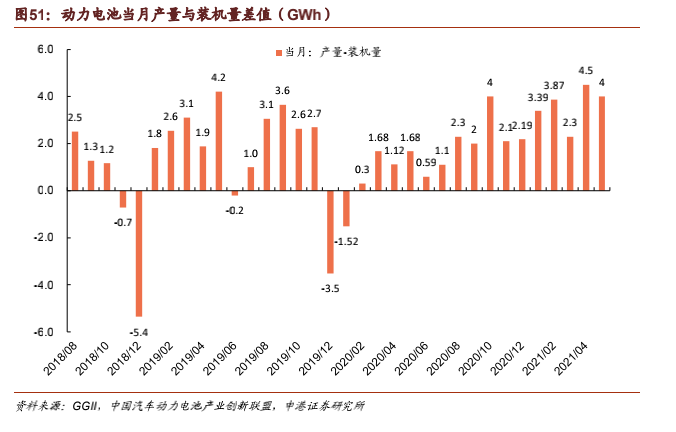

2021年5月动力电池生产量13.8GWh,同比增长165.8%,环比增长6.7%。其中三元电池产量5.0GWh,同比增长62.9%,环比下降25.4%;磷酸铁锂电池产量8.8GWh,同比增长317.3%,环比增长41.6%。

2021年1-5月动力电池累计生产量59.5GWh,同比累计增长227.3%。其中三元电池产量累计29.5GWh,同比累计增长153.4%;磷酸铁锂电池产量累计29.9GWh,同比累计增长360.7%。

我们把动力电池产量与装机量进行差值计算可以发现,在疫情负面影响逐渐减小、企业复工复产浪潮的推动下,2020年1-12月产量-装机量为正,表明这一阶段处于恢复生产阶段,主要动力电池生产企业陆续复工复产,库存积累。

2021年5月动力电池Top10企业所占市场份额与上月持平。5月宁德时代装机量占比达44%,龙头地位稳固。比亚迪稳居第二位,LG化学排名第三。

责任编辑:gaoyuxing

本站标注来源为“索比光伏网”、“碳索光伏"、"索比咨询”的内容,均属www.solarbe.com合法享有版权或已获授权的内容。未经书面许可,任何单位或个人不得以转载、复制、传播等方式使用。

经授权使用者,请严格在授权范围内使用,并在显著位置标注来源,未经允许不得修改内容。违规者将依据《著作权法》追究法律责任,本站保留进一步追偿权利。谢谢支持与配合!