索比光伏网讯:电动车公司拟斥资30亿美元收购太阳能企业SolarCity,尽管马斯克对业态融合充满信心,但市场并不买账,特斯拉股价重挫12%,市值蒸发21亿欧元。

深圳商报讯 综合报道,美国当地时间周二,特斯拉提议收购太阳能组件生产商SolarCity(太阳城)。同时是特斯拉CEO、SolarCity董事长和最大股东的埃隆·马斯克,再次展现了敢于冒险的魄力。

截至目前,马斯克拥有特斯拉21%的股权、SolarCity 22%的股权。他同时还是太空探索公司SpaceX的CEO,不过所持股份额并未披露。

这三家公司总价值大约500亿美元,尽管它们作为相互独立的企业运作,但从财务关联上看,这些公司和日本那种业务关系相互交织的企业集团更为相似,而马斯克正是其中的核心。

特斯拉市值蒸发21亿欧元

被人称为“钢铁侠”的埃隆·马斯克是一个具有传奇色彩的人物,经其一手创办的特斯拉、SpaceX等公司都是享誉全球的科技企业。

说SolarCity是特斯拉的兄弟公司最合适不过了,这不仅仅因为埃隆·马斯克是SolarCity的最大股东和董事,也因为SolarCity的联合创始人兼CEO林登·瑞夫是马斯克的表弟。

根据SolarCity公布的信息,特斯拉董事会提议收购SolarCity所有流通在外的普通股,作为交易回报,SolarCity将获得特斯拉的普通股。报价信函显示,特斯拉将以每股26.5美元~28.5美元的价格收购SolarCity,较后者周二收盘价21.19美元溢价约25~35%。这意味着此次交易所涉金额最高将达到28.6亿美元。

周二美股盘后,特斯拉大跌12%,市值蒸发21亿欧元,相当于SolarCity的全部市值;SolarCity则暴涨16%,稍早一度涨22%。

为了获得规模效应,SolarCity需要前期投入大量资金,用于太阳能面板的生产、安装以及营销。而其收入的获得,则是靠后期逐渐从用户收取租金。

过去多年,SolarCity从银行、机构投资者等处获得大量资金,其中就包括来自SpaceX的资金。而SpaceX的商业模式,也让它成为给SolarCity提供资金的最佳选择。

包括美国政府在内,SpaceX的客户通常会提前付款,让它有资金筹备卫星发射。这样一来,SpaceX就有大量资金躺在其资产负债表中,其中很多甚至一两年内都不会被用到。

对于很多公司来说,这种闲置资金一般会用于安全性高的政府债券等的短期投资。但是去年,SpaceX则花费了1.65亿美元购买SolarCity发行的债券。

这是极为不同寻常的举动:SolarCity的这些债券并不会真正地在市场上交易,而且一年内SpaceX也得不到任何收益。但是SolarCity实际上为这种债券每年支付的利率高达4.4%,远高于国债收益。

今年春季,SpaceX又购买了9000万美元的SolarCity债券,让SolarCity能够偿还去年SpaceX所购买的相同金额债券的本息。

这对于二者构成了双赢:SolarCity能够以相对优惠的条款获得资金,而SpaceX的闲置资金则能获得非常高的收益。

太阳能发电和储电技术融合

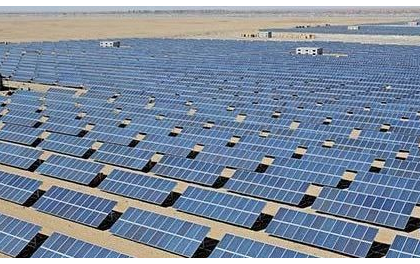

从SolarCity和特斯拉来看,太阳能发电供需之间的错配,让太阳能企业和电池厂商的融合成为最佳选择。

在白天,居民电力需求通常并不高,但是太阳能面板这时候却产生了大量电力。在下午及夜晚电力需求上升时,太阳能面板却又无法继续发电。这种产能和需求无法匹配的窘境,成为太阳能企业规模扩张的一个重大障碍。

目前太阳能企业发现,如果能够将太阳能发电和储电技术融合,问题就迎刃而解:白天生产的过量电力可以给蓄电池充电,夜晚无法发电时由电池供电。

SolarCity已经在批发和零售领域都在启用这种模式,尽管它可以从很多供应商购买蓄电池组,不过最终还是选择了特斯拉。

这是因为,一方面从成本上看,SolarCity可能会获得比较优惠的价格,另一方面也能更容易保证产品质量。

有助于电池成本下降

特斯拉在为自己生产的汽车打造电池组,并且在建造一座超级工厂用于生产电池。随着特斯拉产量的提升,就需要保证电池供应充足。而在这期间电池供应商不断积累的利润,特斯拉也希望“肥水不流外人田”。

此外,电池订单的上升——不管订单来自特斯拉自身还是SolarCity,都有助于让生产电池的单位成本下降。因此,SolarCity帮助特斯拉在汽车行业之外获得了一个关键利润来源,并帮助特斯拉实现电池产量提升。

而对于车主来说,乐意购买特斯拉的人,很可能也会从SolarCity购买集发电和储电于一体的太阳能电池系统。

大胆安排源自冒险个性

这种大胆安排,或者正是马斯克骨子里冒险个性的完美呈现。

除此之外,马斯克在财务上的很多其他操作,也同样透露着超出一般人的气魄。

华尔街日报4月底曾报道称,监管文件显示,马斯克以他在SolarCity和特斯拉价值25.1亿美元的股票作为抵押,获得4.75亿美元的个人信贷额度,并以此通过购买这两家公司的股票为其补充资本。

一般而言,企业高管很少会以股票作为抵押寻求个人贷款,因为如果股价下跌,就很有可能导致他们被迫追加保证金,要么出售股票要么追加抵押物。

此外,这种操作也会引发高管个人利益可能和公司利益冲突的质疑。独立研究机构Unit Economics创始人内森·韦斯称,“作为分析师,当企业和管理层在他们拥有个人或者财务利益的实体间安排贷款时,对我来说通常意味着警示信号。”

不过马斯克表示,这些贷款还不到他个人净资产的5%,因此对股东不会构成风险。“如果我让投资者投钱进来,那么我感觉道德上我自己也需要这样做。”

>

> >

>