就这样左手进,右手出的业务模式,账面毛利润率高达85.1%(直逼赌场银河娱乐),净利润率53.8%(媲美天合化工),股价过去一年中升了2.55倍,市值也达到了1592.93亿港币(比蓝筹的华润置地还多200亿)。

这就是——汉能薄膜发电(566),市值角度绝对是光伏界的阿里巴巴了。

英国《金融时报》称之为“不寻常操作”,《华尔街日报》说它的“高股价或难持久”,连David Webb都看不下去他的关联交易,说要点评点评他的财务报表。如果你再问问基金界的朋友,会发现大家的共识极其一致。

再翻翻最新的半年报,你就会发现槽点简直是多到不知从何下手。

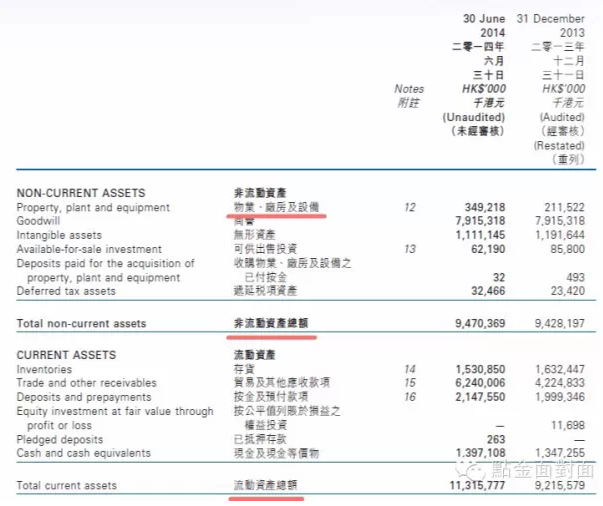

比如,这种需要到处建厂的公司,固定资产应该远远多于流动资产,可是现实总是残酷的,固定资产90亿港币,流动资产达到113亿港币。

明明是发电站公司,固定资产中真正的厂房和设备只有3亿,商誉竟然占了79亿。商誉说白了就是品牌价值,中国第一品牌腾讯的价值是660亿美元,敢情汉能薄膜发电这六个字也是字字值千金啊!

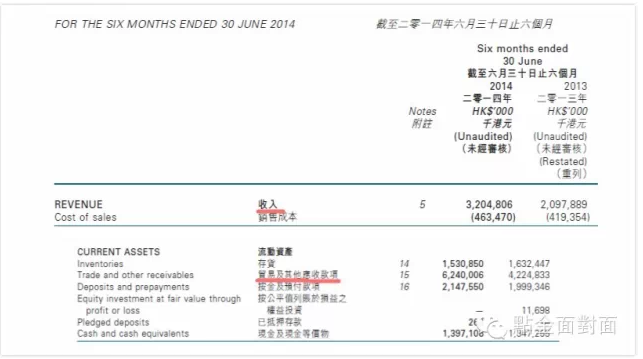

品牌这么强,那么赚钱一定很厉害喽!结果看到应收账款一项,又惊呆了!2013年底还是42亿,过了半年就增加到了62.4亿,但是这半年的销售额只有32亿。

也就是说每卖出去100块的东西,就收到62块钱的欠条,有这样做生意的么?

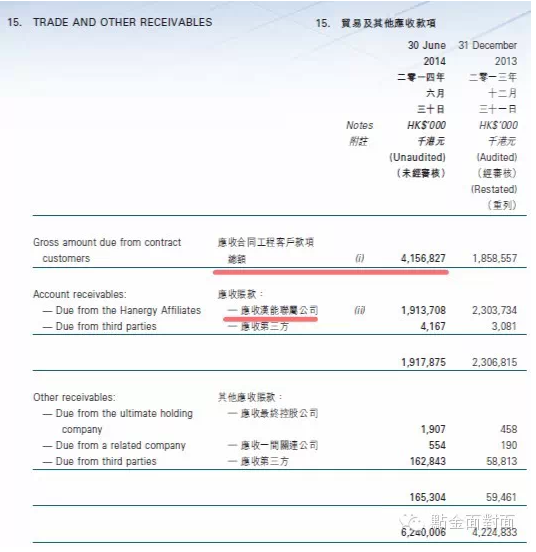

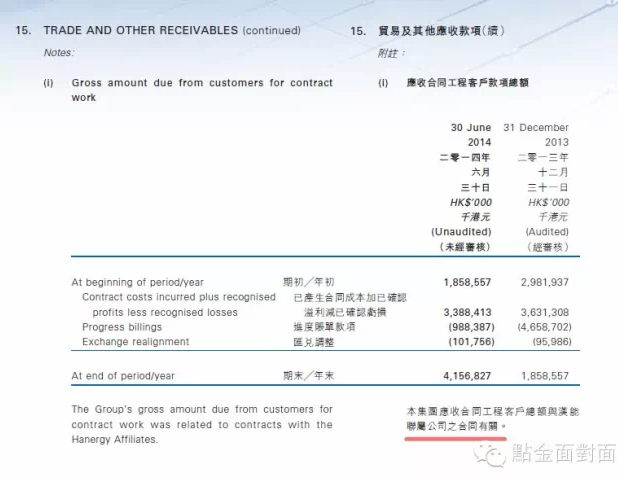

而这62.4亿的应收账款,一眼就是三笔跟关联公司交易:19.1亿、190万及55万。当中最大头的是一个应收合同工程客户款项,41.57亿。

都说,你欠银行一块钱,那是你的问题;如果你欠银行一个亿,那么就是银行的问题了。欠了汉能薄膜发电四十多亿的大问题,原来还是关联公司。

加在一起,汉能薄膜发电整个应收账款中跟关联公司有关的数额达到了60.9亿,占了所有应收账款的97.6%。关联公司,即母公司才是汉能薄膜发电最大的问题。

简单翻完财务报表,我们再说说汉能的基本面和市场对他的一些疑虑。

单论光伏行业,如果是多晶硅生产商,如保利协鑫,那么盈利能力上关注生产成本和多晶硅的平均销售价格(ASP),竞争再看产品的度电成本(每发一度电的成本)和转换效率。如果是中游电池组件厂商,那么关注多晶硅采购价、组装环节的各项成本及整套的电池组件ASP。如果是下游电站,那么关注建设费用(每瓦建造成本),投资回报率(IRR),运营后的度电成本和电价。

就汉能来说,理论上应该关注它的薄膜电池设备的订单情况,母公司开出来的采购价,设备的制造成本,使用寿命和折旧会计方式。

而实际上,汉能走的是独立于所有太阳能生产企业,并且没有数据支持的路线。大家还是多晶硅电池,他一个薄膜电池的名字就已经说明了,我不跟你们一起玩:

第一,汉能的业务结构多年都是单一大客户(自己的母公司);第二,他的薄膜工艺并不是行业主流;第三,年年给母公司卖的不是薄膜电池板,而是制作薄膜电池板的设备,这又不是易耗品,还能坚持卖了这么多年,也真是不明觉厉;第四,度电成本从来没有给出过正面确切的数字;第四,它修建起来的电站,业内谁也没见到过;第五,产能永远比产量大(原因可以有第四点来解释)。

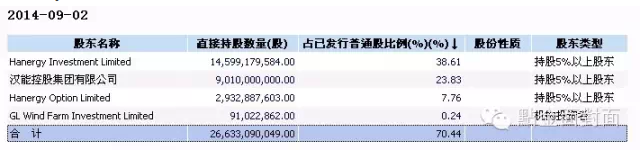

除了业务模式关联交易外,连它的股权结构都是这么的汉能style,一致行动人持股比例达到70.44%。

所以筹码都在自己手中。这也解释了为什么股价能够节节升高的原因,不是没有空头,是空头根本借不到票,借到的票利率也高达40%,让人怎么空。

至于这只股票的后市,只能说,没有人知道它会在何时以什么样的方式给市场带来惊吓。只可惜,香港证监会是事后监管,没玩坏就不算坏。

不信你看,汉能刚刚把它新疆的五项发电业务,卖给了北京弘晟,作价14.2亿人币,光是净利润就有7.77亿,至少账面上一直有钱收。而根据英国《金融时报》,弘晟是在这笔交易宣布13天前才注册成立的。拥有弘晟的3支基金中,有一支的法人代表是汉能薄膜发电前董事Victor Wong的妻子,Victor Wong去年5月,也就是那笔交易发生前8个月的时候,才不再担任汉能薄膜发电董事的职位。

我写到这里,也许会令你对汉能的印象相当之差,但实际上汉能走的是什么路线,打造的是什么形象呢?

在央视黄金时段的广告宣传是“汉能到了,雾霾少了”,特斯拉是他的合作伙伴,在欧洲宜家也是他的合作伙伴,高大上到甩了整个中国光伏行业一条街啊。

所以要怎么点评汉能呢?港股能源的记者给了我如下精辟点评:“我觉得它让人们知道,太阳能在中国貌似轰轰烈烈在搞的公司,这是它唯一给整个行业带来的正面广告效应。实质上,让对行业既没有技术贡献,也没有政策推动影响;但反过来说,它甚至连负面影响都没有,因为它根本没有市场。”

基金经理说:“投资圈中,他的虚假行为已经是公开信息,但是你真的在乎这样一间公司么,呵呵。”

本文作者:新城数码财经台主持人陶沙

索比光伏网 https://news.solarbe.com/201501/29/65754.html