一级光伏制造商韩华新能源(NASDAQ:HSOL)预计将花费约八千万美元的资本支出,扩大太阳能电池和光伏组件的产量,以满足2014年预期的25%组件出货量增长。

韩华新能源2013年中国硅锭或硅片产量为800MW,而太阳能电池产量保持在1.3GW,光伏组件产量为1.5GW。

日本持续强劲的需求刺激了组件出货量扩张计划,主要计划是扩建其最近宣布的中国1GW项目储备。该公司还继续获益于与姊妹公司韩华Q CELLS的生产来料加工协议。

韩华新能源董事长兼首席执行官洪起俊表示:“我们致力于建立中国下游占有率,并通过利用一些最近建立的战略合作伙伴关系,发展我们的中国业务。我们计划扩产以满足日益增长的全球需求,并且利用现有自动化生产来降低成本,同时提高产品的一致性和品质。”

韩华新能源表示,2014年其将把太阳能电池产量扩大到1.5GW,光伏组件产量扩大到2GW。该公司指出,其已经在2013年底成功启动其E-Star II电池全面生产。

该公司指出,光伏组件生产线将继续实现自动化,以降低生产成本,提高品质并降低材料损耗,同时降低所需的员工水平。

韩华新能源表示,用于规划的组件生产线扩展的设备将由姊妹公司韩华Tech M提供。

尽管该公司并未计划2014年增加硅锭或硅片产量,但是该公司指出,其将获益于较高的利用率、降低的成本和提高的产量。

第四季度财务业绩

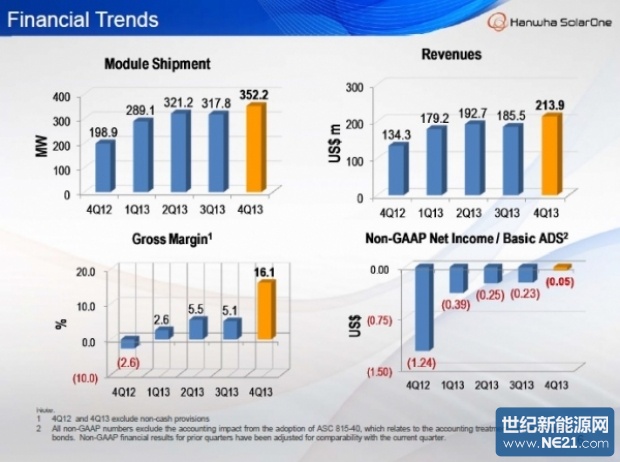

韩华新能源报告,2014年第四季度净收入为2.139亿美元,较上一年提高14.1%。该公司报告,该季度毛利润为3020万美元,运营亏损为390万美元,净亏损仅为420万美元。

2013年第四季度光伏组件出货量达352.2MW,较上一季度317.3MW提高10.8%。

从地区来看,日本是其主要市场,出货量超过150MW,占总组件出货量的44%,而中国出货量维持在16%。美国出货量保持稳定,为11%,而德国、韩国和加拿大依然是核心市场,该季度分别占出货量的7%、7%和5%。

洪起俊补充道:“2013年最后一个季度的特点是大幅改善的财务业绩,除了年终非现金支出及与我们业务经营无关的其他非GAAP会计处理,我们盈利将创纪录。通过提高收入和出货量,降低我们生产成本结构,以及继续努力控制运营支出,取得这一财务进展。我们在日本继续占有强劲的份额,并提高在中国这一迅速发展的国内市场的渗透。”

全年财务业绩

韩华新能源报告,2013年净收入总计达7.806亿美元,较上一年提高28.5%。2013年毛利润为5530万美元,毛利率为7.1%,而2012年毛利率为负8.8%。全年净亏损为1.444亿美元。

光伏组件出货量,包括组件加工服务,主要针对韩华Q CELLS,达1,280.3MW,较2012年829.8MW提高54.3%。根据该公司,2013年组件加工服务占总收入的8.7%。

目标

韩华新能源表示,其预计2014年第一季度组件出货量将与上季度约350MW相似。预计全年组件出货量将达1.5-1.6GW,其中约25-30%为光伏组件加工服务。根据该公司,毛利率目标为15-20%。

尽管在其业绩发布会上管理层对于业务的转机很乐观,并且预计2014年恢复盈利,但是没有财务分析师向管理层提出任何问题。

>

> >

>