在光伏行业仍存争议时,挂牌不足半年的中民投重金投入令业内刮目。有消息称,中民投为进入已深陷产能过剩的光伏行业至少备足了500亿元的现金。

继携手协鑫集团重组*ST超日,1月26日又联合森源集团向外宣布进军光伏产业,双方协定由森源集团作为光伏发电项目实施人和建设方,中民投作为运营管理方,双方各占股50%,共同实施洛阳、兰考光伏电站项目建设,2015年总装机容量不低于600MW。

“经历了2011-2012年连续的杀跌之后,由于政策的支持和产能整合完成,光伏行业出现了明显的复苏,特别是各路资本有重金杀入下游光伏电站的趋势。”参与光伏行业投资的首善财富高级副总裁武良军对记者表示。

走出低谷

光伏行业从2004年爆发到2013年的再次复苏,经历了两轮周期。其中在行业发展最为迅猛的2010年,由于补贴政策到位,海外市场投资回报率较高,市场对于光伏发电的热情达到最高点,光伏组件量价齐增,当年全球新增光伏装机容量同比增速达到105%。

但高速发展也引得大量厂商产能扩张,这直接导致产业供需失衡,产能严重过剩。据不完全统计,2012年我国光伏企业数从超过260家锐减到仅100逾家,超半数的企业退出竞争,其中大部分为高成本的中小企业。存活下来的企业得益于资金充裕、产业链的延伸和成本、规模优势等。

近一两年随着市场环境的变化和国家出台了一系列政策推动光伏行业走出困境,行业逐渐走出了最艰难的时刻,2013-2014年光伏组件价格已出现明显上涨,全球光伏企业股票也经历了大规模的涨幅。

转向亚洲

光伏行业前一轮周期的推动力主要来自欧洲市场,2010年欧洲占据了全球累计光伏装机容量的74%,其中德国装机超过17GW,占全球总装机容量的43%。“但随着欧债危机延续,各国补贴政策的减少或取消,欧洲市场逐渐萎缩,目前及未来行业推动力主要来自中国、日本和美国等市场。”武良军表示。

根据研究机构测算,2014年全球累计装机容量预计达到180GW左右;其中欧洲市场占比进一步萎缩至50%左右,北美上升到超过10%,除中国外的亚太地区上升到16%左右,而中国的累计光伏装机容量占比急速上升至17%,已超越德国成为全球第一大光伏市场。

我国太阳能电池全球市场份额始终保持在60%以上,但此前80%的产品靠外销,光伏应用市场尚处于发展阶段。从2011年开始,国家陆续出台了《光伏产业十二五发展规划》等系列产业支持政策,2013年这些政策初见成效,当年国内新增装机规模同比大增237%,我国光伏产业“两头在外”的局面得到逐步改善。

资本紧盯下游

光伏产业链从上向下依次是:上游原材料行业,包括生产电池片的硅料、硅片,生产背板的PET基膜、氟材料等;中游包括电池片、背板、逆变器、接线盒及其组合而成的太阳能电池组件、安装系统支架等;下游为应用系统环节。

“在产业链利润格局重构的背景下,电站有望成为本轮光伏周期最受益的环节,兼具高增长和高稳定性。传统电源建设有资质壁垒,并且投资额巨大,但光伏电站规模并不如水电、火电等,这给各类资本留下了广泛的参与机会。”一位私募股权投资机构合伙人表示。

虽然光伏的发电成本相较火电等传统能源高,但由于国家补贴其收益已经达到可以接受的程度。目前全国各地的光伏标杆上网电价在0.9-1元/度之间。从行业平均看,光照较好的地区光伏项目内部收益率(IRR)约在15%左右,前三年的毛利率可达55%,净利润率达到17%左右。另外其不仅收益率可观,而且一般不存在应收账款问题,营业利润率也远高于制造业,属于一个非常好的投资品。

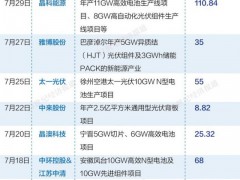

由于良好的IRR水平,加之银行信贷对光伏的支持由传统制造业的产能扩张转移到下游的电站环节,国内各路资本纷纷试水电站建设领域。除中民投外,2014年以来恒大、绿巨人、复兴等产业资本,以及中国平安、国开金融、红杉、新天域资本等金融机构也都积极参与到相关的光伏电站项目中。

电站金融化

“光伏电站运营回收期在5-8年左右,单纯依靠项目现金流的回笼基本无法实现企业的快速发展。在补贴与成本下降的趋势下,只有拥有足够资金的企业,才能大规模快速开发电站,形成规模效应。”一家大型券商新能源行业分析师向记者表示。

光伏电站项目与房地产经营模式相似。在光伏项目的前期融资中,由于没有拿到“路条”,投资方无法通过基于项目的债务融资或者项目相关的股权获得资金,需完全使用自有资金。但一些资质较好的企业可以成立产业基金,作为资本金投资项目。

项目建设期,资金需求大,融资难度也很大。这笔资金由许多项目投资方与总承包商协定,实行分期付款的方式,即一般先预付10%,再根据工程进度付款80%,1年以后再付款10%。但绝大多数总承包商资金缺乏,需要项目开发商与EPC商共同寻找融资。该阶段项目业主通常会利用母公司或外部担保,用信托、融资租赁等形式进行贷款,这类贷款资金成本较高,在10%-15%左右。

项目并网发电以后,银行则可为其进行贷款,从而置换前期建设融资资金,一般比例为总投资额的70%。但目前仅有国开行等政策性银行可为光伏电站提供长达15年的项目运营贷款,其他银行平均只能做到5年左右。贷款期限较短将导致项目现金流无法覆盖贷款额,这样贷款额度就会减少。

综合来看,电站金融化是大势所趋。上游组件成本降低使得光伏电站拥有较高的投资回报率,再加上收益明确的特点,使其具备资产证券化的基础,也使得投资方可最大限度降低自有资金占用比例,同时开工多个项目,实现利润的滚动增长。

>

> >

>