禁止加工贸易可将美国三巨头的多晶硅拒之门外:海外六家多晶硅巨头2013年产能合计约16.5万吨,,其中美国三巨头合计约6.2万吨产能将因为禁止加工贸易而拒之国门之外,韩国巨头OCI将凭借低税率直接出口中国市场,德国巨头Wacker则视价格承诺的情况而定。事实上,2014年上半年,进口多晶硅总量约4.6万吨,其中美国进口多晶硅约1万吨,德国进口多晶硅约1.5万吨;年化后可以认为,美国超过2万吨年供给将留给其他企业,德国超过3万吨的年供给只能在最低承诺价格之上。

海外多晶硅产能仍在扩张之中:海外新产能正逐步投产,包括韩华、Tokuyama马来西亚工厂、SunEdison与三星合资公司在韩国的产能,甚至Wacker在美国亦有扩产计划。从短期看,禁止加工贸易可能会带来短暂的阶段性供给不足,国内产能在出货量方面有望受益;但是从中期(今年底)来看,海外的新产能以及老产能开工率提升的增量将会填补这一缺口。

国内新产能与复产产能使供给增加:国内保利协鑫、大全新能源、特变电工、四川瑞能、南玻约10万吨既有一线产能基本满产;国内龙头保利协鑫FBR新产能开始投建,今年有望新增接近1万吨;二线产能洛阳中硅复产已近1年,近期赛维LDK的5000吨产能开始复产。因此,国产多晶硅的供给相对宽松。

多晶硅价格短期反弹空间有限,中长期看跌:综合考虑国内今明两年15万吨与18万吨的需求,海外巨头(美国以外)既有10万吨产能以及即将扩张的5万吨产能,再结合国内10万吨一线产能与已复产、正在复产与准备复产的二线产能,我们判断,多晶硅价格短期反弹空间与反弹周期均有限,甚至可能不会出现反弹,年底价格随着新产能的投放大概率下滑,中长期仍然看跌。

产业链中下游影响甚微:根据多晶硅料在各环节的成本占比,理论上,若多晶硅价格上涨10%,那么硅片、组件、系统的成本将分别提高约4%、2%、1%,中下游成本压力并不大。更何况,硅片价格与多晶硅价格基本可以认为是联动的,短期若出现硅料提价,硅片企业亦会随之涨价。值得一提的是,隆基股份目前进口关本已至年底,基本锁定短期硅料价格;如果出现硅片随多晶硅一同提价的情况,隆基股份甚至有望获得额外的收益。

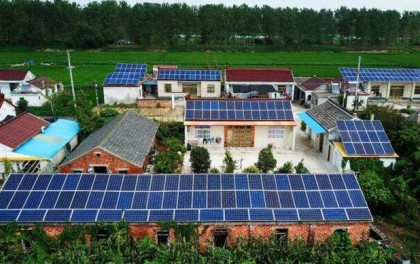

投资建议:国内多晶硅产能对于此事件略有受益,建议关注特变电工、大全新能源、保利协鑫能源。我们仍然维持此前对于光伏板块强烈看好的观点,能源局局长吴新雄提出并网13GW(装机15-16GW以上)的超预期目标为行业下半年的发展定下基调,分布式新政、配额制即将出台,电站项目进入开工旺季,光伏板块迎来成长性的大行情。我们建议沿着分布式、电站运营、单晶三个方向选股,享受光伏周期和成长的共振,强烈建议积极参与此轮光伏盛宴,强烈推荐隆基股份、爱康科技、海润光伏、林洋电子、阳光电源,重点推荐特变电工、中利科技、森源电气、航天机电。

风险提示:政策不达预期;分布式项目推进不达预期;地面电站备案或发电量不达预期。

>

> >

>